在 <白話文詳解 Mini LED> 系列報告中,研究團隊認為 Mini LED 將帶動顯示器典範轉移,生產 Mini LED 晶粒的富采(市:3714)將是此趨勢的直接受惠者,而富采在 2021Q2 也已成功轉虧為盈。

研究團隊參加富采於 202/11/11 舉辦的 Q3 法說會,看完這篇文章,你將了解以下幾件事:

- 富采 2021Q3 營運概況

- Mini LED 未來展望及發展

- 富采 2022 年成長潛力及投資價值

營運面

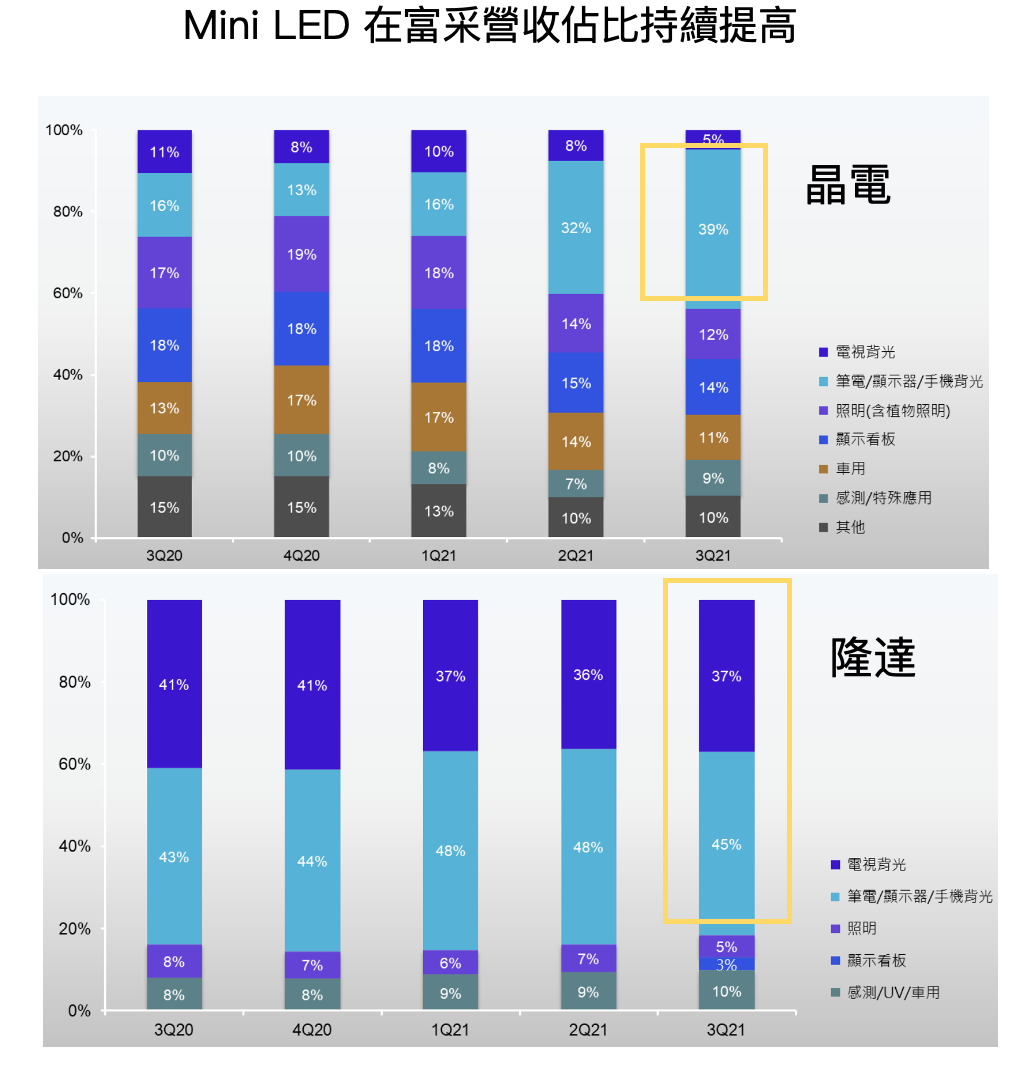

1. 富采投控由 LED 晶粒廠晶電及模組廠隆達於 2020Q4 合併成立,其營收佔比約為晶電 65%、隆達 35%。其中晶電的終端應用多元,包括中大尺寸顯示器背光、照明、顯示看板、車用及感測等應用,各業務營收佔比平均。隆達方面,則以中大尺寸顯示器背光佔營收約 85% 為主。

兩者的中尺寸顯示器背光業務在 2021Q2 營收佔比皆有增加,尤其晶電已上升至 39%(2021Q2 為 32%),顯示蘋果搭載 Mini LED 之 iPad Pro、Macbook Pro 拉貨強勁。

公司表示目前已完成晶電和隆達兩集團的初步整合,將進入第二部分的系統整合,未來將可更有效互通共享兩集團間的資源。

Source:富采

Source:富采

2. Mini LED 佔富采 2021Q3 營收比重達 20% 以上,佔比較 Q2 並未明顯增加。由於長短料缺貨問題,加上其他業務的成長強勁將稀釋 Mini LED 的營收佔比,預估 2021 全年 Mini LED 營收佔比將低於原定 30% 的目標。

不過目前富采 Mini LED 的訂單及 Design In 需求都很強勁,除了蘋果的 iPad Pro 及 Macbook Pro,也越來越多非蘋的筆電、顯示器、電視開始採用 Mini LED,顯示其採用成本已逐漸到達甜蜜點。

不過,目前非蘋陣營的採用策略都不一樣,有些客戶追求輕薄和效能,搭載的 Mini LED 顆數就會比較多,有些例如 TV 的客戶要求的是降低成本及局部優化,搭載的顆數就會較少,因此平均搭載顆數大多落在 3,000~6,000 顆,與蘋果的 10,000 顆都還有較大的差距。

因此預估 Mini LED 2022 年的整體滲透率仍只會有個位數,真正的爆發點可能落在 2023 年左右。

但除了 IT 應用,車用儀表板也將是明年 Mini LED 新應用。車用面板因需在白天強光、夜晚都能清楚顯示,使用 Mini LED 將會是最適合的解決方案。因此整體來看 Mini LED 趨勢在未來幾年都將維持快速成長。

3. 近期傳統 LCD 的 TV、PC/NB 等電子產品需求持續走弱,這與我們在 <【關鍵報告】漲價趨緩,面板業的反轉點到了嗎?> 報告中觀點相符。

但中大尺寸螢幕正是 Mini LED 技術的優勢所在(OLED 的尺寸越高,成本就越高),近期也有越來越多品牌客戶開始導入 Mini LED 背光的電視,公司也認為 2022 年的機型及需求會更多,而由於尺寸越大所需要的 Mini LED 晶粒就越多,因此未來大尺寸電視將是帶動 Mini LED 成長的重要關鍵。

4. 預計 Mini LED 在未來 2~3 年都將處於供不應求,富采已將台灣晶電產能全數改為 Mini LED,年產能約為 100 萬片 4 吋晶圓,佔總產能 40%,共可製造約 1,000 萬台終端設備。公司預計隨著生產製程改善及 Ramp Up,2021Q4 將可再增加約 20% 產能,而 2022 年則擴充 50% 產能。

先前報告提過,富采的優勢在於過往有很多閒置舊設備(以 MOCVD 機台為主),很大部分都可以改造再利用,因此公司有機會不需再做大量資本投入便可新增產能。例如公司此次便在不減少新產能計劃的前提下將 2021 全年的資本支出從 65~75 億元新台幣下修至 50~60 億元,證明了公司透過既有設備轉化的高效率。

研究團隊認為透過設備共用,加上富采採用加速折舊法(前期折舊費用會較高),未來除了可有效提高毛利率外,在面對競爭者削價競爭時也能較彈性面對。

5. 展望 2021Q4,Mini LED 仍將維持和 Q3 一樣強勁成長的水準,但傳統藍光如 TV、手機等背光產品因受長短料、航運缺櫃及大陸雙控政策影響,需求將減弱。

在傳統 LED 應用方面,植物照明、車用在 Q3 雖受到缺貨影響,但 Q4 將回復出貨並有較明顯成長,而感測業務如安防、臉部辨識則因基期較高而有微幅衰退。

綜合來看,預計 Q4 營收將較 Q3 季衰退單位數百分比。產能利用率方面,Mini LED、高階紅光維持滿載,藍光則下滑至 70~80%。

6. 富采旗下專做化合物半導體的晶成半導體未來將有增資、擴產的計畫,預計在 2024 年有望轉虧為盈。(關於化合物半導體可參考富果 <白話文看懂最新一代半導體和重點公司:宏捷科>及 <白話文詳解 5G 產業,有哪些投資機會?> 兩篇報告)

7. Mini LED 往 Micro LED 是確定的趨勢,公司目前也在積極發展相關技術,不過預計最快要 2024 年才會逐漸成熟,未來 2~3 年的主流技術仍會是 Mini LED。

財務面

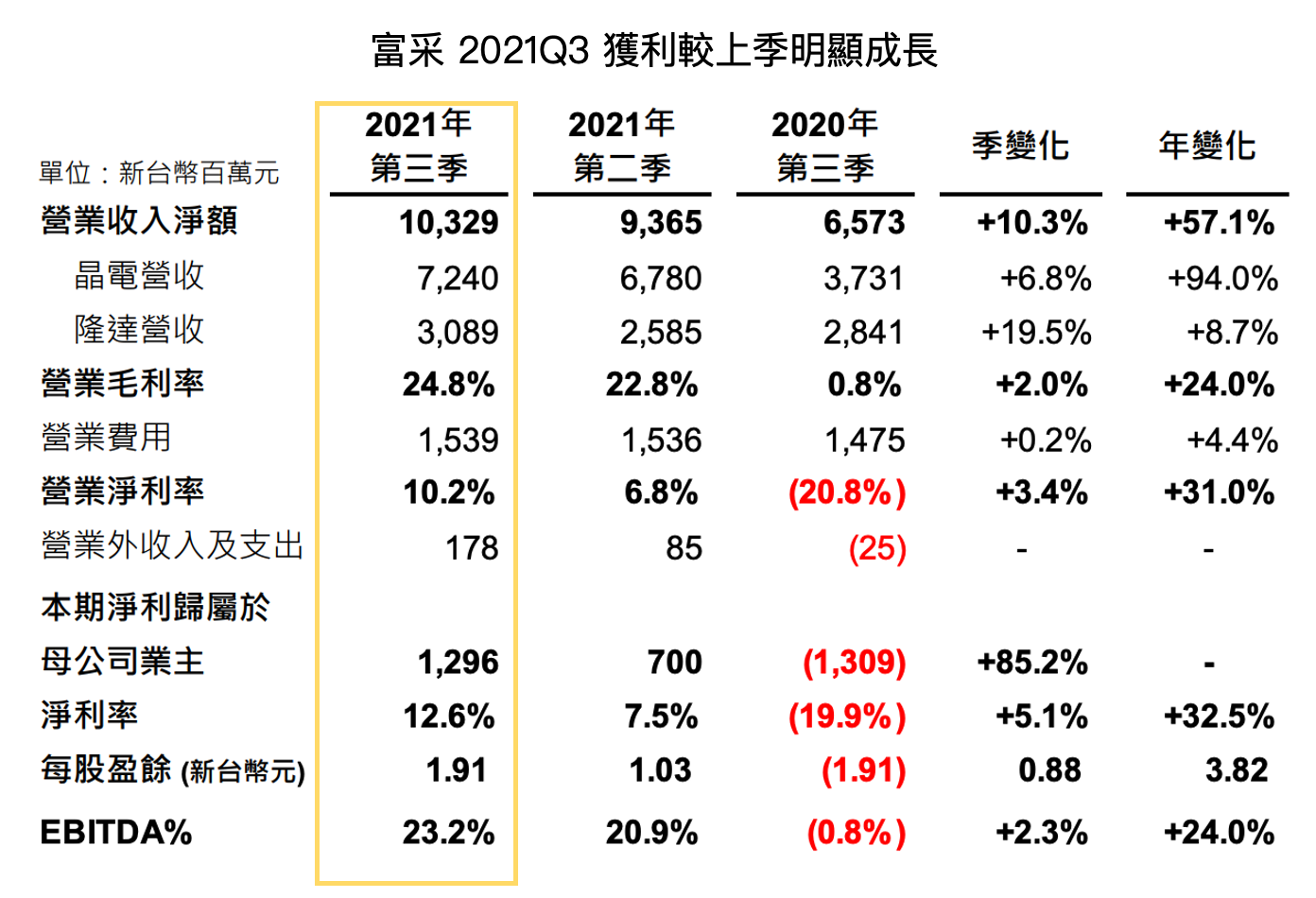

1. 富采 2021Q3 營收為 103.3 億元新台幣(以下同),QoQ+10.3%、YoY+57.1%;毛利率 24.8%,QoQ+2.0 ppts,YoY+24.0 ppts,毛利率大幅成長主要因 Mini LED 量產、良率提升及整體產能利用率提高。

稅後淨利率為 12.6%,QoQ+5.1 ppts、YoY+32.5ppts,主要因認列約 1.8 億元的出售廠房利益;EPS 為 1.91 元,QoQ+0.88 元,YoY+3.82 元,整體獲利在 Mini LED 帶動下持續成長,且優於市場預期。

Source:富采

Source:富采

2. 公司預估 2021Q4 營收將季衰退單位數百分比,毛利率因產能利用率維持高檔,預計將接近 Q2 約 23%,費用率則介在 15~16% 之間。

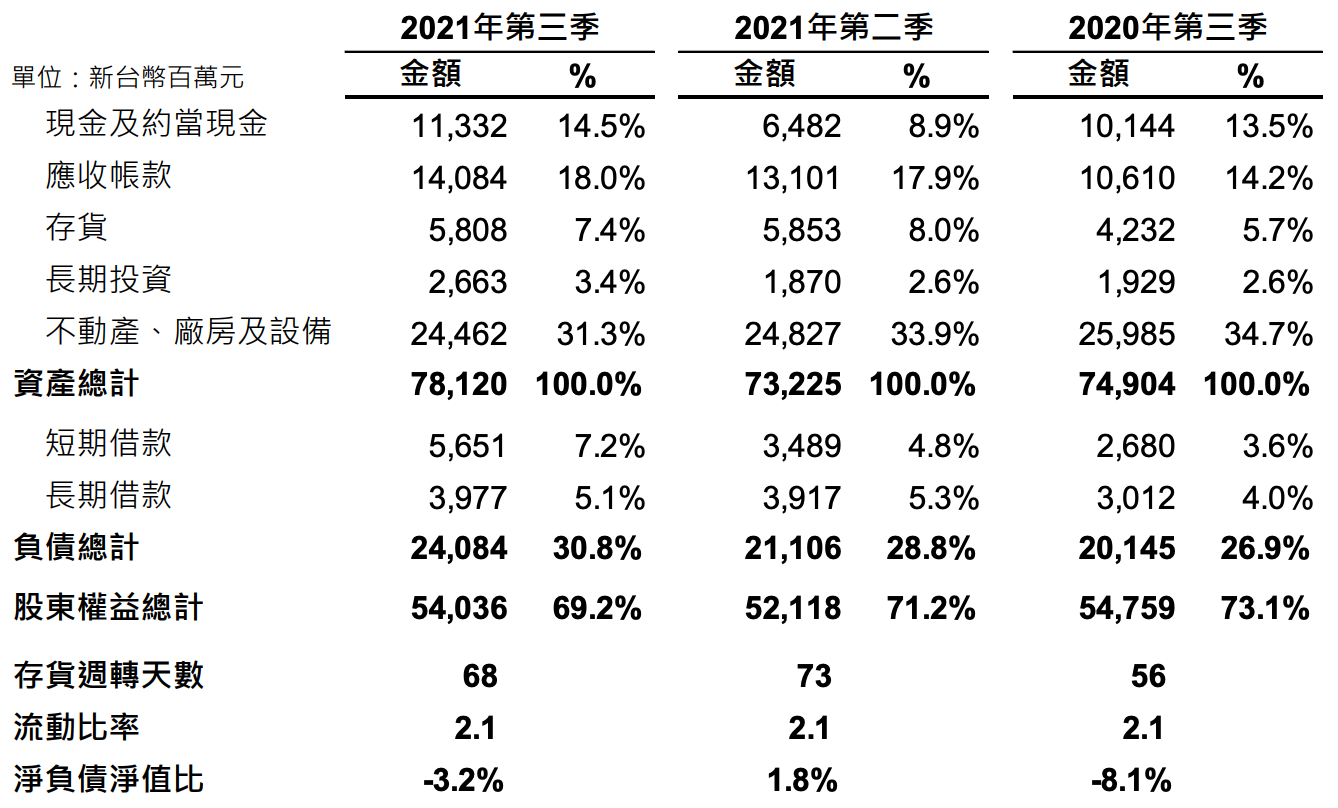

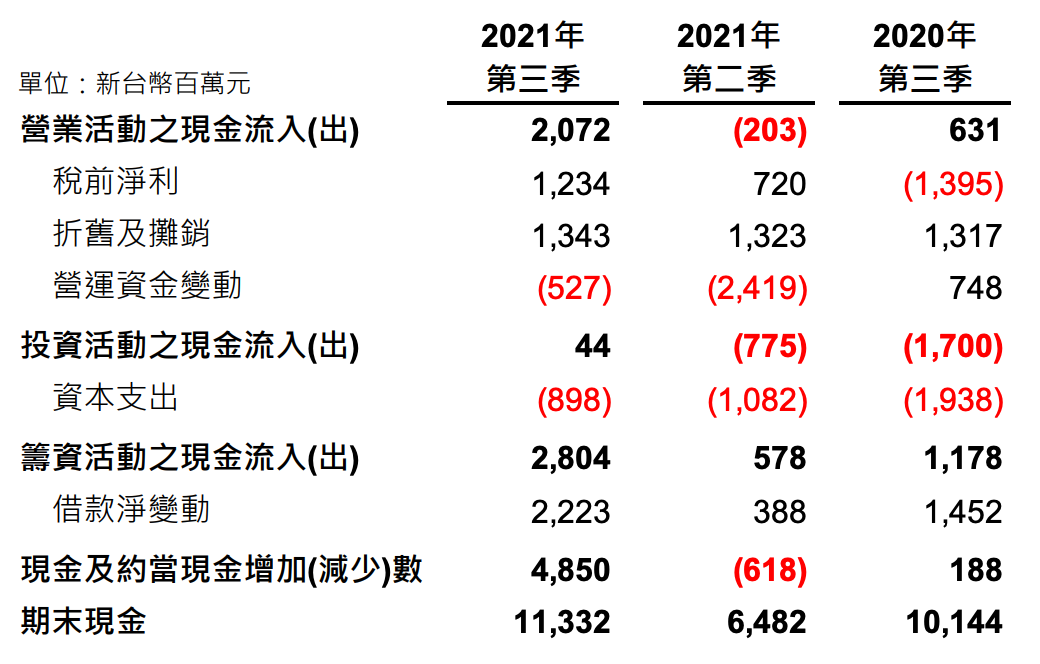

3. 富采 2021Q3 帳上現金為 113.3 億元,佔總資產 14.5%,較 Q2 的 64.8 億元有明顯增加,主要受惠於強勁的營運現金流。預計未來若能持續保持穩定現金流,將有可能調高現金股利發放策略。

結論及成長潛力

富采在 2021Q2 已成功轉虧為盈,且 Q3 的獲利更較 Q2 倍增,顯示 Mini LED 在量產、良率改善都已有一定水準,且根據蘋果的積極態度及非蘋陣營的新品發佈會來看,Mini LED 將有很有可能成為下一代中大尺寸顯示器的背光主流技術。

預估富采 2021 年 EPS 將有望達 3.5~4 元,以目前約 80 元股價計算之 Forward P/E 約 20~23 倍,但考量公司營運在未來 2~3 年都將隨 Mini LED 放量而持續成長,研究團隊認為目前股價尚屬合理,並未被高估,讀者可持續追蹤非蘋陣營後續的導入狀況。

下行風險:疫情惡化斷鏈、Mini LED 滲透率不如預期、中國 OLED 產能大幅增加、競爭對手 Ramp Up 超乎預期。

附錄

資產負債表

現金流量表

Source:富采

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 1)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度