在 <白話文詳解 5G 產業,有哪些投資機會?> 及 <未來的市場,3D 感測產業介紹> 兩篇報告,提到射頻元件(RF)及 VCSEL 受惠於 5G 及 3D 感測趨勢,將是未來幾年快速成長的產業。而兩者都必須使用氮化鎵(GaN)或砷化鎵晶圓(GaAs)進行製造,因此今天要來介紹台灣一家專門的化合物晶圓代工廠:宏捷科(櫃:8086)。看完這篇報告,你將會了解以下幾件事:

- 半導體材料的發展,砷化鎵產業鏈概況及展望

- 淺談第三代半導體氮化鎵未來成長潛力

- 宏捷科:客戶從依賴 IDM 到轉型 Design House

- 從 Wi-Fi 6、智慧型手機供需分析宏捷科未來營運

- 宏捷科 2021/22 年財務預測及估值

公司簡介

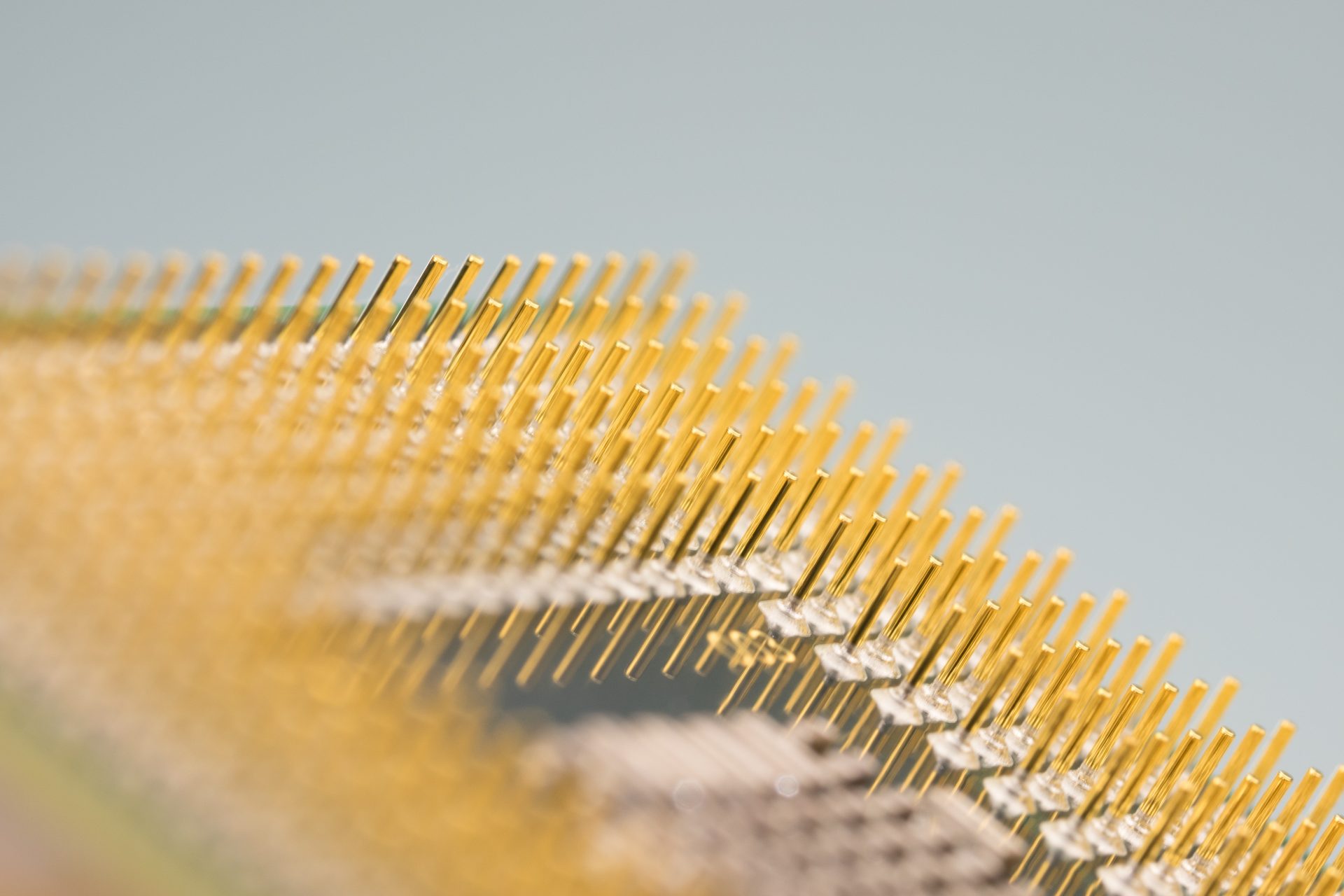

宏捷科技(AWSC)成立於 1988 年,主要從事砷化鎵晶圓的代工製造,其生產據點位於台南科學園區。公司目前製程皆為 6 吋(製程佔比為 HBT 70%、pHEMT 20%)。產品應用以 Wi-Fi 及智慧型手機 RF 元件(主要為 PA(放大器),另也有 Switch(交換器) 及 LNA(低雜訊放大器))及 3D 感測元件 VCSEL 為主,終端應用佔比為 Wi-Fi 50-60%、智慧型手機 30-40%、3D 感測 5-10%,客戶則包括美國 Skyworks 及台灣的立積(市:4968)、中國的 RDA、Vanchip、Lansus 等半導體公司。

第一代到第三代,半導體材料的發展簡史

閱讀進度