0%

2021 年,全球持續受疫情影響的同時,市場也發生許多百年難得一見的大事,除了鋼鐵人、航海王、面板俠、虛擬貨幣狂潮外,全球也陷入晶片荒,如 MCU、驅動 IC、PMIC 等各種半導體皆因缺貨而大漲價,造就「得產能者得天下」的局面。

而另一廂中國的習政府也加緊監管,在年中一刀斬斷自家補教業後,接連向互聯網、房地產、金融證券等產業開刀,使諸如騰訊、阿里、美團、富途等明星中概股股價皆較高點幾乎腰斬,更被揶揄成「中丐股」。而到了年底,「元宇宙」隨著 FB 改名為 Meta,成為市場最關注的議題,也引爆相關概念股一路飆漲。

哲學家尼采說過:「凡殺不死我的,必使我更強大」。相信投資人在經歷 2021 年的風風雨雨後,心臟承受力肯定更加堅強。展望 2022 年,又有哪些投資趨勢?以下整理幾個我們的看法:

1. 升息腳步逼近,投資股市仍是最好策略,但操作上需更加注意風險控管

美國聯準會 Fed 在 2022/1 月會議表示,將會將加快 Taper(縮減購債)及升息速率,預計在 2022、23 年各升息三碼。隨著升息腳步逼近,近期許多尚在虧損、高估值的 SaaS 概念股股價皆有不小幅度的下跌。

不過 Fed 同時也上調 2022 年經濟展望,預估 2022 年 GDP 將成長 4.0%(9 月預估為 3.8%);失業率預計降至 3.5%( 9 月預估為 3.8%);核心 PCE(個人消費支出平減指數,為觀察通膨的重要指標)年增率則預計為 2.7%( 9 月預估為 2.3%)。整體來看,Fed 對今年經濟成長仍有足夠信心,而觀察大多美國企業 2021Q4 財報成果及釋出的樂觀展望,其營運獲利也都仍穩定成長。

因此,在有企業獲利基本面支撐的情況下,預估 2022 年資金仍會停泊在股市,通膨將反映在股市上。

但同時也要注意,經歷 2021 一整年的資金氾濫,目前 S&P 500 指數的 P/E 已來到 30 倍,即使以 2022 年樂觀的 EPS 計算的 Forward P/E 也已有 23-25 倍,整體位階並不算低。(過往多在 15~20 倍)

此外,股價很多時候反映的是未來的成長力,但在 2021 年有多家半導體公司因缺貨漲價使營收、獲利皆創下新高,墊高基期,許多未盈利的軟體公司也因資金寬鬆而一再被推高估值。在基期墊高的情況下, 2022 年能否維持高成長率存在不確定性,一但成長趨緩,將可能面臨估值、獲利雙殺的風險。

因此,雖然預期 2022 年股市整體將大機率持續向上,但波動及類股輪動也可能較劇烈,資金在緊縮的預期下,將更多移轉至低基期、穩定現金流的類股,投資人操作上必須更加注意風險控管。

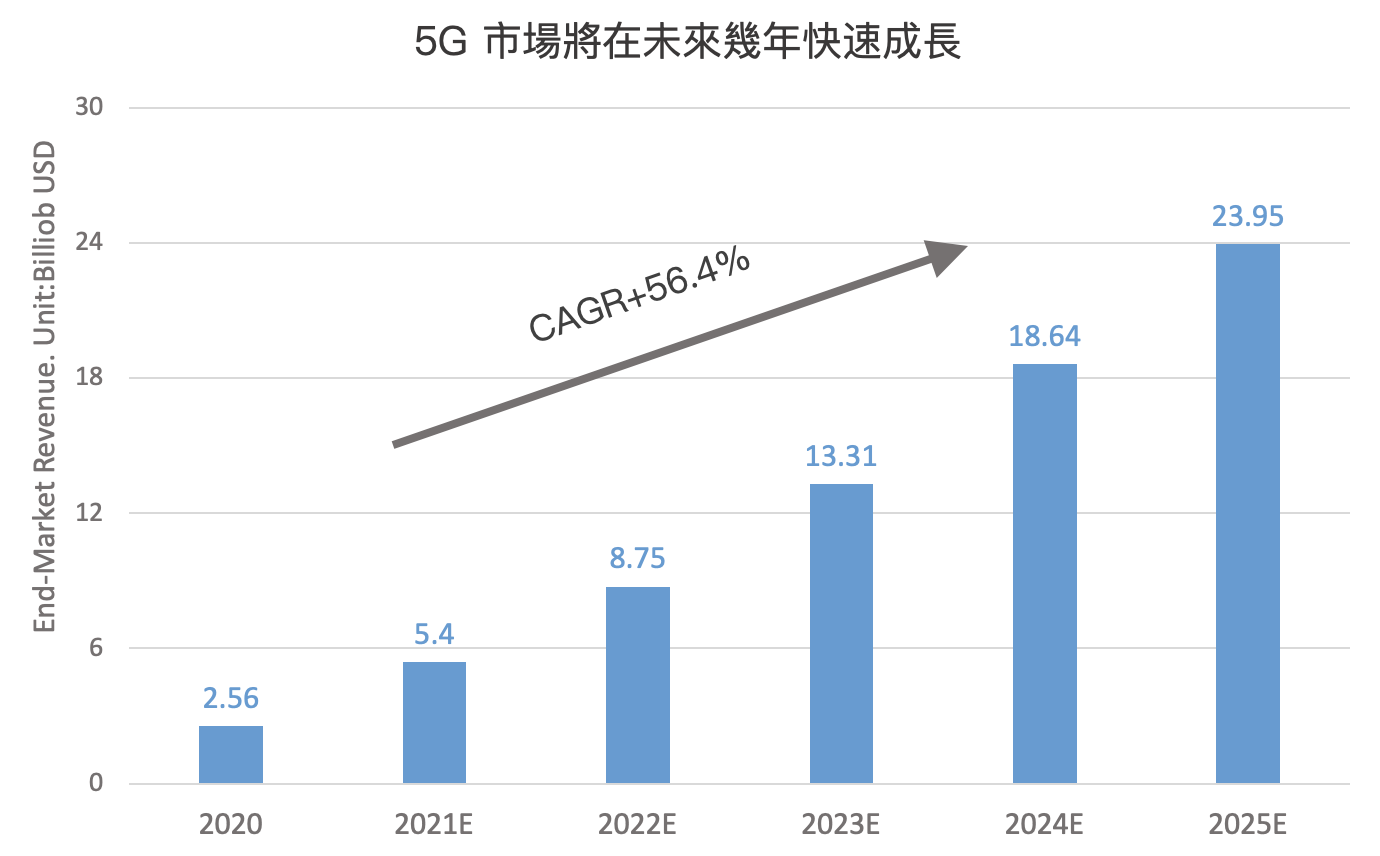

2. 佈局 5G 相關趨勢,尤其關注受害缺料的低基期網通產業

在 <白話文詳解 5G 產業,有哪些投資機會?> 報告中提到,5G 及其衍生的應用如 IoT、自駕車、AR/VR、邊緣運算、SaaS 將是未來 3~5 年的大趨勢。不過原先預期 5G 的基礎設施將在 2021 年加速佈建,卻因長短料問題而被嚴重拖緩(由於基地台晶片的附加價值較低,因此在晶片大缺貨下,連帶拖緩基地台廠商佈建速度。)

投資人或許能感受到, 5G 手機雖已人手可得,但實際的使用體驗卻和 4G 並未有太大差別,遠未達原先預期。不過,情況將隨著晶圓廠產能開出後逐漸解決,例如台灣的智易(市:3596)、啟碁(市:6285)、中磊(市:5388)等網通公司皆表達缺料問題將在 2022Q2 緩解,這也與我們在 <晶圓缺貨潮何時緩解?從供需面找解答> 報告的觀點相符。

因此預計 5G 基建在經歷了去年的停滯後,將有望在 2022 年加速佈建,相關公司的營運也有望隨之成長。而觀察 5G 相關的網通公司,目前 2022 年的 Forward P/E 大多落在 10~15 倍,且擁有低基期、高殖利率保護,或許有望成為緊縮預期下資金停泊的去處,投資人可持續關注。

Source:Statista

Source:Statista

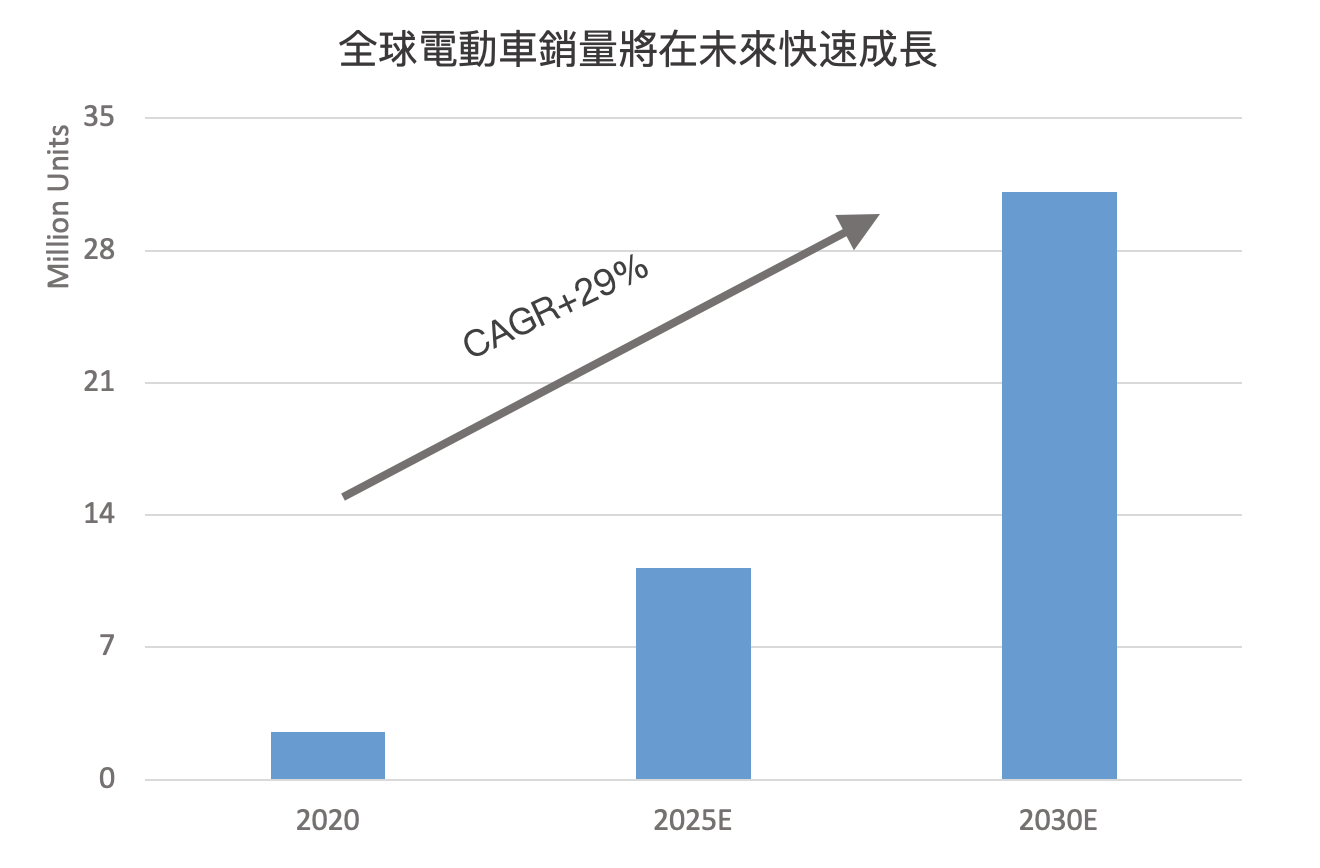

3. 追蹤新能源、綠電政策走向

在全球環境意識逐年升溫下,各國政府的環保、新能源相關政策已是箭在弦上,而致力倡導環境政策的拜登當選美國總統後,其提出的對綠能企業減稅及 2 兆美元預算的補貼,並承諾在 2035 年前實現無碳發電等環境政策,將有望加快包括電動車、風力、太陽能發電等綠能產業的普及速度。

Source:勤業眾信

Source:勤業眾信

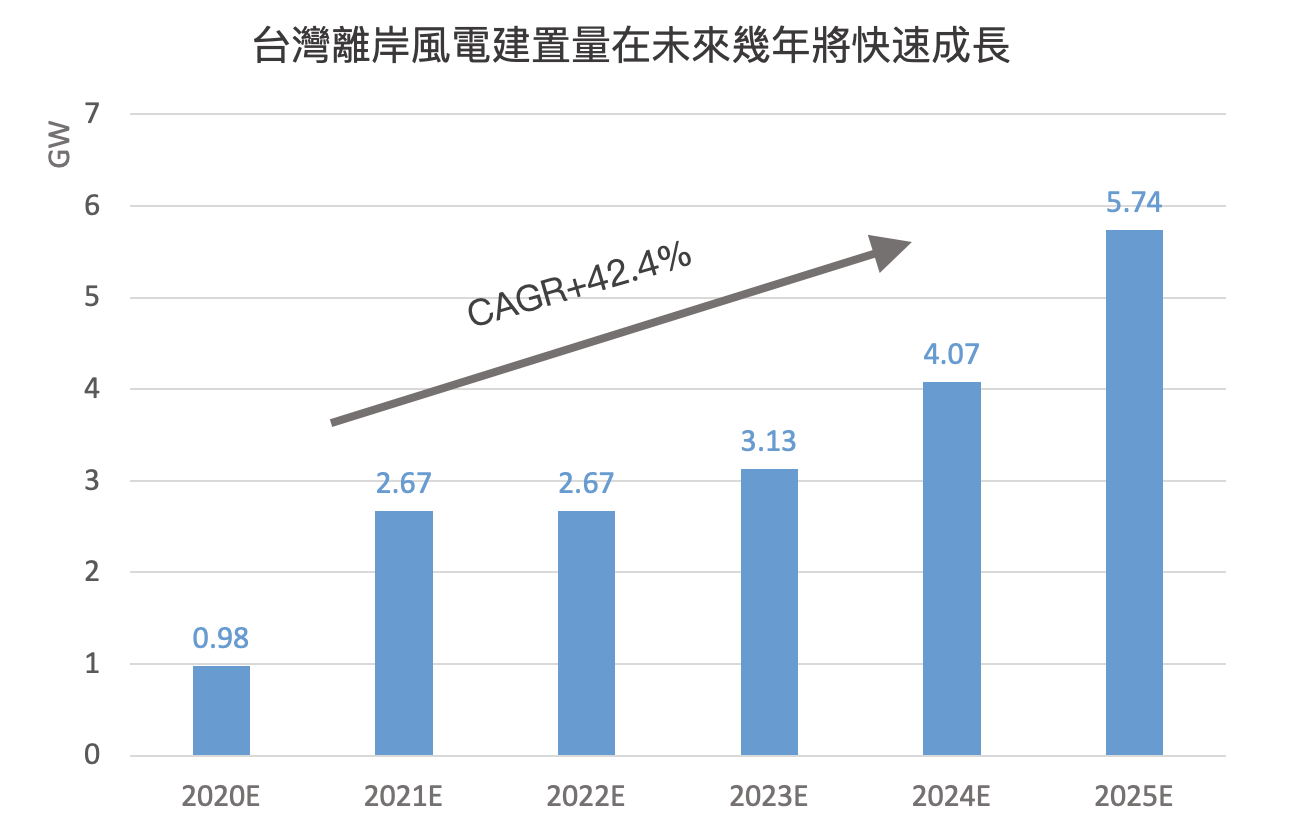

而台灣方面,在蔡政府成功連任後,也開始加大對離岸風電的投資,除了在 2019 年完工首座離岸風電示範風場,也預計台灣的離岸風電建置量將在 2025 年達到 5.7 GW(十億瓦),5 年 CAGR 達 42.4%。根據相關公司釋出的展望也表示,2022 年開始將是台灣離岸風電的大力建置期。

因此,佈局價格合理的新能源產業,例如電動車、風電、太陽能等產業類股或相關 ETF 也是 2022 年值得研究的策略。

Source:工研院 IEK

Source:工研院 IEK

4. 關注 Mini LED、DRAM、車用電子等質變中的產業趨勢

研究團隊 2021 年曾發布多篇報告分析 Mini LED、DRAM 及車用電子,並看好其未來成長潛力。

預估 Mini LED 在蘋果的積極導入下,將帶動顯示器技術的典範轉移。

而 DRAM 在供給面已成寡占市場,且隨著往 DDR5 推進,技術門檻將越來越高,需求方面,5G、車用、伺服器甚至未來的元宇宙對 DRAM 的用量都將越來越多,判斷 DRAM 整體供需已趨向健康,將逐漸擺脫景氣循環產業的標籤。

至於車用電子用量也隨著電動車滲透增加,其中碳化矽(SiC)藉由優異的物理特性,將成為不可或缺的材料,扮演推進電動車性能進步的關鍵。

這些趨勢都在 2021 年才初步顯現,預計 2022 年將邁入加速成長階段,投資人也可關注相關族群的公司。

至於更詳細的分析,可參考富果 <Mini LED>、<DRAM>、<電動車組成關鍵!白話詳解第三代半導體材料碳化矽(SiC)> 三大系列的報告。

自我揭露與聲明:

本人/本撰寫相關團體(以下簡稱我)目前有持有本文提到之股票的多方部位,但預計不會在未來 72 小時內建倉。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 1)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。