0%

現代人的生活已經和雲端服務形影相隨,各種我們經常使用的線上服務都因各類雲端服務才得以運行,而這些雲端服務背後是由成千上萬個伺服器所組成。究竟伺服器是什麼?產業鏈中又有哪些投資機會?看完這篇文章,你將了解以下幾件事情:

- 什麼是伺服器?

- 伺服器產業鏈的上中下游介紹

- 產業鏈中各領域的未來成長展望

隨著各產業對雲端儲存、雲端運算等需求快速增加,伺服器未來 6 年 CAGR 達 7.8%

舉凡影音串流平台(例如 Netflix、Disney+ 等)、電子商務(Amazon、蝦皮等)、電信、物聯網等現代人習以為常的服務,背後都牽涉著龐大的資料運算和存取,根據思科(Cisco)的研究報告資料顯示,2018 年至 2023 年全球網路流量 CAGR 高達 19%,可見網路流量需求持續成長。

除此之外,近年來隨著 AI、Big Data 等概念逐漸成熟,企業開始會將相關數據上雲儲存並計算,利用產出結果調整營運策略,因此各產業對於雲端服務的需求也就此產生。

在未來各產業雲端存取量和計算量大幅提升下,伺服器作為雲端服務的基礎建設將變得更加重要,根據調研機構 Grand View Research 的資料顯示,預計伺服器的市場規模 2023-2028 年 CAGR 達 7.8%。

什麼是伺服器?

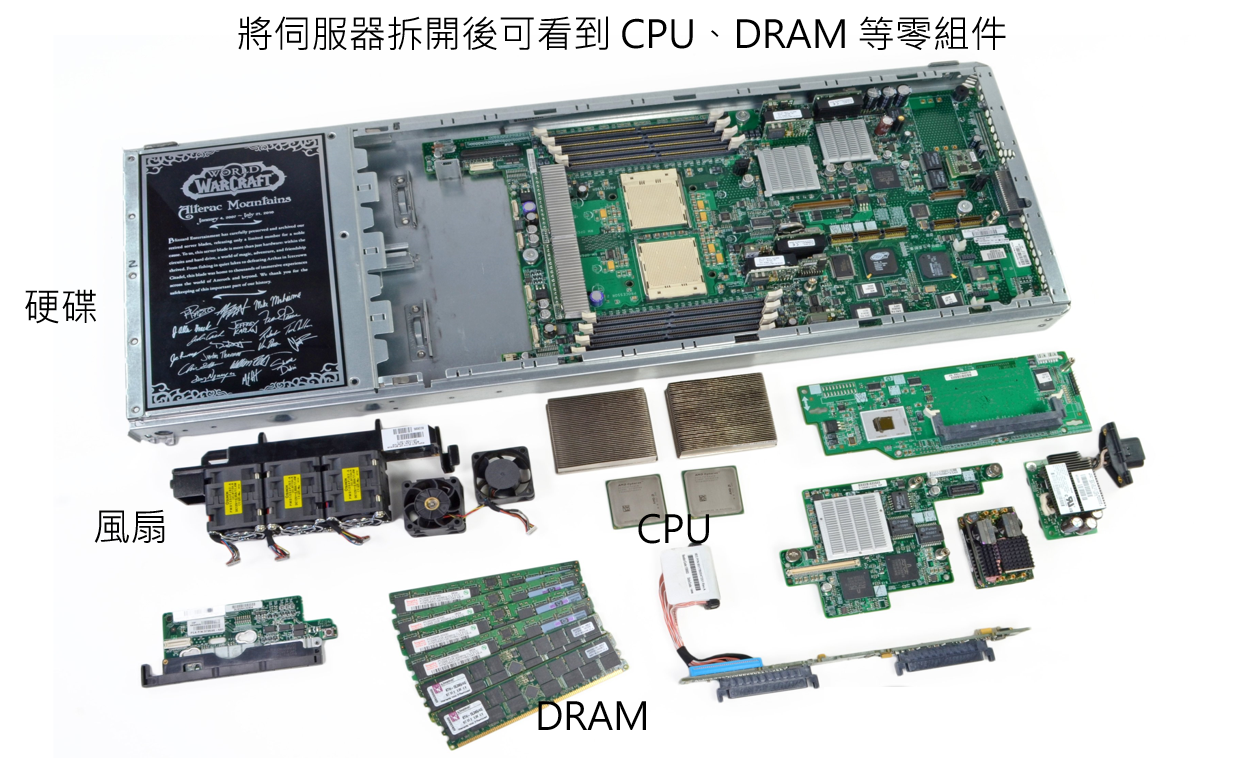

白話來說,伺服器就是一台運算更強、儲存空間更大、更穩定的大型電腦,因此與我們手邊的電腦相同,一樣有 CPU、DRAM、硬碟等裝置以及承載元件的 PCB(印刷電路板)等。

Source:iFixit、富果研究部

我們可以透過網路向伺服器發送請求(Request),伺服器會在接收到之後開始處理資料,然後發送回應(Response)給用戶。因此我們平常上電商買東西、透過 Google 雲端硬碟存取個人檔案或收發電子郵件等,背後都是由伺服器的服務在支持。

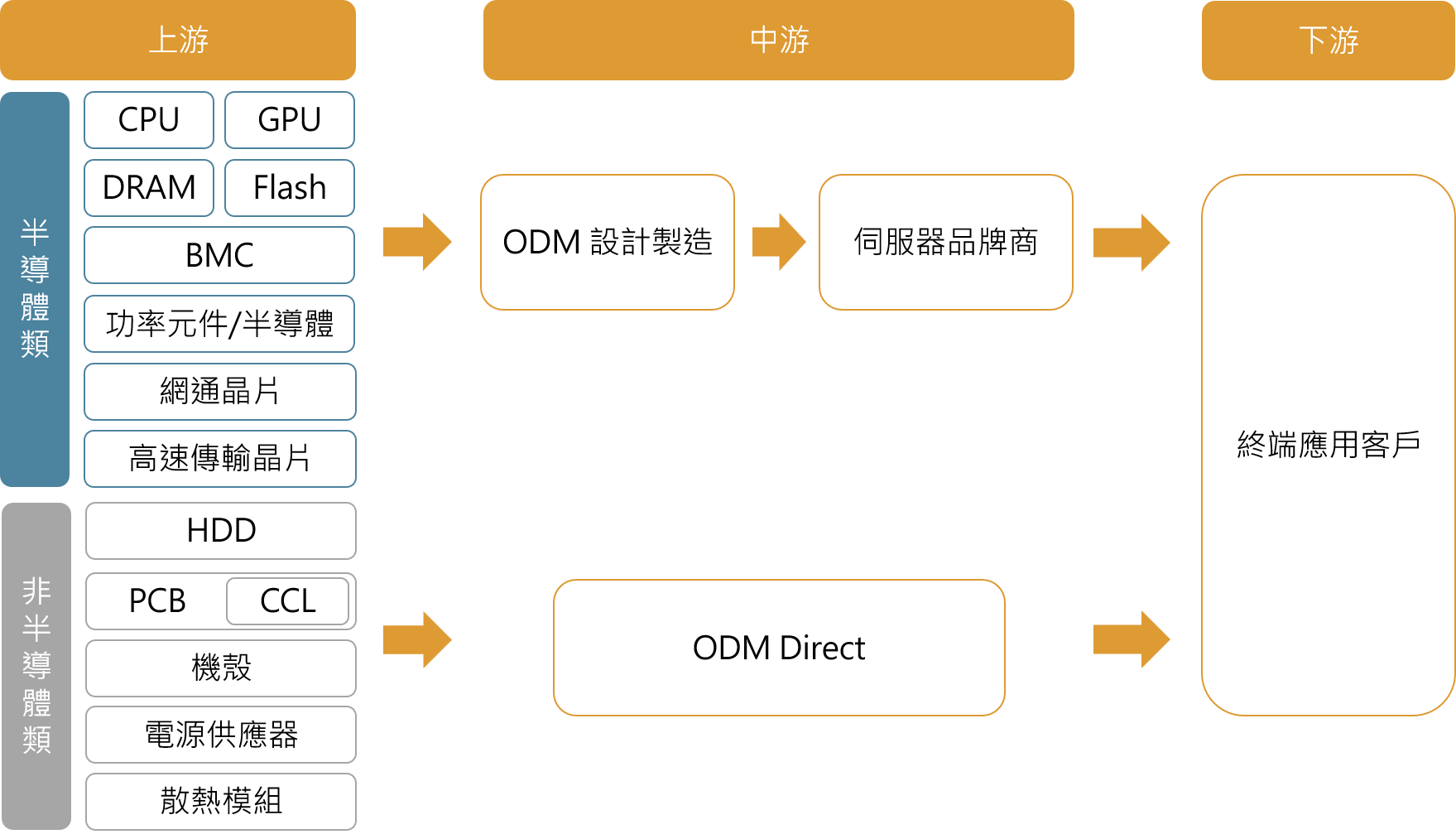

以下我們將拆解伺服器產業鏈,分析其成長潛力及相關概念股。

伺服器的產業鏈

Source:富果研究部

上游零組件:半導體類

1.中央處理器(CPU,Central Processing Unit)

CPU 就像是伺服器的大腦,直接決定了伺服器的效率。目前伺服器 CPU 主要分為兩大陣營,分別是長期處於領先地位的 Intel(Nasdaq:INTC)和持續搶攻市占的 AMD(Nasdaq:AMD)。

Intel 的 Xeon 系列伺服器 CPU 曾一度佔據高達 99% 的市占率,但根據調研機構 Omdia 2021Q2 的資料顯示,AMD 的市占率自 2018 年的 3.3% 已成長至 18.3%,正持續侵蝕 Intel 的市場份額(目前為 76%)。

AMD 市占率之所以會持續成長,主因是其採用的小晶片(chiplet)設計,帶來成本和設計彈性上的優勢,再加上台積電晶圓代工技術的支持,使其在效能上得以贏過 Intel。以目前兩者推出的旗艦晶片比較,採用台積電 7nm 製程的 AMD 第三代 EPYC 處理器(代號 Milan)在效能上明顯勝過 14nm 製程的 Intel Xeon 處理器(代號 Ice Lake)。

值得關注的是, 2022Q2 兩大廠牌將同時導入新架構和處理器(Intel 的 Eagle Stream 架構處理器 Sapphire Rapids 和 AMD Zen4 架構處理器 Genoa)。根據先前 Intel 架構日發佈的內容,這次的新架構將會首次採用小晶片模組化的設計,運算核心數(將直接影響處理器效能)、傳輸規格(PCIe 將從 4.0 升級至 5.0)、支援硬體規格(將支援 DDR5)等都有明顯升級,而 AMD 的新處理器則將首度使用台積電 5nm 製程,核心數將從前一代 64 核心提升至 96 核心,同樣也會支援 DDR5 記憶體、PCIe 5.0 接口。

兩大廠牌顯著的升級幅度都將刺激下游資料中心客戶的換機需求,再加上原先下游資料中心佈建需求就十分強勁,預計將會帶動一波可觀的伺服器換機潮。(雖有消息指出 Intel 可能會延後推出,但目前終端市場對伺服器的需求仍然十分強勁)

除此之外,目前大多數的手機應用程式和物聯網應用都是基於 ARM 架構的指令集所開發(與x86 最大的不同在於調度記憶體的方式與指令集的長度),意味著 Intel 和 AMD 兩大 x86 架構的伺服器若要運行這些應用都需要額外透過 ARM 的虛擬器來解決相容問題(將會影響伺服器的效能表現)。因此 ARM 架構的伺服器逐漸在這些領域中崛起(主要被用在微型伺服器當中),對此我們可以持續關注伺服器 CPU 的未來

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面