0%

晶心科觀點更新 2024/12/12

富果 2024/05/06 發布的晶心科(市:6533)報告,提到隨美中競爭加劇,中國晶片加速自主化,以及 AI 推論需求成長下,對 RISC-V IP 需求將提升,有望帶動公司 2024 年獲利轉虧為盈、2025 年迎來較大成長。公司目前 2024Q1-Q3 累計營收 YoY +41.2%,EPS -2.58 元,實際獲利雖不如預期,主因是營業費用較預期高,但營收成長有符合預期(YoY +40%)。股價自報告發佈以來累計上漲 2.5%。本篇文章將更新公司目前近況:

台灣消費型客戶於 2024/09 簽訂合約,有望帶動未來其他廠商加深 RISC-V 佈局

晶心科 2024/09 營收達 2.33 億元新台幣(以下同)並創下歷史新高,主因是與台灣消費性 IC 設計大廠簽訂合約,從法說會簡報上也可確認,光 2024Q3 消費性營收就高達 2.2 億元,帶動消費性佔比從 2024H1 的 22% 成長至 2024Q1-Q3 的 36%。

此合約之所以重要,是因為此為一套含多款 IP 的合約,結合此客戶先前就已是晶心科既有客戶,除了顯示台灣 IC 設計大廠開始從晶心科舊有 V3 架構轉移至 RISC-V 架構,有架構更新商機,另一部分也顯示客戶開始重視 RISC-V,並開始將未來部份新品轉往 RISC-V 架構,未來可期待其他 IC 設計廠跟進。

雖然中國晶片自主化確實有加速,然因競爭激烈,故短期並非公司營運重心

晶心科 2024Q1-Q3 中國營收約 2.2 億元、YoY +30.3%,成長除了來自晶片自主化,中國車廠及 IC 設計公司的多元及開放,也為車用 IP 創造了許多機會,但因中國市場競爭激烈,不只在中低階成熟應用有削價競爭,政府也會針對本土 IP 進行補貼,即便技術領先中國一線 RISC-V 廠商(華為、平頭哥等)1-2 年,競爭上仍有壓力,故此塊市場短期並不會是公司發展重心。

AI 需求仍舊強勁,當中公司會將重心放在北美市場

隨 AI 應用逐漸普及, 公司 AI 營收也穩定成長,不只是有 Meta 的專案貢獻,許多新創客戶如 Rain.ai、Tetramem 等,也已進到第二代晶片的開發,顯示客戶認同晶心科 RISC-V IP 並願意在下世代產品繼續採用。此外,之所以公司會將重心放在北美市場,是因為北美 AI 晶片設計發展較為蓬勃,包括有許多 CSP 業者及 AI 晶片新創,同時資源也較充足,像是許多 AI 晶片新創背後往往都有 CSP 的影子在提供支援。

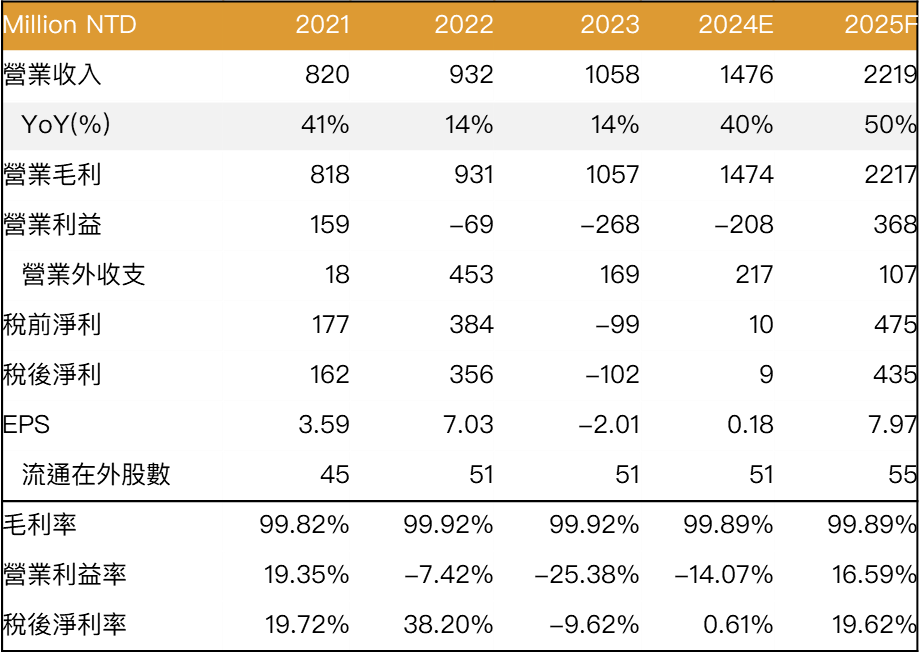

綜合以上,對營收展望的預期不變,仍維持 2024 / 2025 年營收 14.76 億 / 22.19 億元,YoY +40% / +50%,不過由於公司研發人力較預期成長的多,故費用中的研發費用會較預期上升,轉虧為盈時間點應該也會延後至 2024Q4(依目前公司費用水準只要月營收維持在 1.5 億以上就能獲利),EPS 也會下修至 2024 / 2025 年 0.18 / 7.97 元。

資料來源:富果研究部

【晶心科關鍵報告】2024/05/06

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面