0%

伺服器、PC/NB CPU、GPU 大廠 AMD(Nasdaq:AMD)近期公布 2022Q2 財報,在資料中心和嵌入式產品(例如車用、AI 運算等)銷售成長帶動下,營收創歷史新高。以下為本次電話會議重點及產業觀點更新:

AMD 公司簡介

AMD 創立於 1969 年,主要業務為處理器(包含 CPU、GPU 等)設計,最初以 IDM 模式經營,自 2009 年將晶圓廠拆分成現今格羅方德(GlobalFoundaries,Nasdaq:GFS)後,成為 Fabless IC 設計公司。

AMD 為目前全球第二大 x86 架構 CPU 供應商(僅次於 Intel(Nasdaq:INTC)),並在獨立顯示卡市場擁有僅次 Nvidia(Nasdaq:NVDA)的市占率。目前主要業務部門包含 Data Center(伺服器 CPU、GPU、FPGA 等)、Client(PC/NB CPU、工作站)、Gaming(PC/NB GPU、遊戲主機)和 Embedded(嵌入式 CPU/GPU、FPGA)。

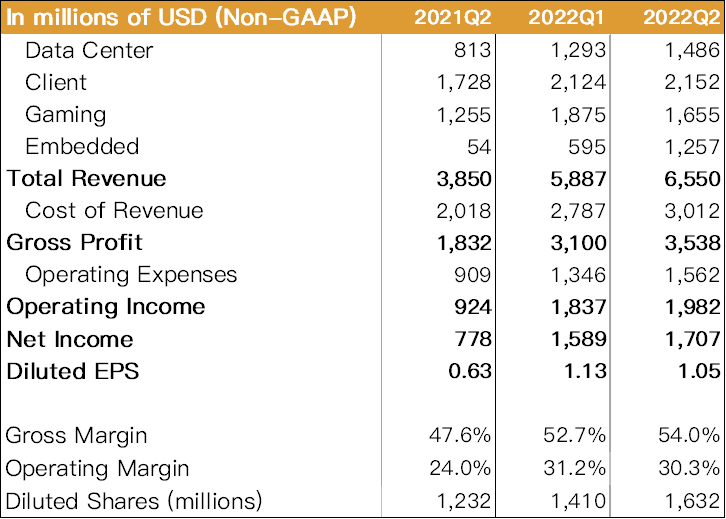

1. 2022Q2 AMD 財務表現:符合預期(以下均為 Non-GAAP 數字):

AMD 2022Q2 營收為 65.5 億美元(以下同),QoQ+11.3%、YoY+70.0%;毛利率 54.0%,QoQ+1.2ppts、YoY+6.4ppt,主因產品組合優化和本季完整將 Xilinx 併入財報所致。

營業利益率為 30.3%,QoQ-0.9ppts、YoY+6.3ppts;稅後淨利為 17.1 億元,QoQ+7.5%、YoY+119%;稀釋後 EPS 為 1.05 元(本季約增加 2.2 億股,主因發行新股併購 Xilinx),QoQ-0.08 元、YoY+0.42 元,符合市場預期。

Source:AMD、富果研究部

2. AMD 各部門營收占比:

Data Center 22.7%、Client 32.9%、Gaming 25.3%、Embedded 19.2%。其中 Embedded 占比自 Q1 10.1% 明顯增長,主因完整併入 Xilinx 財報所致。

資料中心(Data Center):

營收 YoY+82.8%、QoQ+14.9%。成長主因 AWS、GCP、Azure 等 CSP 持續導入 Zen 3 架構的 EPYC Milan 伺服器 CPU,以及納入 Xilinx 用於伺服器之 FPGA 營收所帶動。

先後併購 Xilinx 和 Pensando 分析

AMD 在 2022/2 月以近 500 億美元換股併購 FPGA 龍頭 Xilinx(賽靈思),並隨後在 Q2 以約 19 億美元收購 DPU(Data Processing Unit,數據處理器)新創公司 Pensando,補強公司於異構處理器的研發能力及完整其伺服器生態系統。

在現今資料中心計算量大幅增加下,傳統的同構計算系統(也就是增加單顆 CPU 核心數)已經無法滿足效能要求,因此類似流水線的異構計算系統逐漸興起。

從過去 GPU 加入運算,到現今加入 DPU(由 DPU 先處理數據再傳送至 CPU 和 GPU,以降低整體系統運算負荷)以及定製的 FPGA、ASIC 等,使系統能以更低單位功耗、低成本的方式達成高算力,同時擴充性也更好(能更彈性的替換處理器晶片),被視為半導體產業在接近了物理極限後,能夠接棒摩爾定律的解方之一。

目前包含 Intel、Nvidia 都已投入 DPU 的研發(Intel 推出相似功能的晶片 IPU、Nvidia 收購 Mellanox 並推出 BlueField-2 DPU),而 AMD 部分,Xilinx 的 SmartNIC(智慧型網卡)和 Pensando 的 DPU 產品已部署至多間 CSP(雲端服務商)和企業,包含 Azure、IBM Cloud、HP、Dell 等客戶都已採用。

富果認為此一系列併購案將顯著提升 AMD 資料中心業務的競爭優勢,並加強其綑綁銷售的產品完整度。此外,隨未來各領域(如車用、電信、航太等)運算量增加,可針對不同應用場景客製化計算的 FPGA 將越來越重要,因此後續要重點關注 AMD 和 Xilinx 的整合綜效。

從 AMD 接連發起的併購案可看出處理器大廠環繞在投入高效運算相關領域,儘管短期因疫情興起的串流、電商等服務需求逐漸減弱,但長期而言,企業上雲、雲端 AI 計算等趨勢必定持續發展,伺服器相關產業已成為大趨勢之一,值得投資人深入研究。

Zen 4 架構伺服器 CPU(Genoa)進度更新

CEO Lisa Su 認為目前中國在資料中心的支出雖有放緩,但北美客戶今明兩年需求仍強勁,預計於 2022 年底量產的 Zen 4 架構伺服器 CPU(代號 Genoa)Design-In 數量也持續增加,包含 Genoa 和 Milan 的訂單可見度已至 2023Q2-Q4,整體需求仍維持強勁,預計銷量和 ASP 的增長空間將持續帶動數據中心業務未來幾季成長。

綜合 Intel 電話會議中提到其自家最新 Sapphire Rapids CPU 將在年底量產,加上網路介面卡、PMIC 等伺服器短料缺貨問題已逐漸緩解(參考白牌伺服器供應商緯穎(市:6669)2022Q2 財報,存貨狀況已較上季明顯好轉,存貨周轉天數自 Q1 93 天降低至 63 天,原料水位也明顯下降,顯示去庫存速度加快),判斷伺服器出貨狀況將逐漸好轉,預計中游 ODM 會在 Q4 開始對上游長料零組件供應商拉貨,包含先前提到的 PCB/CCL、DRAM 等(可參考<伺服器概念股!白話看懂銅箔基板大廠「聯茂」>研究報告),可持續關注相關供應鏈出貨狀況。

對比 Intel 保守看待下半年的伺服器市場,AMD 在展望上則相對樂觀,富果認為主因是 AMD 客戶集中在一線的 CSP,而下修雲端相關資本支出訂單的則多來自二線 CSP 和企業客戶,因此對 AMD 影響較小。此外,Genoa 將使用台積電(市:2330) 5nm 製程,相較採用 Intel 7 製程的 Sapphire Rapids 在效能上有機會持續領先,考量 AMD 目前伺服器 CPU 市占率仍不到 20%,估計將還有明顯提升空間。

Client:

營收 YoY+24.5%、QoQ+1.3%。主要由 Ryzen 系列處理器所帶動,銷售市占率連續第九個季度成長。

然而公司將 Q3 營收展望由原先 YoY-7~9% 調整至 YoY-15% 左右,且 Q4 也以保守態度看待,顯示 PC/NB 端需求仍在下降,此觀點與 Intel 展望相同,可判斷下游仍在去庫存階段,下半年 PC/NB 端出貨狀況將持續衰退。

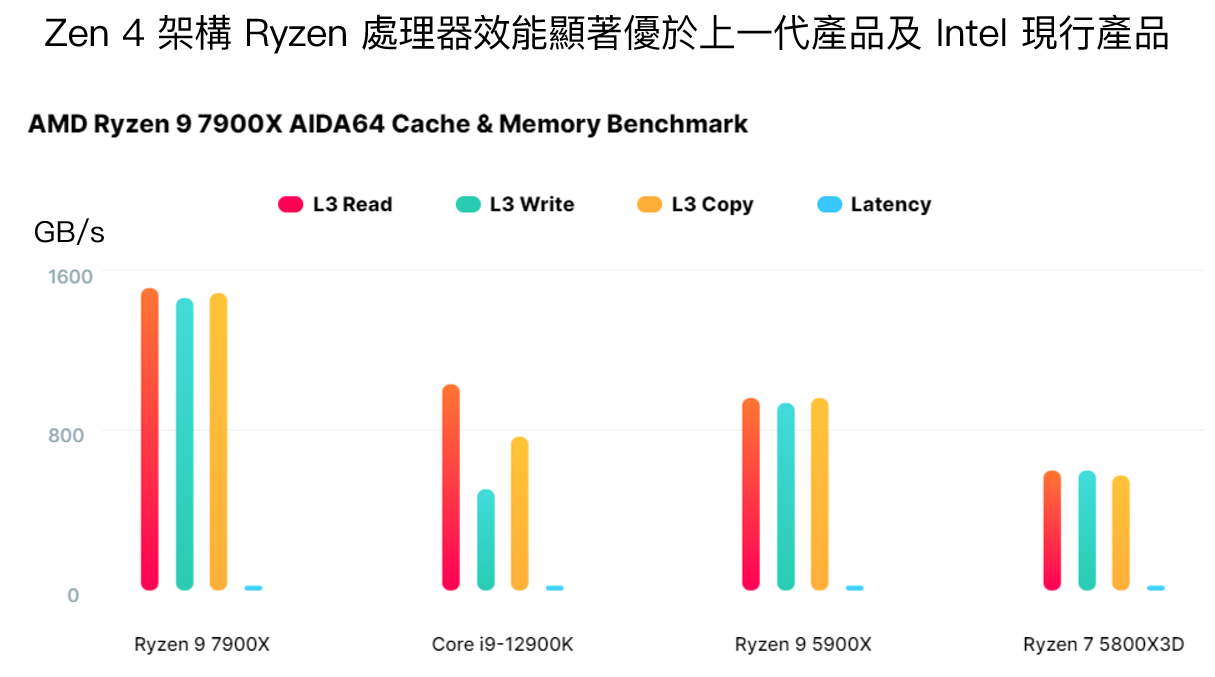

使用 Zen 4 架構並採用台積電 5nm 製程的 Ryzen 7000 系列 PC CPU 預計在 2022/9 月上市,參考國外網站的測試結果,高階 Ryzen 9-7900X 的讀寫速度較 Ryzen 9 5900X 在快取讀寫速度增加近 60%,效能也明顯勝出 Intel 現行高階 Core i9-12900K。再加上 Intel 下一代 Core 處理器僅是小改版,製程、架構皆無變化,預期效能不會有太大的進步,AMD 在此階段的產品競爭力更勝一籌,在消費性市場的市占率同樣有望持續成長。

Source:WCCF TECH、富果研究部

Gaming:

營收 YoY+31.9%、QoQ-11.7%。雖然 PS5 等遊戲機業務需求強勁,但因挖礦顯卡需求減少,使營收較上季明顯衰退,整體顯卡市場需求和價格依舊低迷。

從需求面來看,

目前顯卡主要需求之一的加密貨幣(可參考<泡沫消散?三大重點解讀「顯卡跌價潮」>研究報告)自 2022 年以來明顯下跌,比特幣、以太幣等主流幣價格均遭腰斬,甚至在六月一度跌破散戶礦工的關機價(即挖礦收益不敷電費等支出的價格),挖礦需求驟減也導致市場流入一批挖礦二手顯卡,導致供過於求。

參考國外網站統計 7 月 eBay 上二手顯卡價格,與 6 月相比價格仍持續下跌(7 月平均價格 MoM-6%),且大部分都已低於零售價。

展望下半年,以太坊預計在 2022/9 月完成以太坊 2.0 合併,正式由工作量證明機制(PoW,Proof of Work,即透過消耗算力來證明礦工的工作量),轉變至權益證明機制(PoS,Proof of Stake,以持有加密貨幣數量給予獎勵),屆時以太幣挖礦將降低對高算力顯卡的需求,加上目前以太幣市值占整體加密貨幣市場近 20%,因此顯卡市場的供需平衡還有一段路要走,預計至少要等到以太坊合併正式完成後,需求下滑才會逐漸築底。

Embedded:

營收 YoY+2228%、QoQ+111%。本季為 AMD 首次將 Xilinx 完整併入財報,帶動部門營收成長。

Xilinx 的加入,使公司產品組合更加多元,並得以切入更多客製化、高毛利市場(例如車用、AI 運算、航太等),進一步提升 AMD 毛利率及改善產品組合。

3. 2022Q3 展望:

受惠 Data Center、Embedded 兩大部門成長帶動,預估營收將達 67±2 億美元,QoQ+2.3%;Non-GAAP 毛利率 54%,預計整體獲利狀況與 Q2 相差不大。

結論- AMD 公司競爭力

近期伺服器市場雜音不斷,但 AMD Q2 業績依舊強勁且樂觀看待下半年伺服器產業需求,近幾季也積極透過併購加強其生態系統的建構,公司競爭力持續提升。除此之外,伺服器、PC 端產品力現階段仍優於 Intel,在成長市場和存量市場的市占率預計都將有成長空間。估計 AMD 2022 年 EPS 可達 4.4 元,以目前約 95 元股價計算之 Forward P/E 約 22 倍,評價尚屬合理。

從本季 AMD 營運結果和展望來看,目前半導體產業呈現企業業務(Data Center、Embedded)穩定成長不衰退,反之消費性業務(Client、Gaming)受大環境影響則相對委靡,由此能夠協助我們判斷半導體產業相關廠商在下半年的發展狀況,可持續關注伺服器產業鏈相關供應商是否能在年底開始受惠。

此外,包含 Genoa、Ryzen 7000 和顯卡新產品 RDNA3 GPU 都將採用台積電 5nm 製程,台積電營收先進製程(7nm 以下)的占比將能夠進一步提升(可參考<經歷被蘋果砍單、股價跳水,台積電 Q2 營運狀況如何?>研究報告),同樣值得投資人關注。

自我揭露與聲明:

本人/本撰寫相關團體(以下簡稱我)目前持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。