0%

在 <台積電> 系列報告中, 研究團隊認為台積電(市:2330)受惠於 5G、HPC、IoT、電動車等大趨勢,且位居產業龍頭,又具技術領先優勢,未來營運將持續成長。

研究團隊持續追蹤,參加公司 2022Q1 法說會並整理幾個重點,看完這篇報告,你將會知道以下幾件事:

- 2022 年全球半導體產業展望

- 台積電 5nm 現況及 3nm 進展

- 半導體供應鏈供需現況

- 台積電 2022Q1 財務狀況及全年展望

產業面

1. 預估 2022 年全球半導體產值(不含記憶體)將 YoY+9%,晶圓代工 YoY+20%,台積電藉由領先的技術,加上如 Intel 等 IDM 廠加大委外訂單比例,成長將超過晶圓代工及 IC 設計產業, YoY+27~29%(較前次 24~26% 上調)。其中 HPC(高效能運算)、車用的成長將超過公司平均,手機、IoT 則接近公司平均。

營運面

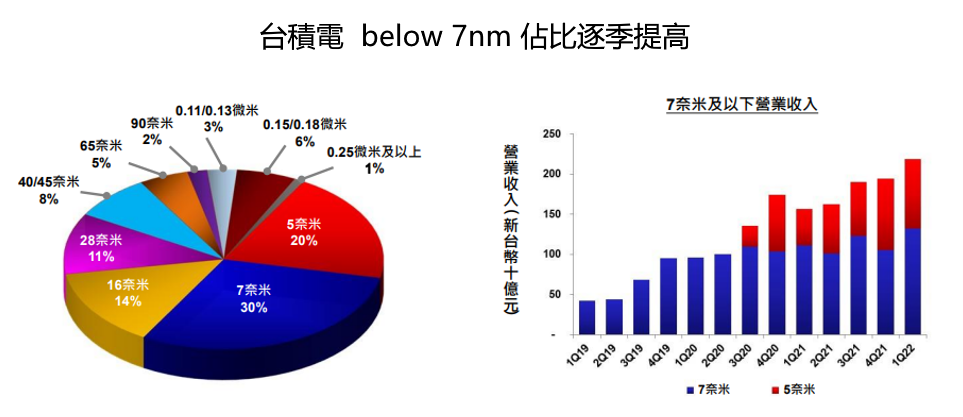

1. 台積電 2022Q1 營收佔比為 5nm 20%、7nm 30%、16nm 14%、28nm 及以上 36%,其中先進製程(7nm 以下)佔比為 50%,預計先進製程占比將逐季增加,有助於拉升公司未來的 ASP。

展望 2022Q2 ,雖智慧型手機業務因中國封城、經濟不穩定等因素,造成終端消費性需求減弱,但 AMD、Nvidia 將在下半年推出多款 CPU 及 GPU,例如 Nvidia 3 月發布的旗艦 GPU 晶片 H100 就將採用台積電 4nm 製程,因此綜合來看,預計台積電 5nm 產能在 2022 年將持續滿載,為公司成長主要動能。

Source:台積電法說

Source:台積電法說

2. 以應用別來看,2022Q1 智慧型手機貢獻營收 40%、HPC 41%、IoT 8%、車用電子 5%、消費性電子 3%。

成長方面,HPC QoQ+26%、車用 QoQ+26%,為主要成

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面