公司簡介

陞達科(4945),成立於 2000 年,並在 2017 年底和通用微處理器(MCU)IC 公司巨馳合併。目前實收資本額為 2.6 億元新台幣(以下同),是國內被動元件代理大廠日電貿(3090) 的子公司。

2019 年前 5 月營收為 1.53 億元,YoY+7.57%,稅後淨利 0.25 億元,EPS 0.94 元。公司主要從事風扇馬達驅動控制 IC 的設計和銷售,另外也有代理新唐(4919)、盛群(6202) 等公司的 MCU IC 銷售。

在伺服器散熱風扇市場方面,目前以近 20% 的市佔率位居全亞洲龍頭,但現在主要客戶還是以台灣、中國、日本等亞洲地區為主,尚未能打入歐美市場。公司主要競爭對手有 NXP、Toshiba、茂達(6138)等。

前十大股東的持股占比 73%,籌碼集中穩定。但要注意興櫃買賣後早期機構投資人是否會出清持股

目前日電貿持股 56% 為最大的法人股東,而台積電創投則為第二大股東。

其餘大股東多為一些機構法人,籌碼較為穩定。

但值得注意的是,台積電創投其實從 2004 年就開始投資陞達科了,至今已長達 15 年,但陞達科那時的主力產品還不是散熱風扇 IC,而是一些觸控版相關的 IC。也就是說台積電創投當初投資的原因應該是看好他的觸控業務而不是散熱業務。現在以結果論來看公司的觸控業務基本上並未成功,所以我們不排除在興櫃買賣後台積電創投會有售出持股獲利了結的可能。

全球伺服器出貨量 2019至 2022 年可維持 CAGR(年複合成長率)6.3%,伺服器散熱風扇前景看好

陞達科有接近 70% 的營收都在風扇馬達驅動控制 IC,2018 年共出貨了 3,400 萬顆,較 2017 年的 2,630 萬顆成長了 29%。而其中又有 70% 應用在伺服器的散熱馬達。目前在伺服器的散熱風扇市占率約有 19%,相較 2017 年市佔率 14.6% 提升了近4.5 %,為全亞洲最大。

根據 DIGITIMES 的預估,全球伺服器出貨量 2019 至 2022 年可維持 CAGR(年複合成長率)6.3% 至 1,680 萬台,而目前一台伺服器平均約需要使用 10 顆散熱風扇,以 2018 年的資料來算可得知一顆風扇馬達驅動 IC 的 ASP(平均單價)約為 7.6 元。

散熱風扇 IC 一顆只能賣不到 8塊? 其實已優於同業!

根據剛剛的計算,2018 年陞達科一顆散熱風扇 IC 只能賣 7.6 元,聽起來好像不怎麼樣,但其實如果和國內同業比較,例如同樣有做風扇驅動 IC 的茂達,他 2018 年放大及風扇驅動 IC 的 ASP 為 2 元。所以不要因為連 10 元都賣不到就覺得公司爛,其實陞達科產品的定價在同業已經算高的了。

研發團隊、整合技術、專利為陞達科的三大利器,但較 NXP、Toshiba 等國際大廠的優勢還不明顯

做驅動 IC 並不難,難的是將驅動及控制整合在一起。由於伺服器所使用的散熱風扇必須要有體積小、轉速快、精準度高等特點。如利用速度回饋方法以抑制電源電壓和負載變化引起的轉速波動。而此技術就需要使用到和微處理器(MCU)整合的風扇馬達 IC。另外如和金氧半功率場效電晶體(MOSFET )以及霍爾元件的整合,以節省產品電路板的設計空間又同時提高效能。由於整合困難,且不能疏漏任何一項細節,因此技術門檻也高上許多。

而陞達科已深耕散熱領域 15 年,目前所有的相關產品均同時具有控制及驅動的功能且高度整合,且主要應用在伺服器等較為複雜的領域,因此產品價格自然會較主要應用在 PC 等消費端的茂達高。公司目前量產的主力產品為 12V PWM 高壓風扇馬達驅動控制 IC,且目前帳上現金共佔總資產約 50%,有足夠的費用投入研發。

陞達科目前共有 27 項風扇馬達驅動控制 IC 的相關專利,加上近 20% 的市佔率,以及高客戶黏著度及高技術門檻等優勢,都成為公司重要的護城河。不過雖然他在國內一支獨秀,但相較於國際大廠如 NXP、Toshiba 等就較無優勢了,除了規模較小外,目前產品的差異度也還不明顯。陞達科需持續提升自己的價值及獨特性才能在國際市場獲得更高的市佔率。

IC 產品生命週期短,跌價為必然趨勢,需持續發表新產品

就如大家所知,IC 電子產品不斷推陳出新,而舊產品勢必會面臨不斷跌價的命運,陞達科也逃不過這樣的宿命。2018 年公司的風扇馬達 IC 的 ASP 為 7.6 元,而 2017 年則為 8 元,降價幅度約為 5%。而這還未考慮 2018 年新台幣兑美元貶值的問題。

但會跌價的主因還是因為公司這兩年並未有什麼新產品推出加上客戶端的降價壓力。隨著公司正準備推出更為高階的三相直流無刷風扇馬達驅動控制 IC、可程式化微處理器(MCU) 風扇馬達驅動控制 IC,以及研發應用在車用的高壓(24V/48V)驅動控制 IC。我們認為未來跌價幅度應可控制在一定範圍內。

我們可以自己從公開資料中推估出陞達科的營運

從以上資料我們可以大略可以推估出公司的出貨量及 ASP,藉以判斷在價跌量增的情況下公司到底能不能成長。

我們可以假設今年跌價幅度維持 5%,並運用前面的資料推估出今年公司的伺服器風扇馬達 IC 的出貨量在市佔率維持 19% 不變的情況下大約為 2,800 萬顆,YoY 約成長 19%,剩餘 30% 假如出貨量和去年維持不變,則可保守推估 2019 年整體風扇馬達 IC 出貨量為 3,800 萬顆,YoY 約為 12%。從而可得出產品量的成長應該可以超過價的跌幅。而一顆驅動控制 IC 的毛利率約為 45%,投資人更可進一步推算出公司的獲利。如此一來我們就會對公司的營運更有概念,在做決策時也會較有信心。

結論

雖然今年以來散熱概念股表現突出,但並非所有散熱領域的前景都是一片光明的,例如智能手機、PC 市場前景就不是那麼明朗。因此在操作此類股前應該先研究一下公司產品的終端應用到底是什麼。

而我們認為產品應用 50% 都在伺服器且市佔率高達 19% ,並規劃投入車用散熱市場的陞達科將會是此次大趨勢改變下的實質受惠者,但同時也有以下幾點投資亮點及風險:

◼︎ 投資亮點

・伺服器市場成長想像空間大,且公司市佔率達 20%,已打出知名度

・大股東持股比例高,籌碼集中較穩定

・現金佔比高且負債低,資金運用靈活度大

◼︎ 投資風險

・主要市場以亞洲為主,尚未能打入歐美伺服器大廠供應鏈

・IC 產品生命週期短,跌價趨勢難以避免,主要依靠出貨量的提升

・規模不如 NXP、Toshiba 等大廠,產品差異度還不明顯

陞達科即將於今年 6 月 28 日登興櫃買賣,每股認購價格為 33.55 元。投資人可以用附錄的歷史財報及上述的營收估計法大約估算今年及未來的營運,並給予一合理的本益比加以評價,最後再做出是否投資及持有時間長短的決策。

…

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前並無持有本文提到之股票的多空方部位,並預計不會在未來 72 小時內建倉。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

…

附錄

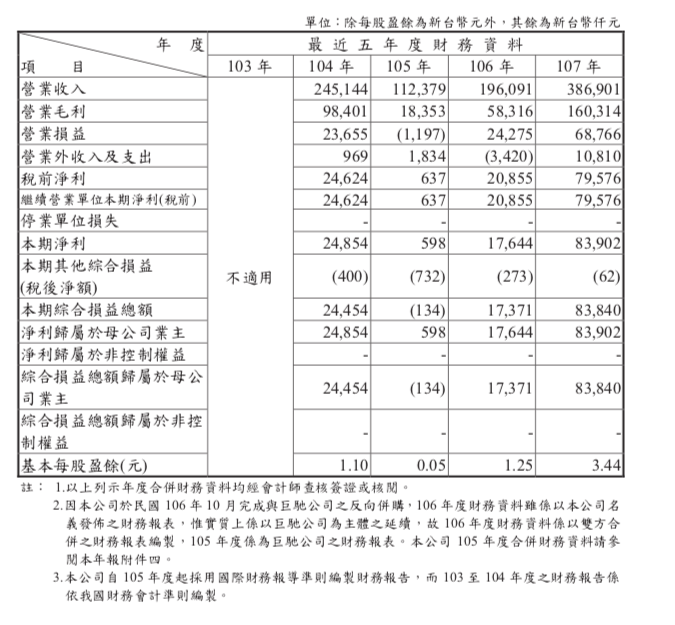

▪︎ 近五年合併損益表

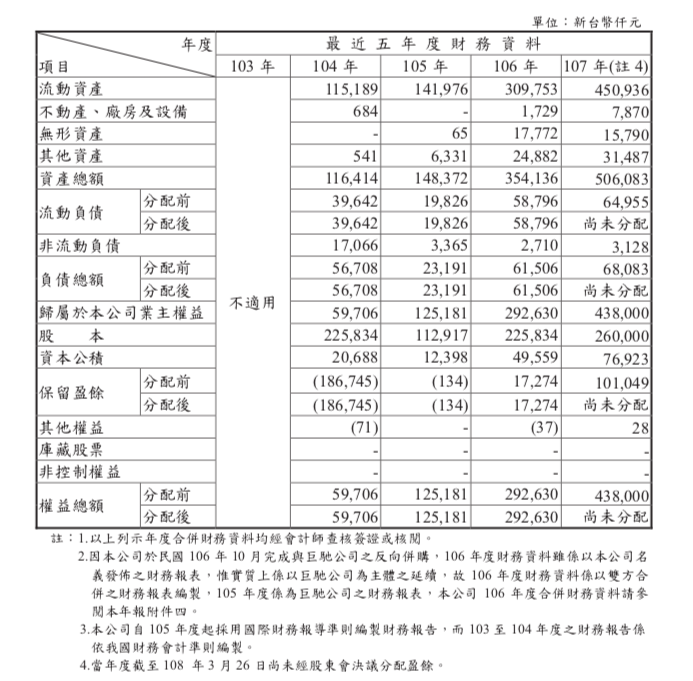

▪︎ 近五年合併資產負債表

閱讀進度