在這個萬物互聯的時代,大至資料中心、伺服器,小至我們的日常生活使用的手機、電腦或遊戲機都會用到記憶體,因此記憶體就像是半導體產業的溫度計,藉由分析它的趨勢就可以知道整個電子產業的樣貌。

記憶體在 2019 年經歷了嚴峻的寒冬,跟 2018 年比,ASP 下跌超過了 40% ,大多數記憶體廠商的獲利也一落千丈,市場也瀰漫悲觀的情緒。但在我們於 2019/11 撰寫的 <環球晶 2019 Q3 法說會短評> 及 2019/ 12 的 <掌握電子業下一步興衰,必須參考「它」的價格> 兩篇文章中,就提到記憶體價格可能已到低點,未來會因為需求的上升而漲價。

以結果來看,從 2020 年初以來記憶體的報價就持續上升,相關概念股也有不少的漲幅。那麼再來記憶體的趨勢還能成長嗎?為了分析這個問題,我們在 2020/3/4 參加了台灣記憶體模組廠商 宇瞻(8271) 2019Q4 法說會,看完這篇文章,你將會知道以下幾件事:

- 常常聽到 DRAM 和 NAND Flash,他們到底是什麼?

- 2020 年記憶體產業的趨勢?讓我們用經濟學裡的市場供需法則來推敲

- 獲利在 2019 年逆勢成長的宇瞻,還有沒有投資價值?

記憶體屬景氣循環產業,市場供需每天都在變動,所以常常可以看到記憶體一下缺貨,一下又變得貨太多沒人買,價格也常大起大落,曾到訪光華商場買記憶體的讀者,也應該都有這樣的感覺。

所以分析這種產業的關鍵就是在「快」,必須在新的週期循環開始前就下判斷投資,這樣才能完整參與到漲價的週期。而記憶體在經歷 2019 年的大跌價之後, 2020 年因疫情、新需求出現和供給端等因素似乎又有了新轉機。

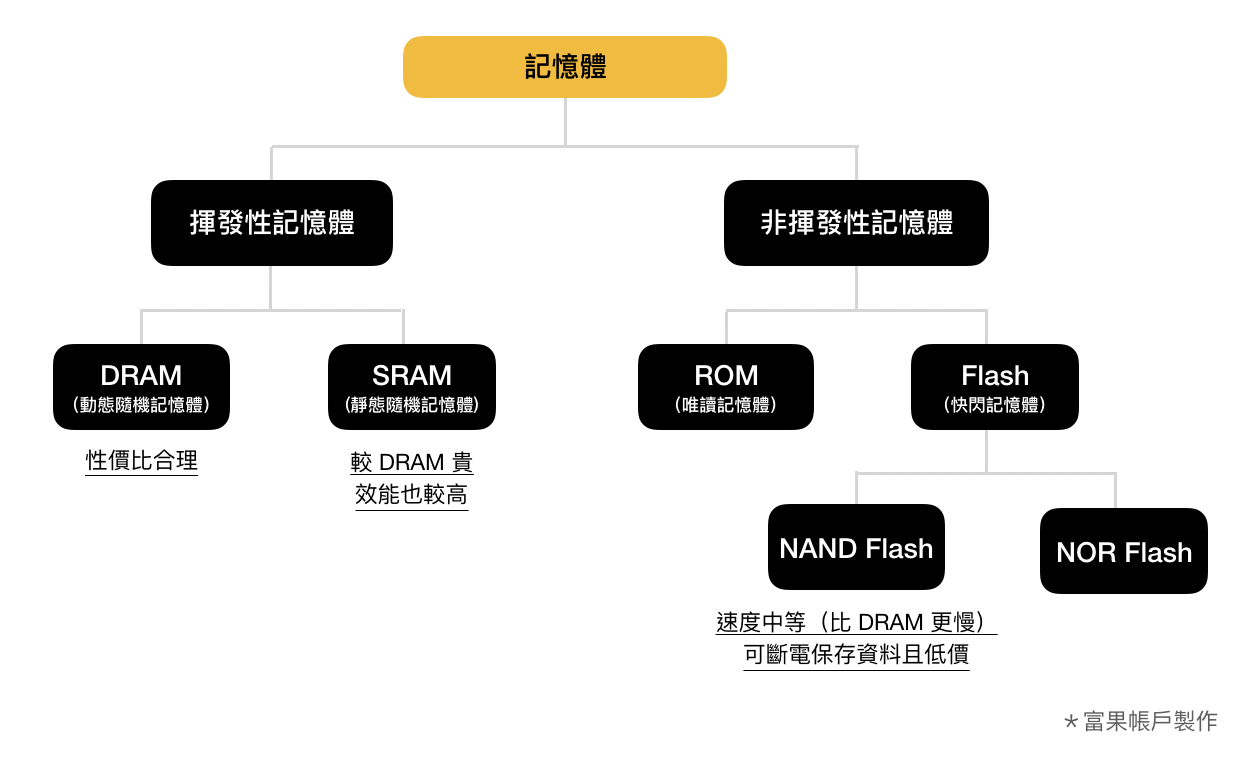

在進入分析 2020 年的趨勢之前,先替大家科普一下記憶體的種類:

記憶體主要分成以下兩種

揮發性記憶體:顧名思義就是只要停止供電後,資料就會遺失,是「暫存」的概念。主要分為 DRAM(動態隨機記憶體,Dynamic Random Access Memory)和 SRAM(靜態隨機記憶體,Static Random Access Memory)。

揮發性記憶體:顧名思義就是只要停止供電後,資料就會遺失,是「暫存」的概念。主要分為 DRAM(動態隨機記憶體,Dynamic Random Access Memory)和 SRAM(靜態隨機記憶體,Static Random Access Memory)。

非揮發性記憶體:即使斷電資料也會被保存,就是硬碟的概念。主要分為 ROM(唯讀記憶體,Read Only Memory)及 Flash(快閃記憶體)。而 Flash 又可以分成 NAND Flash 及 NOR Flash 。

看到這裡各位可能已經有點頭昏,記憶體種類很多又複雜,但其實不需要把他們全部記下來,只要記得以下兩個結論就足夠了:

- DRAM 因性價比合理,主記憶體大多是用 DRAM;SRAM 較貴效能也較高,只有處理器等級的「快取」才會用 SRAM。

- NAND Flash 速度中等(比 DRAM 更慢)但因可斷電保存資料且單位價格便宜,所以目前大多手機、電腦都是用 NAND Flash 做成的 SSD (固態硬碟,Solid State Drive)來當儲存資料的空間(各位電腦裡128G/ 256G 就是指它)。

手機、電腦的記憶體規格例如 8GB /256GB, 分別就是指 DRAM 和 NAND Flash

舉例來說,常常聽到手機或電腦發佈會時說記憶體搭載了 8 GB 的 RAM 以及 256 GB 的儲存空間,其實這個 8 GB 指的就是 DRAM,256 GB 指的就是 NAND Flash。白話來說就是這隻手機有 8 GB 的容量是很快的記憶體,能用來當做暫存使用以增加使用的流暢性,而總共可以儲存 256 GB 的資料量。

Source:小米官網

DRAM 和 Flash 相輔相成,不是說其中一個容量越大就一定越好,但一般而言,如果有越多的 DRAM,電腦的整體使用會更順。

以筆者的電腦為例,下圖右邊可看到每個程式的記憶體用量,而最下面則是整體的 DRAM 用量,因此可以想像再多開幾個分頁 DRAM 就會不夠用而導致電腦當機或跑不動,那麼 Flash 即使有 256 GB 甚至 512 GB 也都毫無用武之地。所以考量記憶體時並不是 Flash 越大越好,而是要和 Dram 一起搭配使用。

講到這邊先快速做個總結:

- 記憶體分很多種,但目前市場主流是 DRAM 和 NAND Flash,所以研究記憶體產業好壞主要就看這兩種。

- 就算 NAND Flash 再大,沒有足夠的 DRAM 系統依然會無法負荷,導致使用流暢度下降。

回到一開始的問題,記憶體是「景氣循環」產業,要看的是「供給vs需求」

要分析記憶體產業的趨勢好壞其實只要研究供需情況就可以一目瞭然,當供過於求時記憶體就會跌價,反之就會漲價。

回來看看近年很火紅的幾個產業, 5G 手機、IoT、AI、雲端、伺服器或是 Big Data,不論是哪個產業都會使用到記憶體。雖然需求長期是往上的,但當供應商看到前景一片光明時就會開始爭相擴產,供給面短期的大增反而會造成供過於求,使記憶體跌價。而翻開記憶體的歷史就可以發現這個循環一直在重演著:

新商品出現 → 記憶體需求增加 → 供不應求 → 記憶體價格上漲 → 供應商擴廠增產 → 供給增加 → 供過於求 → 記憶體價格下跌

既然大家都知道,為何歷史還是一直重複著?

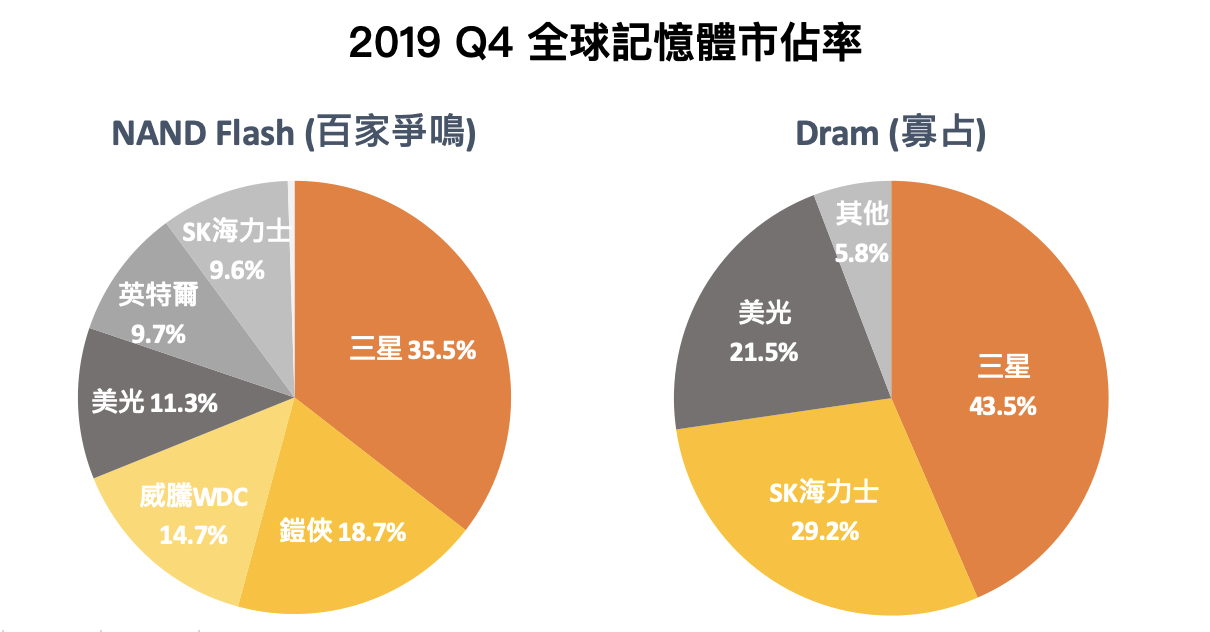

要回答這個問題就必須從記憶體的歷史說起,還記得 DRAM 以前曾和太陽能、面板及 LED 一起被戲稱為「台灣四大慘業」。而在這段蕭條的期間,南韓的三星、SK 海力士和美國的美光集團因為實力較強,不斷併購無法負荷虧損的小公司,再加上記憶體產業的高資本支出(不斷建廠)及先進製程的技術(人才、專利及高研發費用)堆疊起的高產業進入門檻,使 DRAM 市場形成了目前三國鼎立的狀態。

而寡占市場的特性就是彼此依賴卻又互相牽制。就像三國的魏蜀吳一樣,只要哪國輕舉妄動,整個天下局勢就會改變。所以近期三星、海力士及美光對於市場控制可說是彼此心裡已有共識,例如預期市場要供過於求時就會有默契的減產控制供給量,而需求多的時候就增加擴廠以提高供給量,以免失去平衡大家都賺不到。

不過有一點比較特別的是,記憶體要減產只要停掉一些產線就好,但要增產卻需要一段時間(因為擴廠要1~2年),而市場需求又是時刻在改變的,所以廠商有時也很難預判形式。

舉例來說,2016 年以來因為智慧型手機、挖礦、資料中心的興起使記憶體需求大增,造成了記憶體大漲價的榮景,而三大廠也同時大舉擴廠以增加供給,但沒想到 2018 下半年開始挖礦需求突然消失,智慧型手機也因市場飽合需求急速降溫,使記憶體市場一夕間變供過於求,導致了價格的崩跌。

這種情況,其實就是經濟學 < 財務賽局 > 的概念。

以三星為例,擴產太快怕市場需求最後其實沒那麼多,最後導致產能閒置、存貨跌價;但擴產太慢又怕需求真的大增,這麼一來市場份額就會被海力士和美光搶走,而因為擴廠又需要一段時間,因此下判斷後與真實的市場情況往往又會有差。

那為何不他們三個聯合起來壟斷價格就好?這是因為國際上有反壟斷法(Antitrust Law)的存在,所以他們也無法做到和經濟學理論中純真正寡占市場一樣對價格完全壟斷。因此三家廠商只能透過默認的共識來調控市場的供給,但因為市場真實情況瞬息萬變,使他們也無法每次都精確判斷市場形勢而做正確的決定。

Source:DRAMeXchange, 自行整理

在了解這些事之後,我們就可以做出以下結論:

- 寡占市場財務賽局及市場需求瞬息萬變,供應商擴產導致供過於求的歷史會重複上演著。

- 因此分析重點要放在 2020 年短期的記憶體供需狀況。

- 我們可以從記憶體供應商的態度來得知 2020 年的記憶體概況。

對於記憶體供應商來說,風險控管才是最重要的

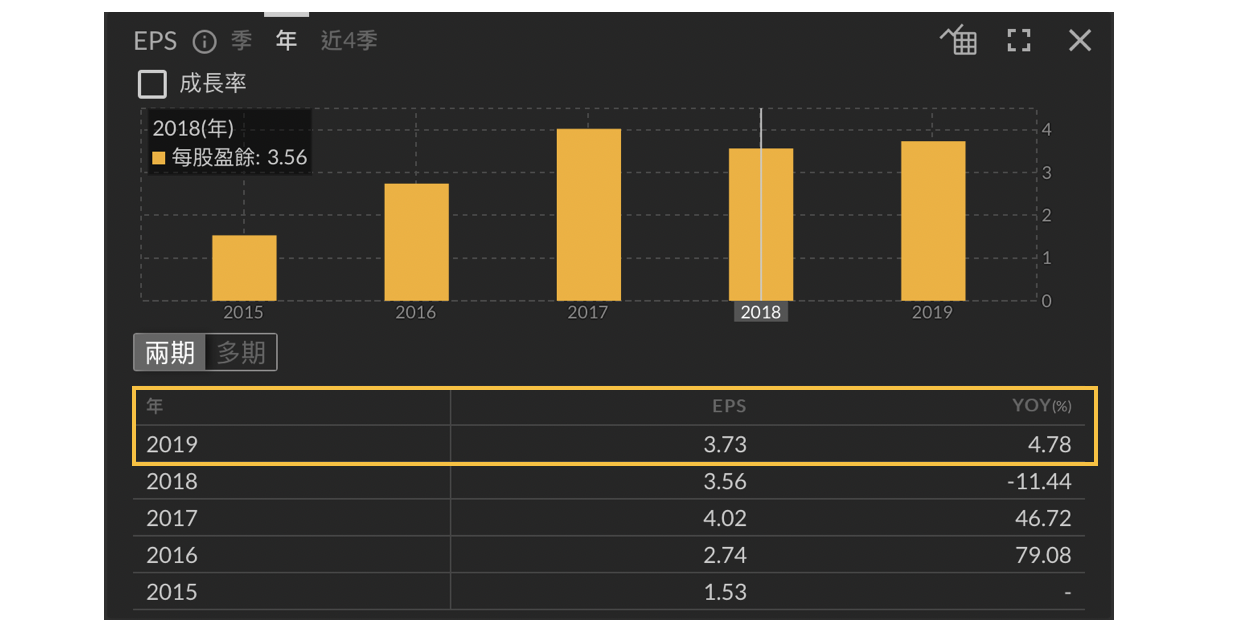

經過前文分析可知,記憶體的循環週期將難持續重複,所以對供應商來說風險的控管才是最重要的。因此記憶體公司中長期的競爭力並非取決在他的營收有多好、成長多快,而是取決於公司對於毛利率、EPS 和存貨的控管能力,看他是否能在跌價時還保持著穩定的獲利率。而這次筆者參加法說會的公司,宇瞻(8271)就是一間對風控極度重視的記憶體模組廠商。

宇瞻的產品線分為消費型產品(伺服器、遊戲機、手機等)和工業控制(工業級的大型儲存裝置),營收比例約為 3:7,而工控這部分因為供需較穩定,變動不大,且客戶拿貨的議價模式為一季定一次價格(也就是合約價),訂定之後不管市場的現貨價怎麼波動,合約價也不會再變動。而剩下 30% 的消費產品線則是跟著市場的通路價(現價)走,所以這部分的營收會隨著供需狀況大起大落,好的時候扮演著宇瞻的成長動能,景氣差時就是他的拖油瓶。

由以上可知,工控的部分其實就是宇瞻的避險部位,再加上宇瞻總是會在市場記憶體跌價的時候預先買一些貨存放,因此在記憶體報價上揚時就會有低價庫存可以賣,毛利率自然也會跟著上升。由下圖可知透過強大的風控手段,宇瞻 2019 年 EPS 不但沒有衰退,反而 YoY 還在寒冬中逆勢成長了快 5% 。因此筆者這次選擇以宇瞻法說會的展望來判斷 2020 年記憶體的趨勢 。

Source:Fugle 富果帳戶

Source:Fugle 富果帳戶讓我們從宇瞻法說會分析 2020 年記憶體的走勢

目前看來,疫情反而是個助攻

依宇瞻總經理張家騉的分析,目前疫情不但沒有造成記憶體的跌價,反而使 NAND Flash 及 DRAM 的供需吃緊更嚴重。這是因為以 Server(伺服器、雲端)、Gaming、5G 等需求端的需求原本就很強勁,再加上因為疫情的影響,促使市場預期宅經濟及遠端辦公的需求會增加,預期需求會增加的心理導致客戶和記憶體供應商的拉貨(買貨)力道更大。

以下分述 DRAM 及 Flash 現況

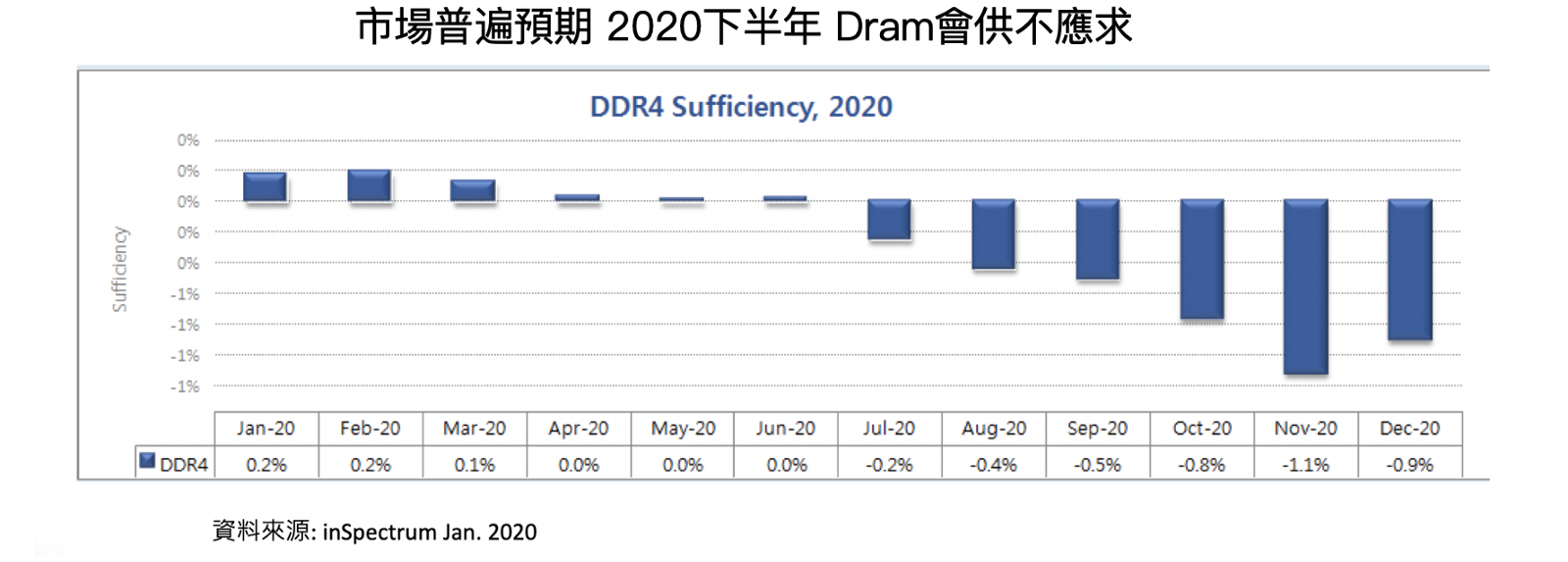

- DRAM 狀況:宇瞻的客戶庫存水位約為 4–6 週(庫存水位相較 2019 年已經下降很多,顯示客戶逐漸去庫存完畢,這部分可以參考 <環球晶 2019 Q3 法說會短評> 一文)且普遍看好 2020H2 的強勁需求,DRAM H2 供需將更吃緊,降價的可能性不高。

- NAND Flash 現況: 需求端和 DRAM 一樣強勁,但供給端卻跟不上,因此供貨較 DRAM 更吃緊。這是因為 Flash 供應商經歷 2019 年的記憶體寒冬後,並沒有明顯的擴廠,因此想拿貨的客戶雖然很多但能實際拿到貨的卻很少。其中又以 Server 端的客戶缺貨最嚴重,平均大約只能拿到訂單的 50% 的產品。

合約價上升趨勢確定,但現價短期可能因漲多修正

合約價和現價背離:近期 DDR4 的合約價約為 24–25.5 美元,現價為 30.5 美元,現價快速拉抬主因為過去因疫情造成停工,下游預期大陸工廠陸續復工導致的預期需求拉抬。但目前供應商復工率 40–60% 左右,國際局勢也不穩定,近期現價有可能會下跌修正與合約價靠攏。

結論:記憶體 2020 年將供不應求,價格預計穩定上漲

通過以上分析,以 Server、Gaming 及 5G 的需求強勁,再加上供應端的供給並沒有大幅增加,若疫情能在 2020H1 前被有效控制,則 2020 年記憶體可能會供不應求,今年維持漲價的趨勢是可以預期的。但若疫情在 H2 持續惡化,則漲價趨勢就可能被遞延至 2021 年。

宇瞻還有投資價值嗎?

閱讀進度