0%

在這個萬物互聯的時代,大至資料中心、伺服器,小至我們的日常生活使用的手機、電腦或遊戲機都會用到記憶體,因此記憶體就像是半導體產業的溫度計,藉由分析它的趨勢就可以知道整個電子產業的樣貌。

記憶體在 2019 年經歷了嚴峻的寒冬,跟 2018 年比,ASP 下跌超過了 40% ,大多數記憶體廠商的獲利也一落千丈,市場也瀰漫悲觀的情緒。但在我們於 2019/11 撰寫的 <環球晶 2019 Q3 法說會短評> 及 2019/ 12 的 <掌握電子業下一步興衰,必須參考「它」的價格> 兩篇文章中,就提到記憶體價格可能已到低點,未來會因為需求的上升而漲價。

以結果來看,從 2020 年初以來記憶體的報價就持續上升,相關概念股也有不少的漲幅。那麼再來記憶體的趨勢還能成長嗎?為了分析這個問題,我們在 2020/3/4 參加了台灣記憶體模組廠商 宇瞻(8271) 2019Q4 法說會,看完這篇文章,你將會知道以下幾件事:

- 常常聽到 DRAM 和 NAND Flash,他們到底是什麼?

- 2020 年記憶體產業的趨勢?讓我們用經濟學裡的市場供需法則來推敲

- 獲利在 2019 年逆勢成長的宇瞻,還有沒有投資價值?

記憶體屬景氣循環產業,市場供需每天都在變動,所以常常可以看到記憶體一下缺貨,一下又變得貨太多沒人買,價格也常大起大落,曾到訪光華商場買記憶體的讀者,也應該都有這樣的感覺。

所以分析這種產業的關鍵就是在「快」,必須在新的週期循環開始前就下判斷投資,這樣才能完整參與到漲價的週期。而記憶體在經歷 2019 年的大跌價之後, 2020 年因疫情、新需求出現和供給端等因素似乎又有了新轉機。

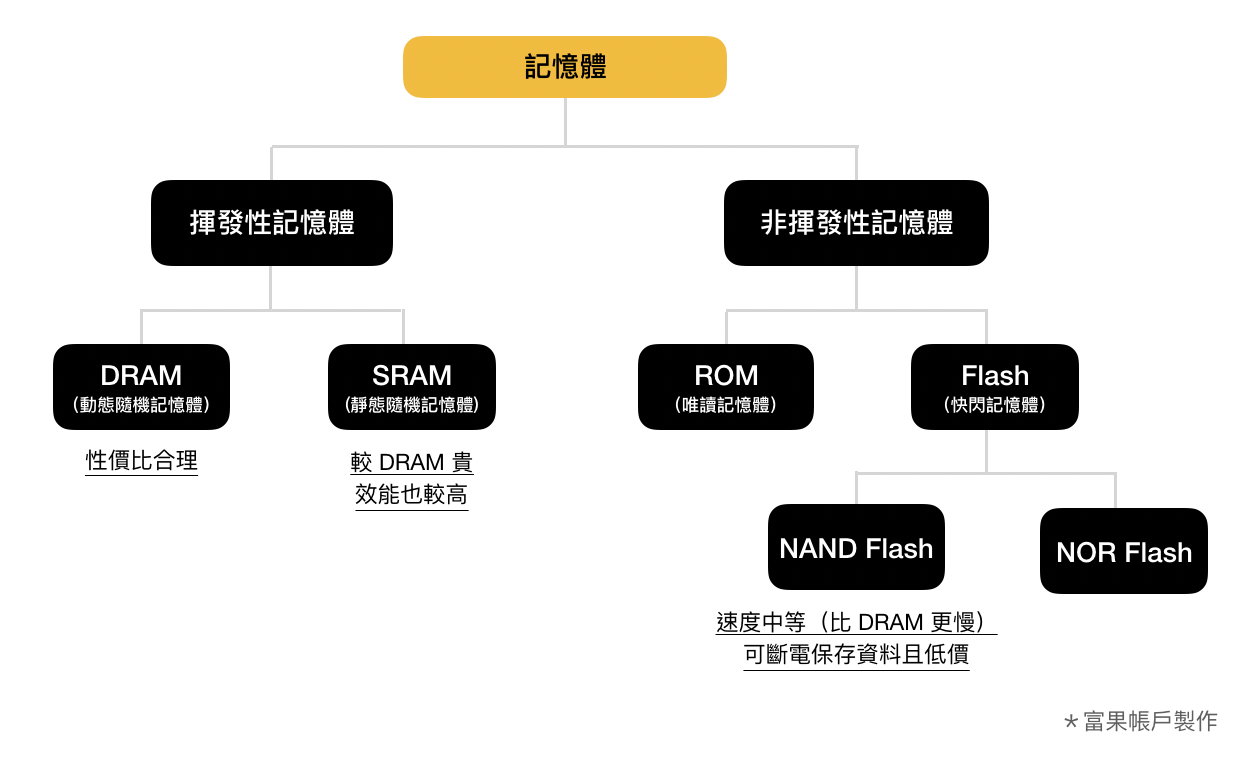

在進入分析 2020 年的趨勢之前,先替大家科普一下記憶體的種類:

記憶體主要分成以下兩種

揮發性記憶體:顧名思義就是只要停止供電後,資料就會遺失,是「暫存」的概念。主要分為 DRAM(動態隨機記憶體,Dynamic Random Access Memory)和 SRAM(靜態隨機記憶體,Static Random Access Memory)。

揮發性記憶體:顧名思義就是只要停止供電後,資料就會遺失,是「暫存」的概念。主要分為 DRAM(動態隨機記憶體,Dynamic Random Access Memory)和 SRAM(靜態隨機記憶體,Static Random Access Memory)。

非揮發性記憶體:即使斷電資料也會被保存,就是硬碟的概念。主要分為 ROM(唯讀記憶體,Read Only Memory)及 Flash(快閃記憶體)。而 Flash 又可以分成 NAND Flash 及 NOR Flash 。

看到這裡各位可能已經有點頭昏,記憶體種類很多又複雜,但其實不需要把他們全部記下來,只要記得以下兩個結論就足夠了:

- DRAM 因性價比合理,主記憶體大多是用 DRAM;SRAM 較貴效能也較高,只有處理器等級的「快取」才會用 SRAM。

- NAND Flash 速度中等(比 DRAM 更慢)但因可斷電保存資料且單位價格便宜,所以目前大多手機、電腦都是用 NAND Flash 做成的 SSD (固態硬碟,So

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面