0%

台積電(2330) 除了在全球晶圓代工市場擁有超過 50% 的市佔率外,在台股加權指數也佔了快 24% 的權重。因此不論是要研究半導體產業或是台股市場,台積電的動向都是非了解不可的。所以筆者這次特別參加了台積電在 2020/1/16 舉辦的 Q4 法說會,替各位投資人整理台積電的最新動向以及對 2020 年半導體產業的前景預估。

台積電 2019Q4 不論是營收、毛利率或是營業利益率都優於市場預期。另外在這次法說也預期 2020 年半導體產值(不含記憶體)可望年成長 8%,而晶圓代工則成長 17% ,這兩個數字反應了近年來 IDM 廠商陸續轉由晶圓代工的大趨勢。其中台積電受惠於 5G 產業、HPC、IoT 及技術優勢可望享有高於 17% 的成長。從兩位執行長的發言及樂觀的態度來看,似乎揭示了 2020 年半導體的展望並不悲觀,以下是筆者參與此次法說會後整理的幾大重點:

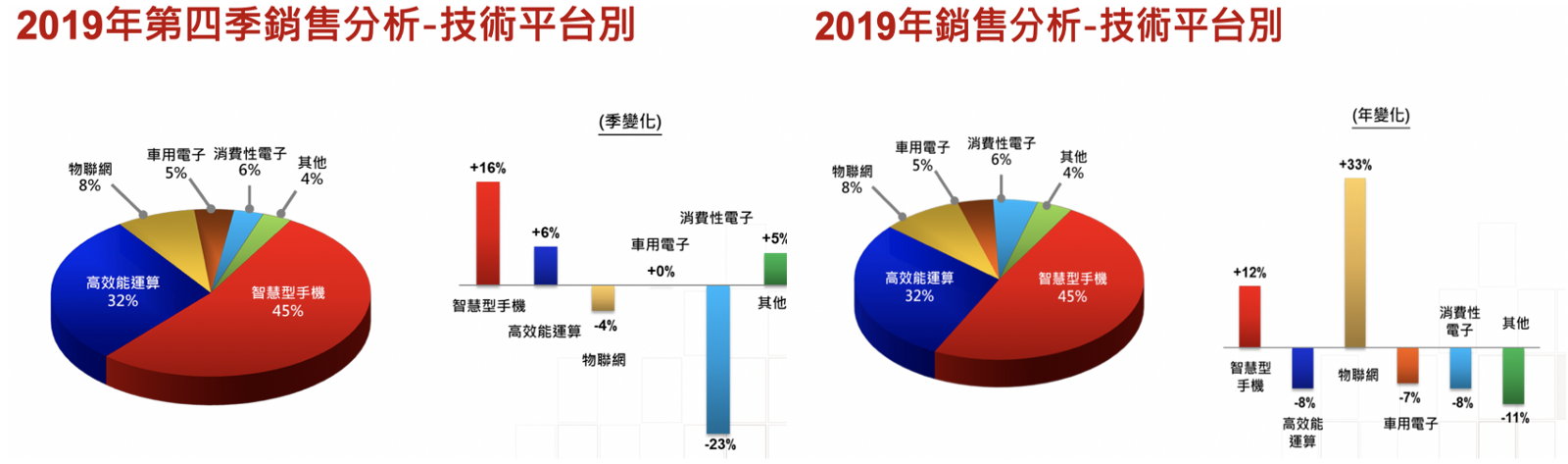

- 受惠於陸系智慧型手機需求成長(推估是華為,但需要注意此為中美貿易戰導致華為在中國大賣的短期影響)及高效能運算 HPC ( 如FPGA及伺服器用CPU及顯卡晶片)的快速成長,讓台積電 Q4 表現優於預期。其中智慧型手機營收 QoQ+16%,HPC+6%。

Source: 台積電法說 - 台積電預計 2020 年資本支出為 150–160 億美元,YoY+7%,其中 80% 將應用於 7 奈米以下的先進製程,10% 用於後段的封裝、光罩,另外 10% 則用在電源管理 IC、CIS(CMOS影像感測器)等特殊製程上。提高的資本支出也讓設備、材料廠直接受惠 (因為台積電會買更多的設備及材料) 。其中由於 7和 5 奈米等先進製程需大量使用極紫外光(EUV)技術,荷蘭的光刻機大廠艾司摩爾(股票代碼:ASML, NASDAQ)將會是實質受益者。而台灣的 EUV 光罩盒供應商家登(3680)、EUV 模組代工廠帆宣(6196) 也都有望受惠。

- 針對美國對華為的禁令影響作出解釋,澄清並不會對公司造成明顯影響。因為華為目前投單主要是14 奈米跟 7 奈米,而這些都是其他客戶排隊也排不到的,因此華為就算把部分轉單給中國的中芯國際,又或是受到美國的華為禁令(規定該產品只要有高於 10% 的美國技術含量就禁止出口給華為)影響,空缺產能也會很快被其他客戶拿下。

- 財測的部分,預計 2020 年 7 奈米製程將貢獻超過 30% 營收,5 奈米今年 Q2 開始量產,全年將可貢獻 10% 營收。同時預計除了 28 奈米製程前景較不明朗外,其餘製程都可望成長。此外也揭示了 2020Q1 的財務預測,預計營收為102–103 億美元,QoQ-1%。毛利率為 48.5–50.5%,營業利益率是 37.5–39.5%,全年稅率將維持 12%,整體預測展望樂觀。

Source: 台積電法說

- 2019Q4 存貨周轉天數為 55 天,較 Q3 大幅減少了 10 天。由此可知從2019年初開始的客戶去庫存化已接近尾聲,下游拉貨速度提高。

成長分析

根據法說會,台積電 2020 年的兩大成長動能就是

- 智慧型手機

- HPC

以下簡單分析一下兩者的發展空間:

1. 智慧型手機:

5G 手機的出現確保了未來幾年智慧型手機成長的趨勢,筆者曾寫過一篇<5G 換機潮|台灣超薄均熱板(VC) 成為全球主流的可能性> 的文章,裡面提到 5G 手機的成長潛力及普及速度等,有興趣的讀者可以參考。市場普遍預期 2020 年的 5G 手機全球滲透率可達 15%,另外各大手機商包括華為、小米、Apple、Oppo 等今年都會推出一款甚至更多的 5G 手機,由此可推估智慧型手機在經歷近一年的衰退後,未來幾年隨著 5G 的普及都會維持著正向成長。 而幾乎所有手機商的晶片都是給台積電代工,因此台積電無庸置疑會是 5G 換機潮中最大的實質受惠者。

2. HPC:

目前全球伺服器 CPU 主要由 Intel 掌控了約 90%市佔率,其餘則被 AMD 控制,而 Intel 為 IDM 商(垂直整合模式,從設計、代工到封測銷售都一條龍自己來),AMD 則是委託台積電代工。但從 2019 年中開始 Intel CPU 就開始持續缺貨,AMD 則趁此機會大搶份額,再加上 AMD 的產品品質也很好,甚至在近期獲得了全球伺服器龍頭 Dell 的採用,因此筆者認為即使 Intel 缺貨緩解後,AMD 仍很有機會搶佔更多市場份額。身為 AMD 代工商的台積電自然也會受惠,甚至未來 Intel 也有可能因為成本及效率考量而將產能委外給台積電代工(前面提到 Intel 是 IDM 廠)。

而伺服器隨著大數據及 5G、AI 的蓬勃發展,本身也是個未來幾年能維持成長的產業,因此台積電也會是這波趨勢的受惠者。有興趣的讀者可參考筆者之前寫的<即將登場的散熱悍將 — 陞達科的機會與威脅(4945)> 一文,內文有詳細介紹伺服器產業。

小結

根據上述的分析,台積電其實正處於一個大浪潮的風口上(5G、IoT、HPC),再加上自己的技術又大幅領先同業(5奈米和3奈米),以及財務面也都很穩定(現金流充沛、每季穩定配息),筆者認為只要總體經濟面沒有出現太大的問題,台積電在未來幾年要維持成長應該是沒有問題的。

但必須注意的是台積電近期已有不小的漲幅,本益比也來到 26 倍左右的高區間,高出整體同業平均 (可使用 Fugle 產業本益比分布卡片查詢)。即使預估今年獲利會大成長,2020 年的本益比也有 20 倍了,是否還具投資價值以及風險報酬比的評估才是投資人須謹慎考慮的地方。而如果最後研究覺得台積電評價過高,或許研究後再考慮投資各位認為可以受惠的台積電設備供應商、或下游的客戶,也是一個不錯的方案。

附錄:台積電營運別:

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前並無持有本文提到之股票的多空方部位,並預計不會在未來 72 小時內建倉。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。