0%

CPU、GPU 大廠 AMD(Nasdaq:AMD)近日公佈 2022Q3 財報,因 PC/NB 需求疲軟,整體營運較上季明顯衰退,以下為本次重點更新:

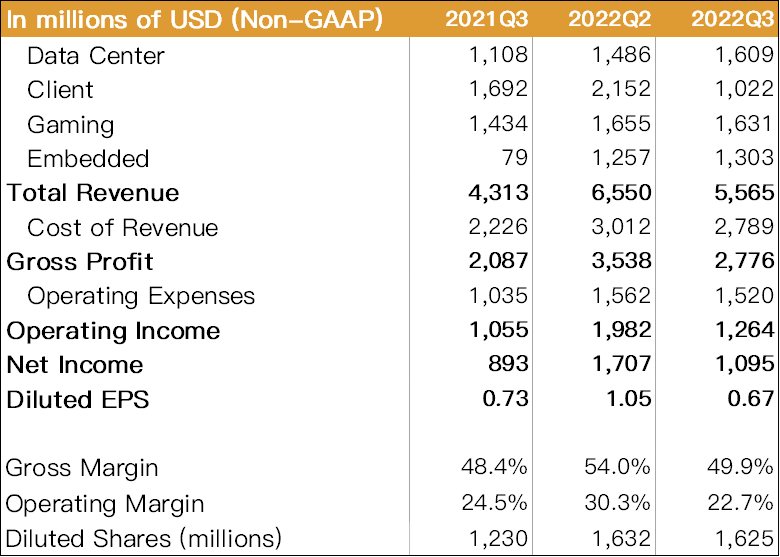

2022Q3 財務表現遠不如上季預期(以下均為 Non-GAAP 數字):

AMD 2022Q3 營收為 55.7 億美元(以下同),QoQ-15.0%、YoY+29.0%,明顯低於上季財測之 67 億元;毛利率 49.9%,QoQ-4.1ppts、YoY+1.5ppt,主因 Client 部門(PC/NB CPU)銷量衰退和 ASP 下降。

營業利益率為 22.7%,QoQ-7.6ppts、YoY-1.8ppts;稅後淨利為 11.0 億元,QoQ-35.9%、YoY+22.6%;稀釋後 EPS 為 0.67 元,QoQ-0.38 元、YoY-0.06 元。

Source:AMD、富果研究部

Source:AMD、富果研究部

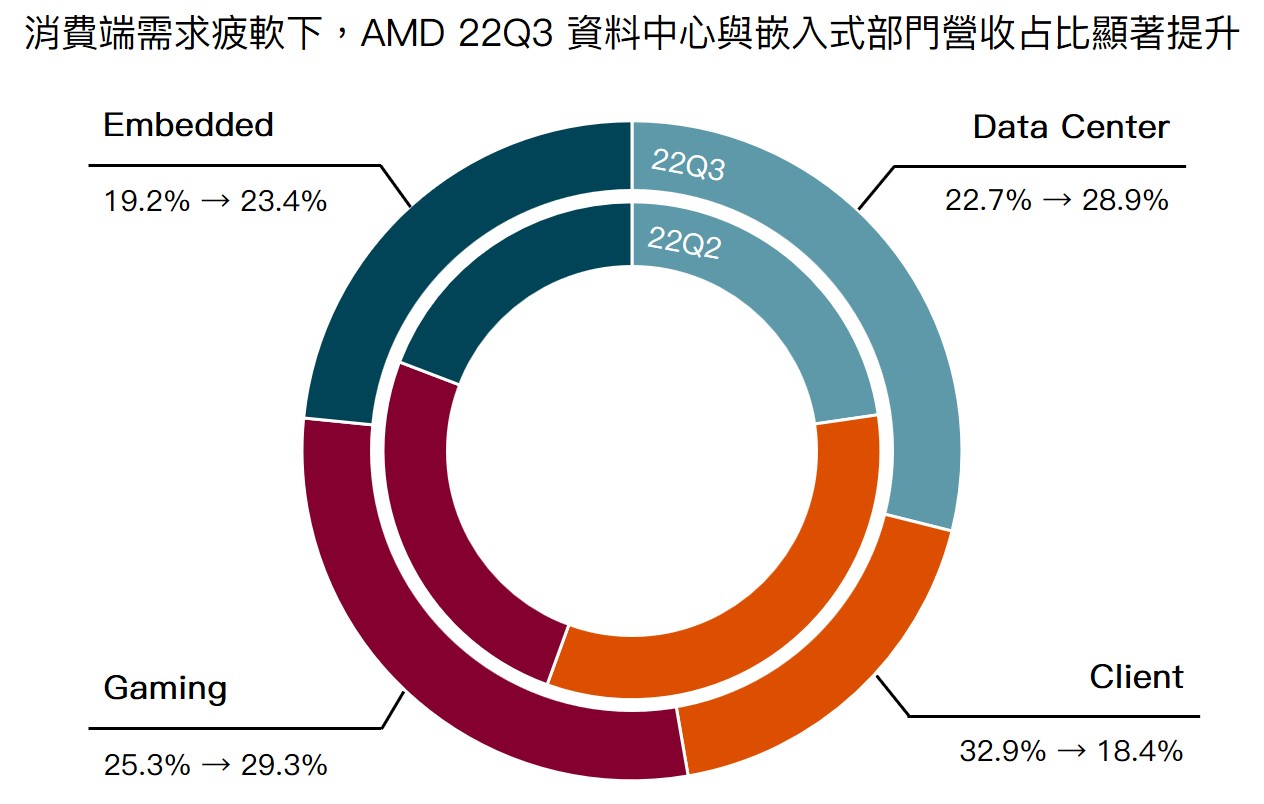

Data Center 與 Embedded 部門持續成長,然 Client 大幅衰退拖累整體營收

2022Q3 營收占比為 Data Center 28.9%、Client 18.4%、Gaming 29.3%、Embedded 23.4%。其中 Data Center、Embedded 占比因企業端需求穩健持續成長。

Source:AMD、富果研究部

Data Center

營收 YoY+45.2%,QoQ+8.3%。此季各大 CSP 仍持續導入 Zen 3 架構的 EPYC Milan 伺服器 CPU,且採用 Xilinx 的 SmartNIC(智慧型網卡)和 Pensando 的 DPU 客戶數持續提升,帶動部門營收成長。

註:關於 Xilinx 和 Pensando 併購可參考<超微 AMD

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面