2024/11/11 更新|美國聯準會 FED 宣布降息 1 碼

- 美國聯準會(Fed)上週宣布降息 1 碼,符合市場預期。

- 目標區間由 4.75% 至 5.0%,降到 4.5% 至 4.75%

2024/11/1 更新|美國公布 10 月非農就業人口

- 美國 10 月非農業就業人口僅增加 1.2 萬人,遠低於預期的 10.6 萬。主要原因可能包括飛機製造商波音罷工(根據市場調查,光波音罷工可能就減少 4.4 萬個工作),以及兩個颶風接連侵襲美國東南部有關。

- 失業率維持 4.1% 與預期相符

- 薪資成長略高於預期,10 月平均時薪單月成長 0.4%,高於預期的 0.3%

2024/9/23 更新|Fed 宣布降息兩碼

Fed 於 2024/9/18 宣布降息兩碼(0.5%)至 4.75 – 5.00% 區間,高於市場預期的一碼,而以利率點陣圖來看,到 2024 年底的降息幅度還有兩碼,維持原先 2024 全年降低四碼、2025 年繼續降四碼的預期。

消息公布後,債市卻未跟進上漲。主要原因在於市場已經反應 Fed 的降息預期,等到實際降息消息公布,且未超出市場預期時,價格自然就不會有太大漲幅。

不過,Fed 已正式進入降息循環,且美國經濟目前也沒有陷入衰退跡象,因此債市仍然會受惠後續的降息循環。

♦ 推薦閱讀

2024 FED 會降息嗎?FED 降息趨勢如何?

2020 年先是 Covid-19 疫情爆發,Fed 為了避免疫情對經濟產生重大衝擊而進行大規模的量化寬鬆,並將基準利率(以有效聯邦資金利率 Effective Federal Funds Rate 為主,簡稱 EFFR)降低至 0%。

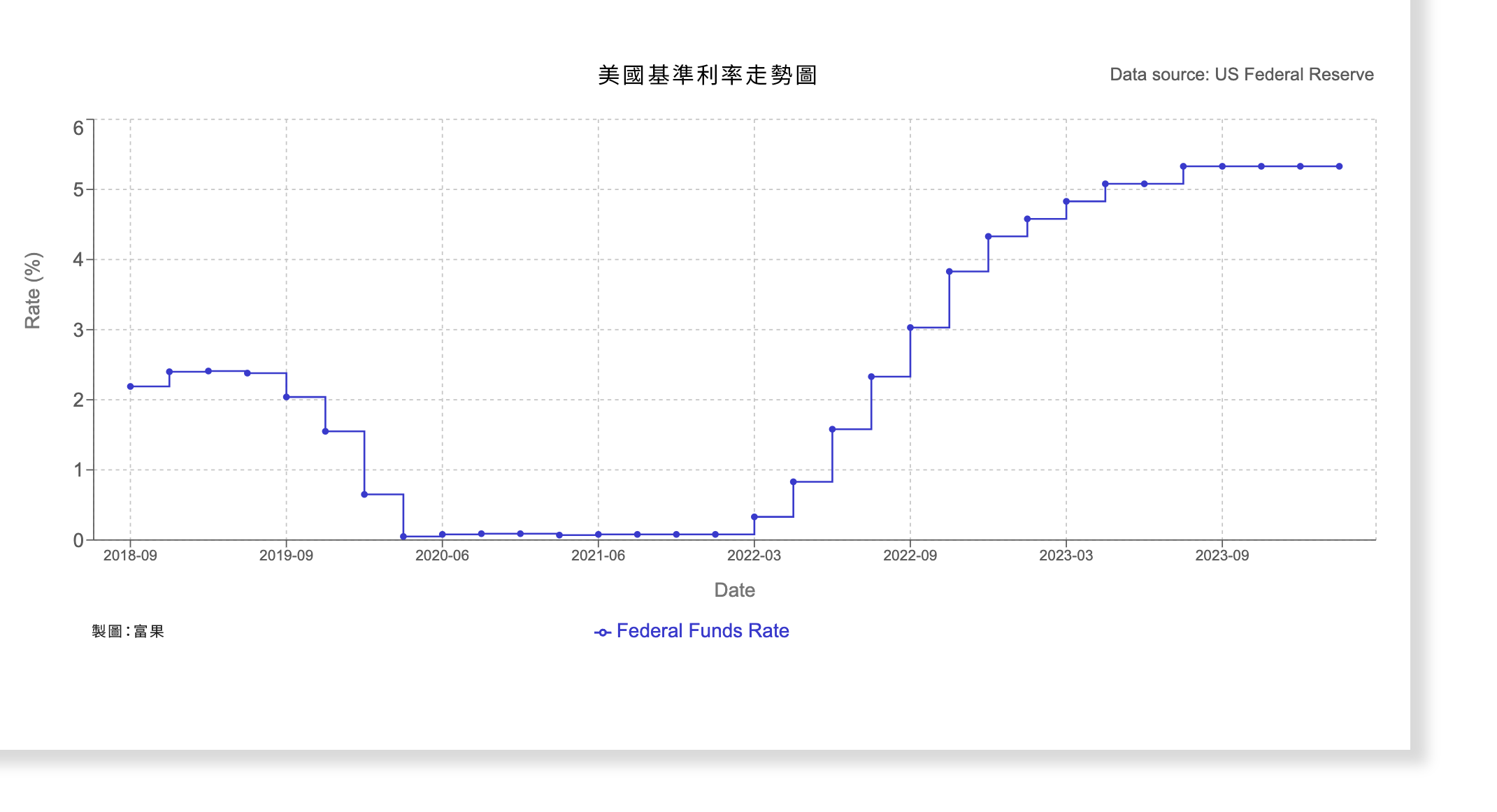

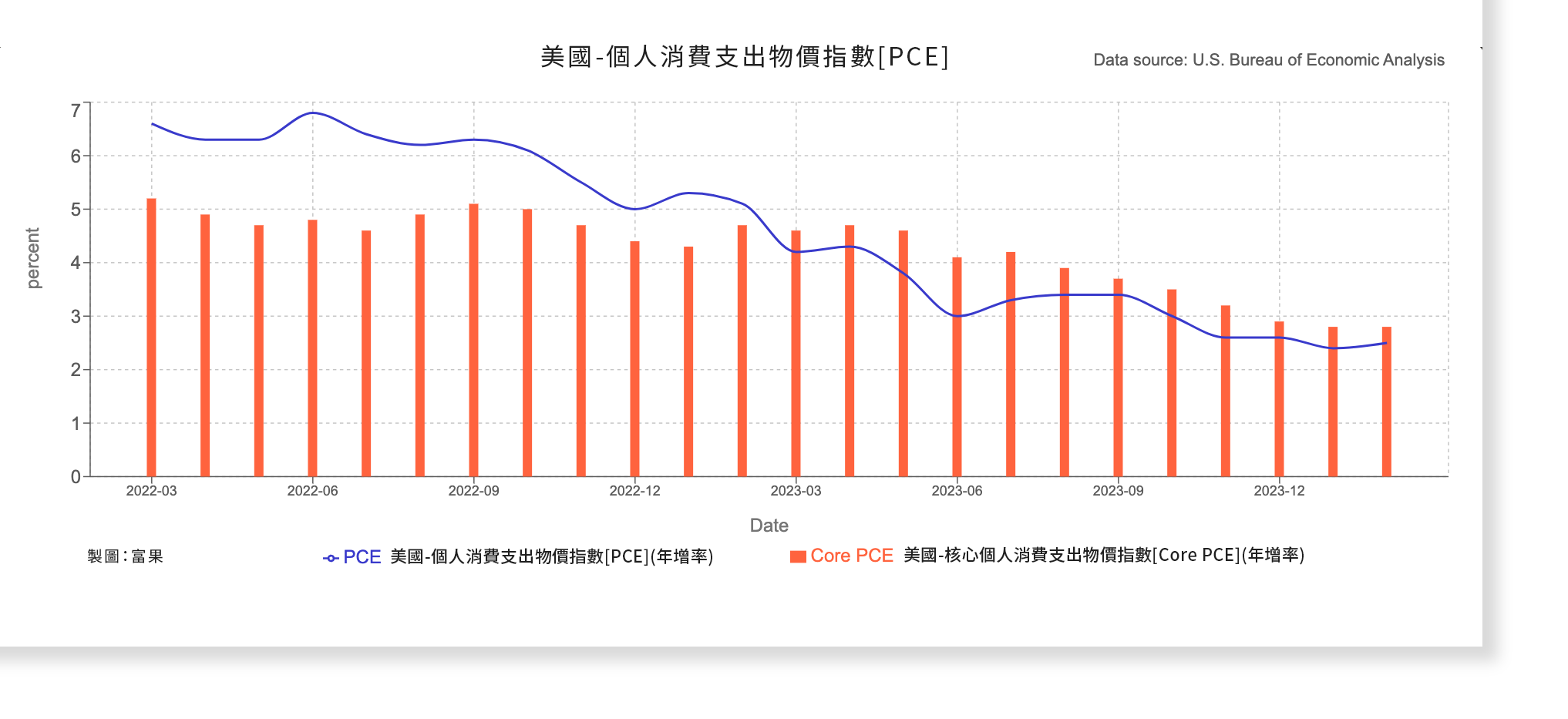

而後雖疫情趨緩、經濟逐漸回溫,但 2022 年烏俄戰爭爆發以及美中貿易戰加劇去全球化,導致美國在原物料、能源以及各類消費品的價格因供給限縮而快速上漲,通貨膨脹率快速上升,用來衡量通膨的美國個人消費者物價指數 PCE(Personal Consumption Expenditure Price) 一度漲至 6.89%,Fed 為壓制通膨,因而實施了歷史上力度最大的升息,在極短的時間內,將基準利率從 0% 一路提高到目前的 5.33%,透過收回市場上的錢來解決通膨問題。

美國基準利率自烏俄戰爭後一路升息,至目前的 5.33%

美國 PCE 指數自 Fed 大幅升息以來,已逐月降低至 2.5%

Source:US Bureau of Economic Analysis、富果研究部

不過,2024 年 7 月的 PCE 已回落至 2.5%,接近 Fed 長期通膨目標,在通膨緩解後,市場對 Fed 的降息預期也越來越高。

♦ 推薦閱讀

近期 Fed 的 FOMC 會議釋出的展望,預期 Fed 將於 2024/9 月降息,根據 CME FedWatch 預估,Fed 將於 2024/9月降息1碼(1 碼為 0.25%),2024/11 月降息 1 碼,2024/12 月降息 2 碼,2024 年全年合計降息 1%(4 碼)。但無論會降多少碼,可以確認基本已走入降息循環。

FED 降息後會發生什麼事?美債會漲嗎?淺談債券和利率的關係

降息會帶來的影響,最直觀的就是借貸成本降低,市場上的熱錢增加,將有利推動金融資產、房地產市場的資金流動,而其中債券(註)更是會直接受惠。

債券會受惠主要原因是債券價格會隨著降息而上漲,有機會賺取資本利得(價差),原因很簡單,就是當銀行開始降息後,把錢放到銀行存的吸引力大幅下降(因為利息低),而此時有較高利息又相對安全的公債就更有吸引力了,資金開始轉移到投資債券,需求高了,自然價格就會上漲。

*註:債券就是借款人為了向市場借錢,而發出的到期保本借據,大家可以簡單理解為是利率較高的銀行借款,只不過債權人不同。若借款人是政府就是公債,借款人是公司則稱公司債,一般而言,人們相信政府比較不會不還錢,所以公債的風險較低,而公司債的風險較高。

*註:對債券價格定價有興趣者,可參考文末的附錄

到這邊,快速整理一個結論:債券價格跟利率波動為負相關,因此若 Fed 開始降息,則有利債券價格的上漲。

降息時,台灣人要如何投資美債?透過美債 ETF 輕鬆參與

債券作為資產配置很重要的一個工具,過去在實務上較少人操作,主要是因對個人投資人來說投資門檻較高,投資金額、交易成本、可選標的都多有限制。雖然近年各大銀行持續在降低投資海外債券的門檻,單筆金額陸續降低到 1 萬美元以下,但對小資族來說門檻仍高,加上手續費高且可投資的檔數也僅有約 50 檔內,選擇有限。

近年來,隨著 ETF 的興起,債券型 ETF 也越來越普及,投資人僅需使用一般證券帳戶就可交易,只要股市開盤就可交易,且可零股交易,投資門檻低,能更彈性的進行配置。此外,較低的交易成本、較高的流動性都是債券型 ETF 的優勢,因此,透過市場上債券型的 ETF,投資人可以更簡便的投資各種債券,將其作為配置的一環。

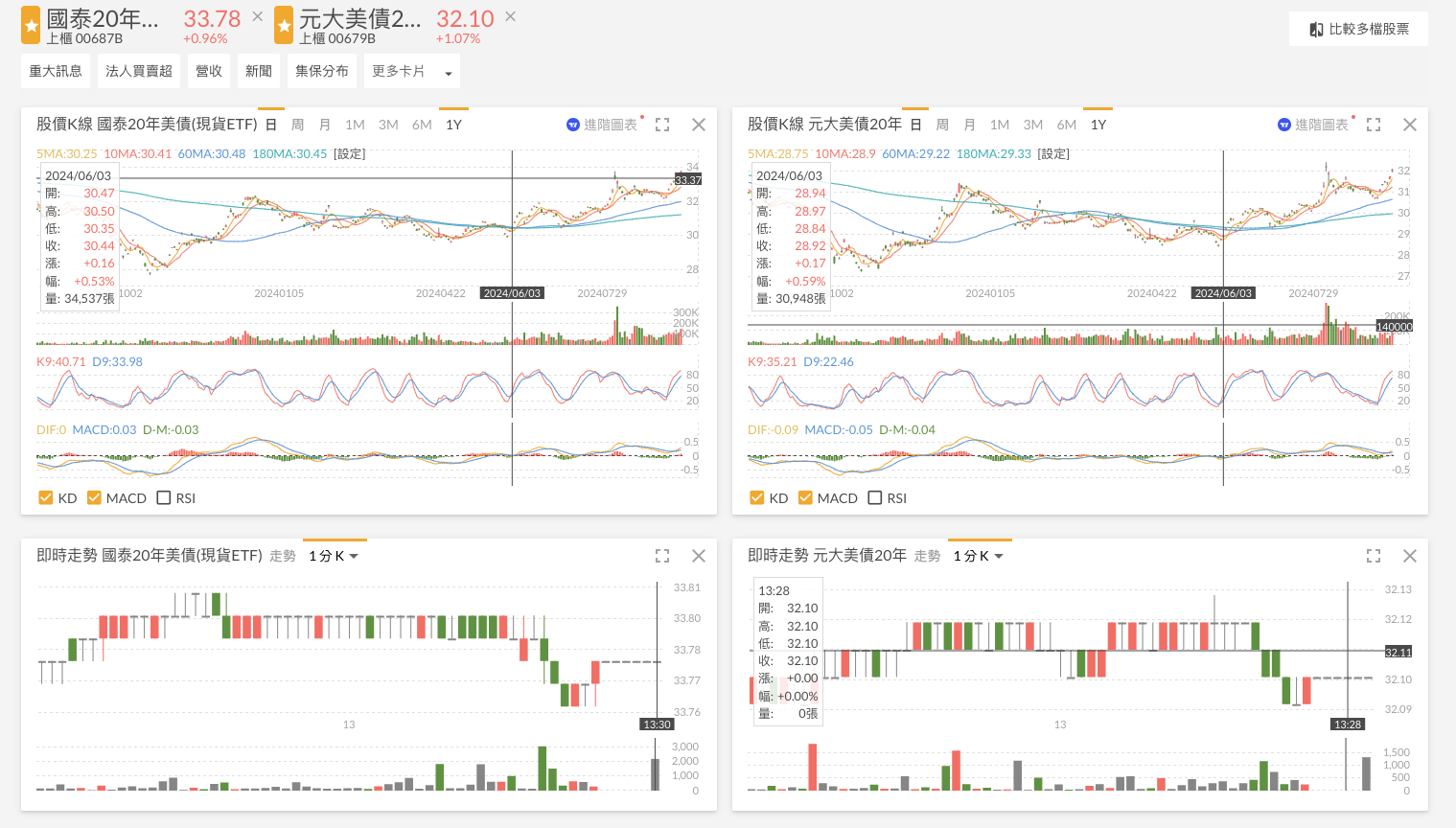

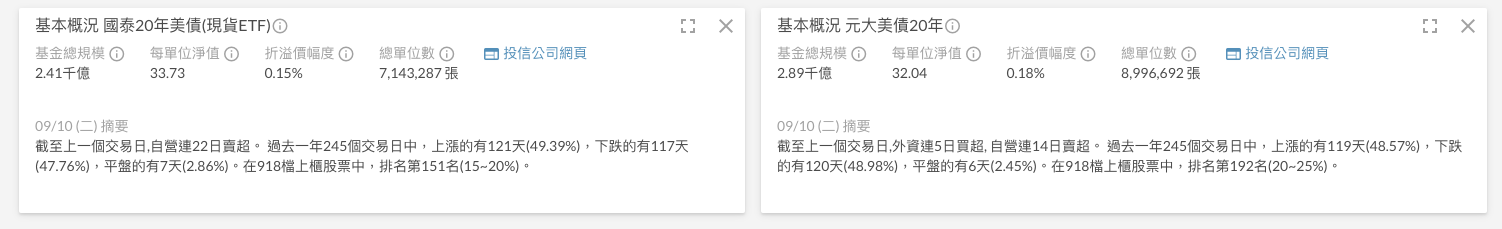

而債券雖然分很多種,但若作爲無風險資產配置,通常會選擇長期的美國公債。以目前市面上美國 20 年長債 ETF 來看,主要有國泰的 00687B,以及元大的 00679B。以下簡單比較兩檔 ETF 差異。

兩檔 ETF 都以追蹤美國 20 年期長期公債為主,且規模都在 2,000 億新台幣以上,其中國泰 00687B 追蹤彭博 20+ 年期美國公債指數,元大 00679B 則追蹤 ICE 美國政府 20+ 年期債券指數,在規模、追蹤指數差異都不大。

以管理費來看,因目前兩檔規模都超過 2,000 億元,國泰 00687B 管理費為 0.1%,與元大 00679B 相同,但在保管費上,國泰 00687B 為 0.04%,元大 00679B 則是 0.06%,以整體持有成本來看,長期下來,國泰 00687B 是會略低於元大 00679B。

然在追蹤方法上,國泰 00687B 採用完全複製法,相比元大 00679B 的最佳法,將可更真實的反應追蹤指數的狀況,避免基金經理人或衍生性產品的風險。

債券怎麼選?如何看債券頁面、除權息日期?

在介紹完兩檔長債 ETF 後,如果對債券有興趣的投資人,可以直接在富果建立一個債券清單並研究追蹤。

首先,創立一債券群組,一口氣將想追蹤的債券 ETF 加入群組,這樣便可隨時關注群組內債券的最新狀況。

- Step1. 建立債券的追蹤群組(圖片來源:富果)

- Step2. 將想追蹤的債券全部加入群組(圖片來源:富果)

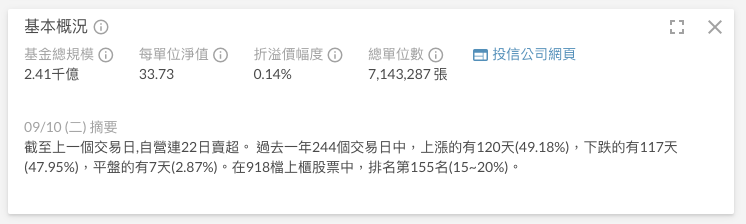

如果想掌握該公債 ETF 的狀況,便可點入該 ETF 研究自己關注的卡片。例如,國泰 00687B 的基本資料如規模、追蹤指數、費用率、溢價率等重要指標皆可以在基本資料、基本概況卡片中找到。如果想要有更詳細資料(比如該 ETF 每次的調整紀錄等,也可以點入投信公司網頁連結查找)。

Source:富果

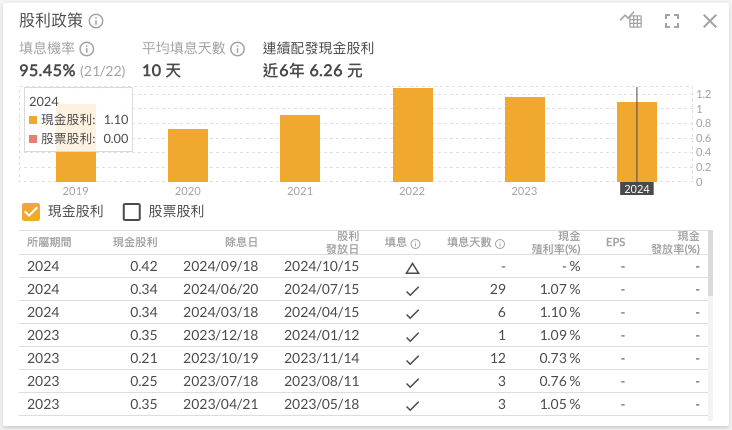

也可以用股利政策卡片觀察該 ETF 配息狀況,例如國泰 00687B 就是採用季配息,過去都可在短時間成功填息,且近兩年殖利率約在 4%。

運用以上工具,就可以自己創造一個債券研究清單,時刻追蹤債券的狀況。

國泰 00687B 過往配息年殖利率約在 4% 以上

總結:要不要投資債券?投資債券究竟好不好?

債券作為一重要的資產配置工具,隨著投資門檻降低,近年市場關注度也越來越高。投資人若想投資債券,可以直接透過 ETF 投資,流動性高且成本低。除了股票外,也可以在富果自己建立債券研究版面觀察。

更重要的是,隨著降息循環來臨,債券將大機率受惠於此趨勢,在這個時間點,投資人也可以考慮如何重新配置資產,增加債券部位的投資。以 20 年美債 ETF 來說,目前市場上成交量較大的選擇有國泰的 00687B 以及元大的 00679B,成交量大確保了此產品的流動性,方便買進賣出,然而,因為債券投資在策略上整體持有時間會比較長,因此,在標的選擇上,是否有較低的持有成本也是重要的考量因素之一。

此外,也要注意債券 ETF 的溢價百分比程度,以目前(9/11)的價格來看,國泰的 00687B 以及元大的 00679B 的溢價百分比分別是 0.15% 和 0.18% 都還在 1% 以內,但若溢價超過 1% 以上,投資人就要小心價格可能偏高,需多加留意。

附錄:債券定價公式怎麼看?

舉例來說,一張面額 10 萬美元的債券、票面利率為 5%、到期年限為 10 年的政府公債,白話意思就是政府現在需要錢,和市場大眾募集 10 萬美元,如果投資人願意借,那麼政府在這 10 年借款期每年都會付 5%(也就是 5,000 美元的利息),而在 10 年到借款期限到期後,再把當初借的 10 萬美元還給投資人。

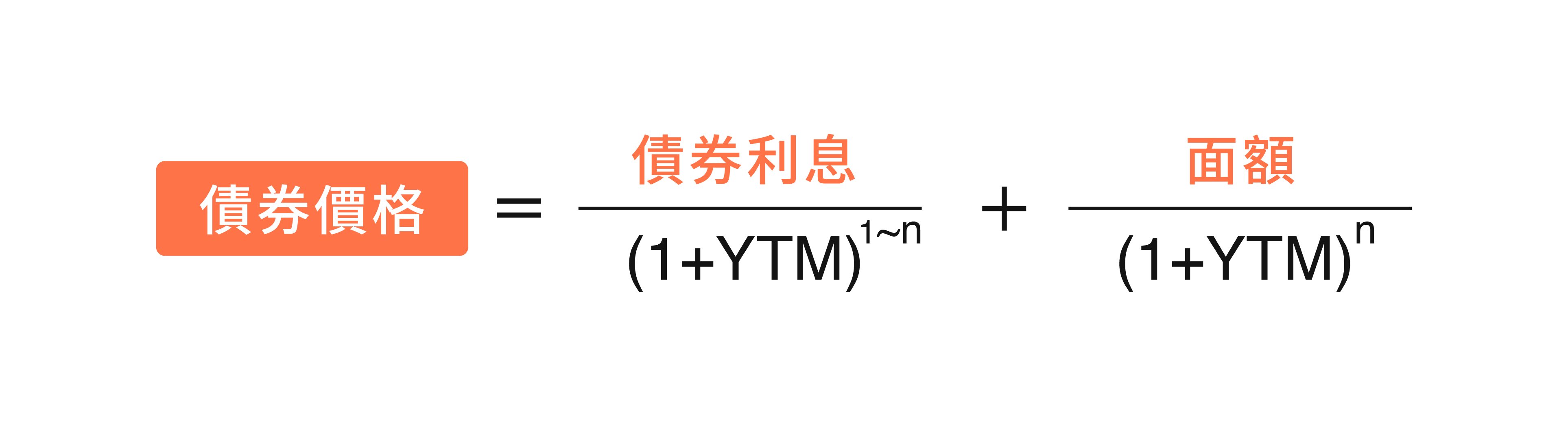

理解債券的運作後,就不難理解債券的定價模型:把每一期能產生的利息收入加上到期時的本金折現加總。

分母的折現率就是債券的到期殖利率(Yield to Maturity,簡稱 YTM),也就是投資人買此債券真正的報酬率,會跟著當下的利率環境波動。當利率越低,將錢存在銀行的利率也越低,手中有的配發利息的債券就會越值錢。

當利率越低,債券價格就會越高,反之亦然。因此,當降息循環開始,價券的價格也會隨之上漲,但上漲幅度根據到期日、票面利率不同而異,通常到期日越長的債券,對利率也會越敏感。

債券價格和殖利率呈負相關

Source:富果研究部

Source:富果研究部

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。

責任編輯:林旻毅(CFA, 持有高業、投信投顧證照)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度