在 <用白話文看懂 IC 產業!加碼 5G 時代的潛力 IC 封測名單> 一文中,我們認為未來幾年封測產業將隨 5G 等新應用產品的增加而成長。

因此我們也參加台灣的射頻(RF)測試大廠 矽格(市:6257),於昨日(2020/11/23)舉辦的 Q3 法說會,幫大家整理幾個最新的產業動態和營運亮點:

產業面

1. 全球經濟發展在未來 1 到 2 年內仍取決於 COVID-19 疫情控制狀況、及拜登領導下美國對中貿易策略後續發展。但長期而言,在 5G、網通、AI、車用等大趨勢的帶動下,對核心半導體晶片的需求將持續增長。

2. 5G 相關產品除了終端需求量增加外,其所需元件的複雜度與數量也相應提高(例如射頻元件(RF,Radio Frequency),由於 5G 頻段變高、傳送能力變差,因此需要更多的 RF 元件使電磁波精準傳到目的地)。

而由於產品、元件需求量的增加及製程複雜度提高,使封測所需的時間拉長、難度也提高,因此矽格對未來幾年封測產業的需求成長樂觀看待。

營運面

1. 矽格未來將繼續以測試為營運發展主力,公司 2020Q3 營收占比為晶圓測試(封裝前測試) 30-35%、成品測試(封裝後再測試)60-65%、以及封裝 25%(主要由矽格間接持股 51.88% 的子公司 台星科(櫃:3265)貢獻)。

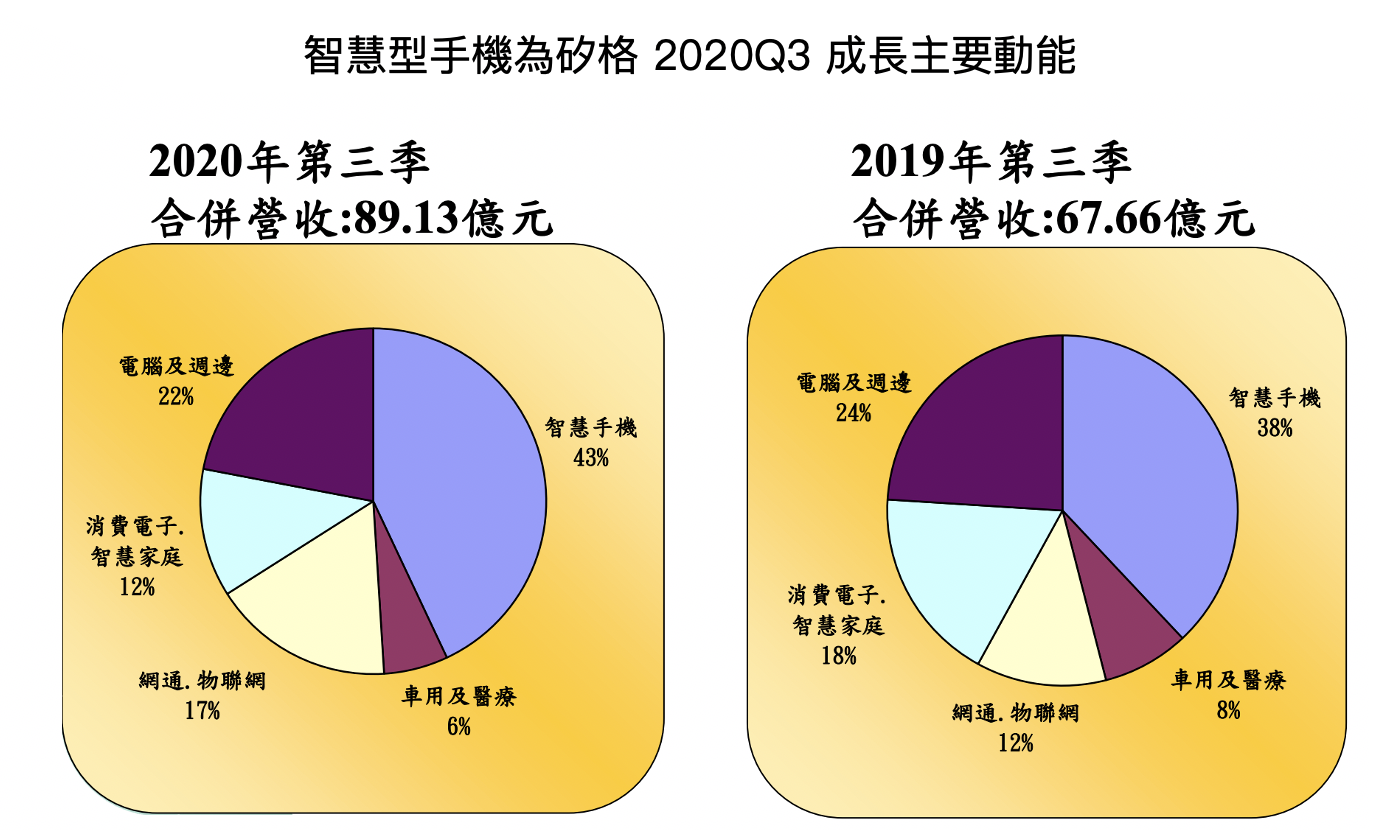

2.以應用別來看,矽格 2020Q3 營運佔比為智慧型手機 43%、電腦及週邊 22%、網通、物聯網 17%、消費性電子 12%、車用及醫療 6%。

其中在 5G 智慧型手機出貨量增加、滲透率快速上升的帶動下,矽格智慧型手機營收在 2020Q3 YoY+49.1%,成長明顯。展望 2021 年,因 5G 智慧型手機持續放量,智慧型手機仍會是公司營運的成長主力。

Source:公司法說會資料

3. 展望 2021年,矽格主要成長動能依序為 5G 智慧型手機、網通、車用及 AI 晶片,目前 5G 佔公司營運比例為 15%,預計 2021 年將進一步提升至 25%(主要以智慧型手機為主)。其主要原因為矽格客戶以手機、網通等 IC 晶片設計廠為主,而從目前高通、聯發科(市:2454)、立積(市:4968)、台積電(市:2330)等中上游公司都對 2021 年釋出樂觀展望的態度來看,我們認為身為下游測試廠的矽格也將跟著受惠成長。

4. 矽格因華為禁令流失的訂單已被其他客戶補上,目前矽格蘇州廠將於 2020 年底開始貢獻營收,佔公司總產能約 5-10%,將是公司 2021 年的成長動能。

5. 關於台積電發展先進封裝是否會擠壓矽格未來訂單的疑慮,矽格董事長黃興陽表示,每個客戶在選合作廠商時都有不同的考量,包括品質、良率、工程能力、交貨時程等,例如目前 APPLE 就是將封測訂單統一交給台積電,而聯發科等廠商則選擇委外處理。

此外,以過往的經驗來看,台積電由於產能限制(主要產能還是專注在晶圓製造端,封測產能部份需持續觀察台積電在封測端的資本支出),還是會將部分封測訂單委外處理,因此並不會太過擔憂未來訂單流失的問題。

6. 為滿足 5G、AI、車用電子、RF IoT(物聯網) 所面臨的高頻、高速、高可靠度等需求、及再來 5G 毫米波普及的趨勢,矽格未來研發重點將聚焦於 5G ATE(自動測試設備)、預燒(Burn-In)、及支援 24GHz 頻段以上的毫米波等測試方案。

7. 矽格間接持股 51.88% 的子公司台星科(櫃:3265)主要以銅凸塊(Bumping)、覆晶(Flip Chip)等封裝業務為主,主要動能來自智慧型手機(營收佔比 70%), 2020 前三季約貢獻矽格 20.9% 營收、但由於利潤不佳,僅貢獻矽格 EPS 約 0.15 元新台幣(以下同) 。

預計隨未來智慧型手機需求持續上升、台星科新產能開出,台星科在 2021 年營收有望呈雙位數成長,且在產能利用率持續提高、獲利改善的帶動下,預計台星科在 2021 年將貢獻矽格更多獲利。

財務面

1. 矽格 2020Q3 營收為 32.96 億元,YoY+30.21%,QoQ+13.72%。2020 年累計前 10 個月營收為 100.67 億元,YoY+22.1%。展望 2020Q4,由於 5G 智慧型手機、網通、AI、車用電子等需求續強,預計 2020Q4 營收有望與 2020Q3 的 33 億元相當,2020 全年營收規模可達 122 億元以上。

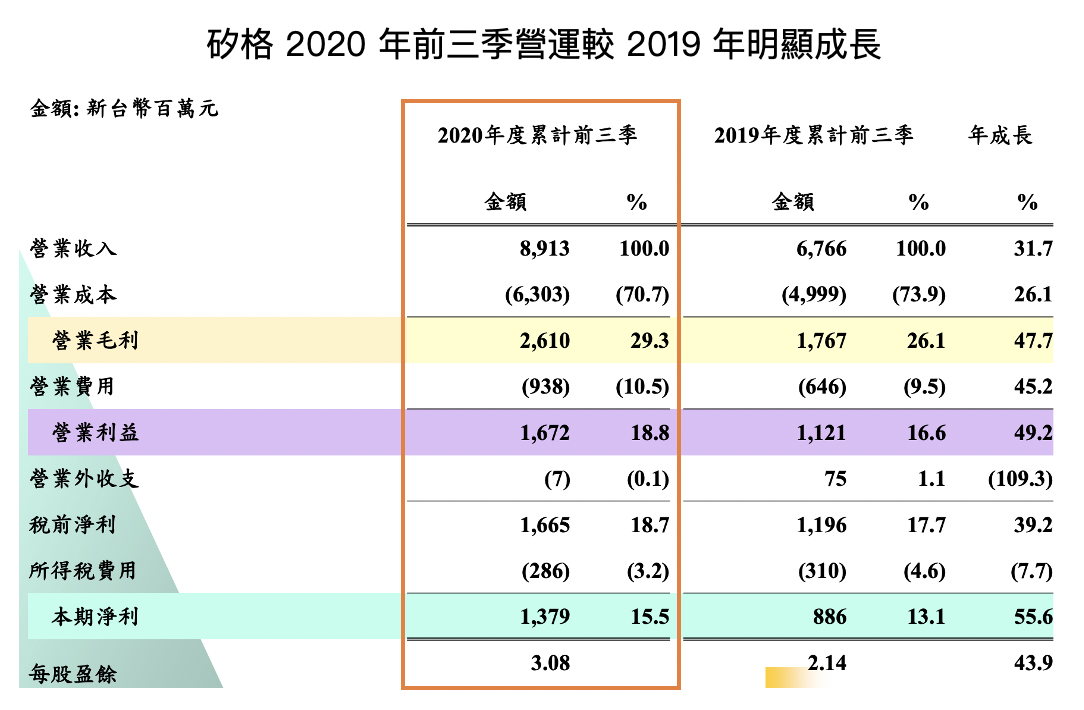

2. 2020Q3 毛利率為 32.3%,YoY+3.3 ppts,QoQ+ 3.9 ppts,2020 年累計前三季毛利率為 29.3%,YoY+ 3.2 ppts,主要受惠於測試業務端接近 85% 的高產能利用率(以往約在 60% 左右)。

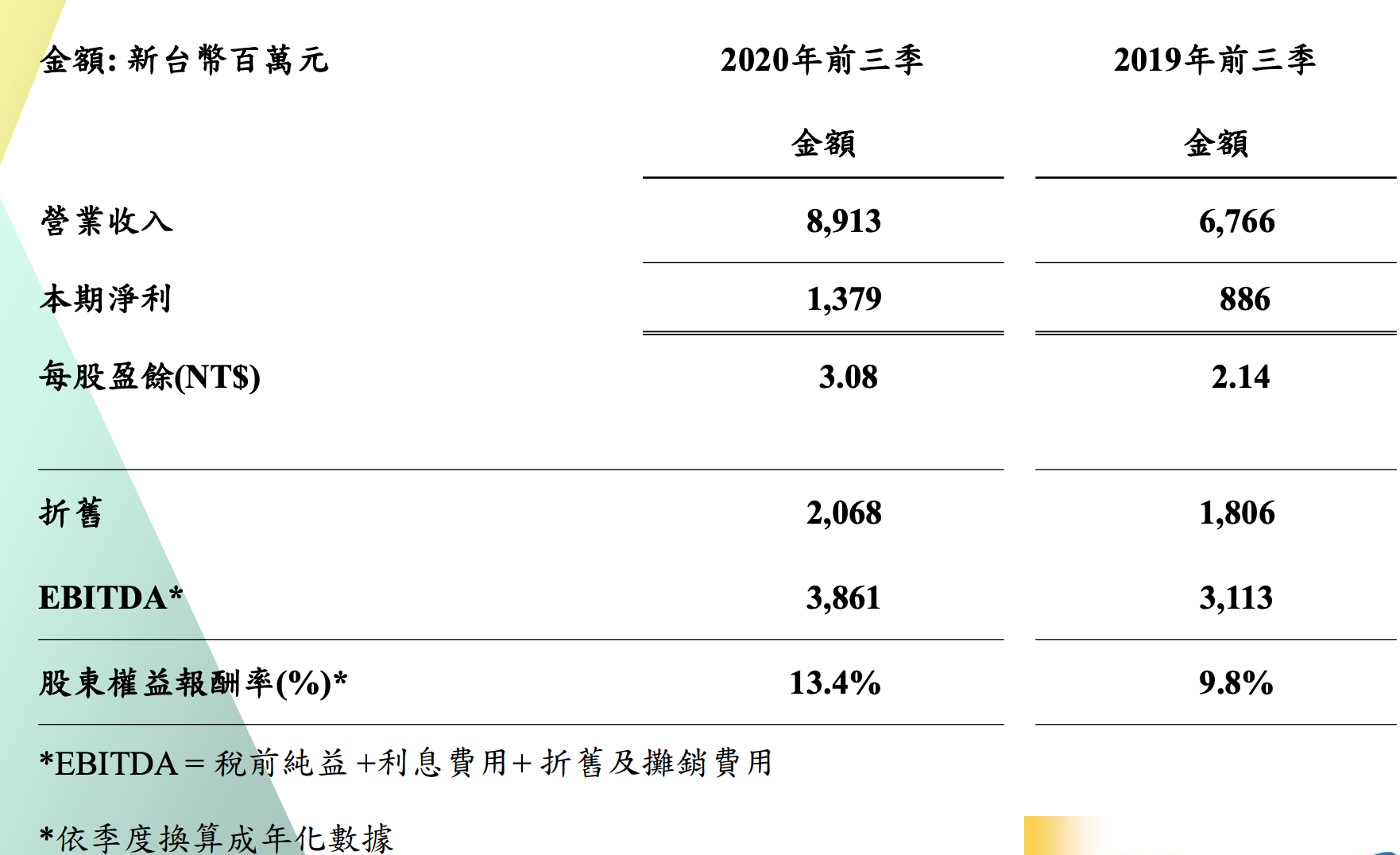

3. 2020Q3 營業利益率 21.39%,YoY+1.51 ppts;EPS 為 1.08 元,YoY+21.35%,QoQ+9.17%,EPS 成長不如預期主要由於 Q3 認列了約 0.37 億元的匯損(影響 EPS 0.08 元。匯率變動 1% 約會影響矽格 0.2-0.25% 的獲利)。而矽格 2020 年前三季累計 EPS 達 3.08 元,我們預估 2020 全年 EPS 將可達 4 元左右。

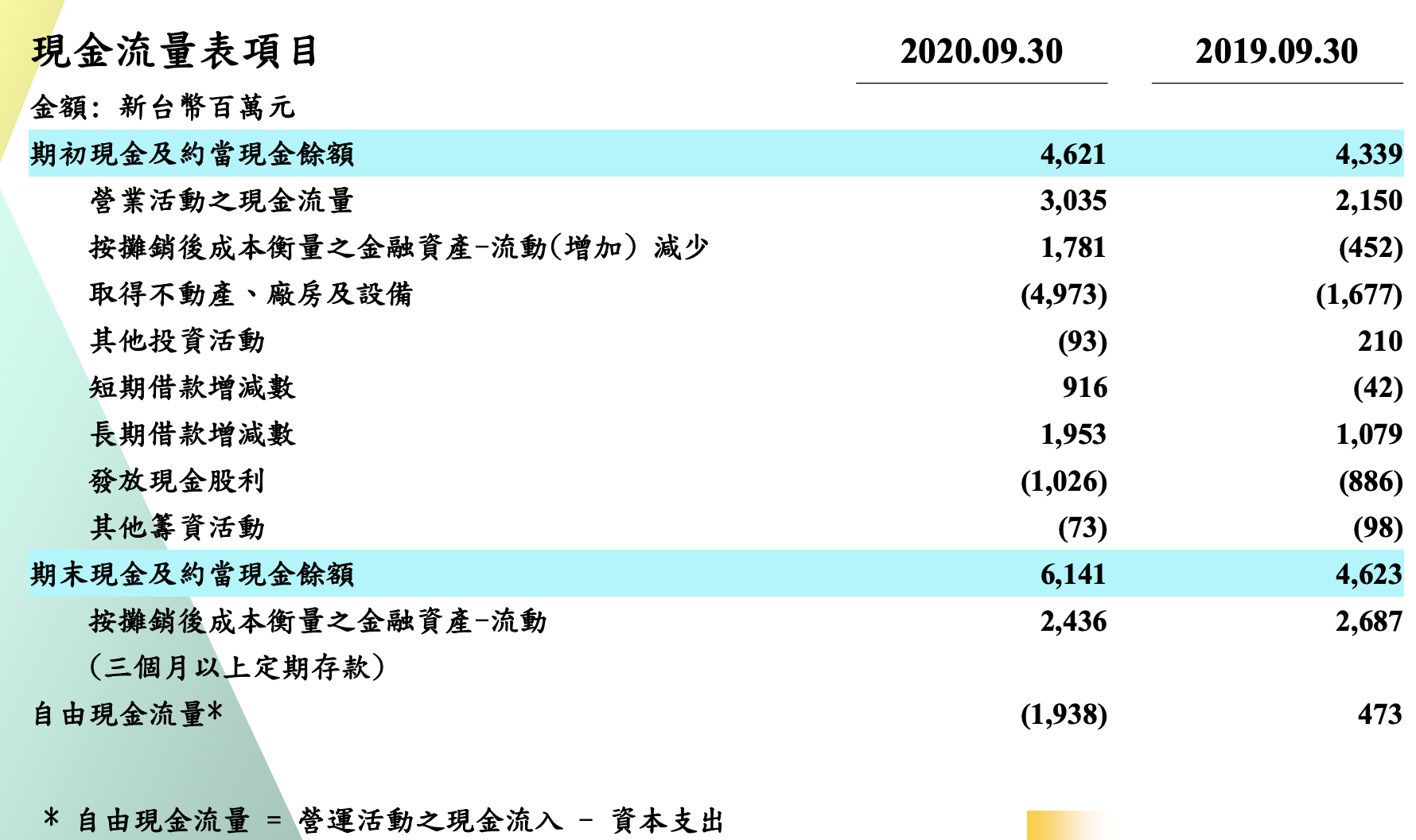

Source:公司法說會資料

Source:公司法說會資料

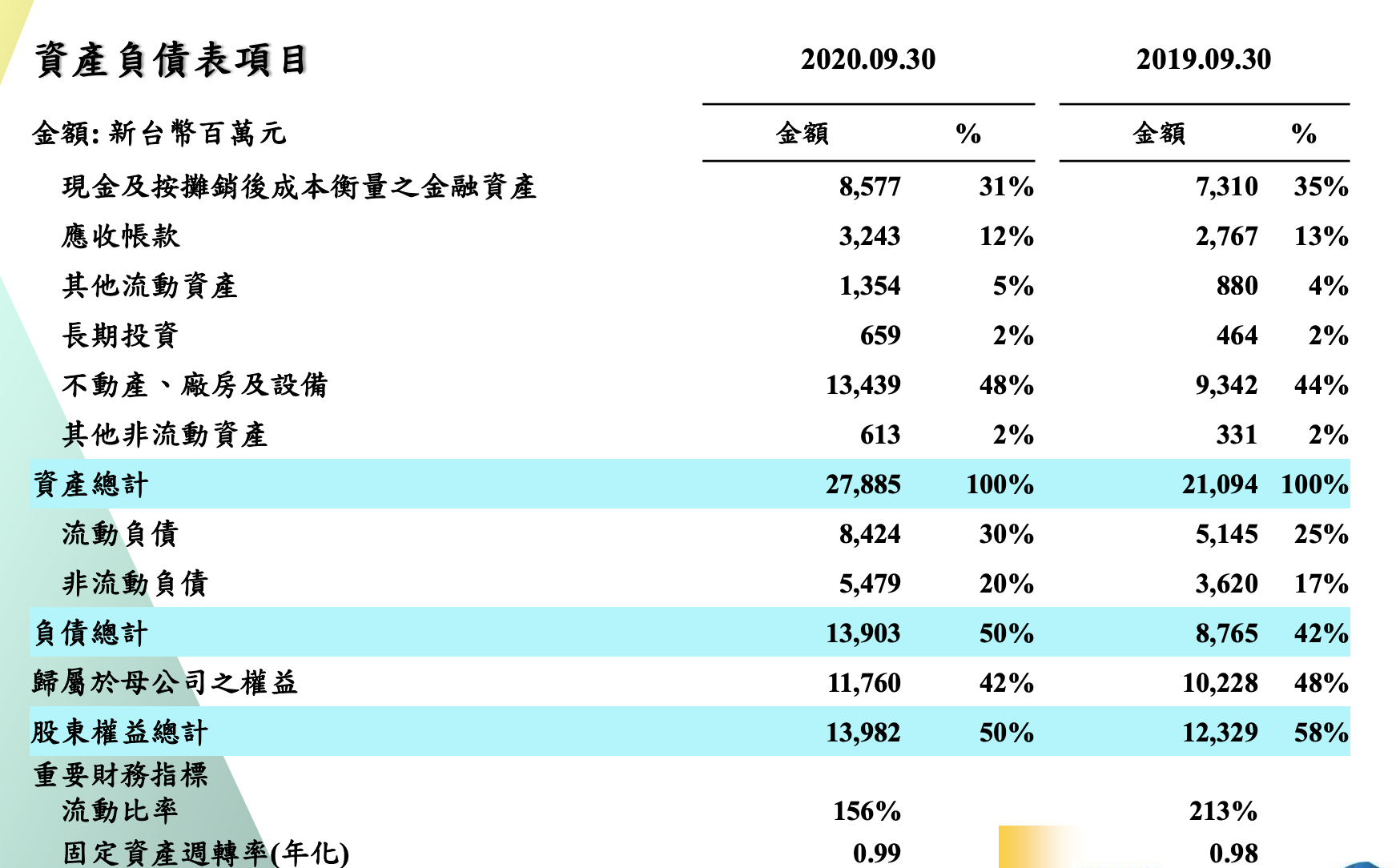

4. 矽格 2020 全年資本支出為 59 億元,其中 50 億元為測試、9 億元為封裝。主要是超前部署客戶未來對無線網通、智慧型手機、電源管理(PMIC)、車用電子等新增的測試需求,新增產能預計在 2021Q1 就會開始貢獻營收。而由於預先部署,預計 2021 年資本支出較 2020 年微幅降低,但仍會處於高檔,並預計 2021 年折舊費用將較 2020 年的 20 億元增加至 25-30 億元。

5. 矽格過去幾年平均現金股利發放率約為 70%,以 2020 年預估之 EPS 4 元計算,則 2021 年現金股利殖利率約為 6% 左右,下檔具高殖利率保護。

結論

從以上整理可知,隨著未來 5G、網通、車用、AI 等應用需求的增加,再加上矽格的終端客戶如台積電、聯發科等都對 2021 年半導體產業釋出樂觀展望,以及矽格持續增加的資本支出來看,我們認為矽格在 2021 年營運將持續成長。

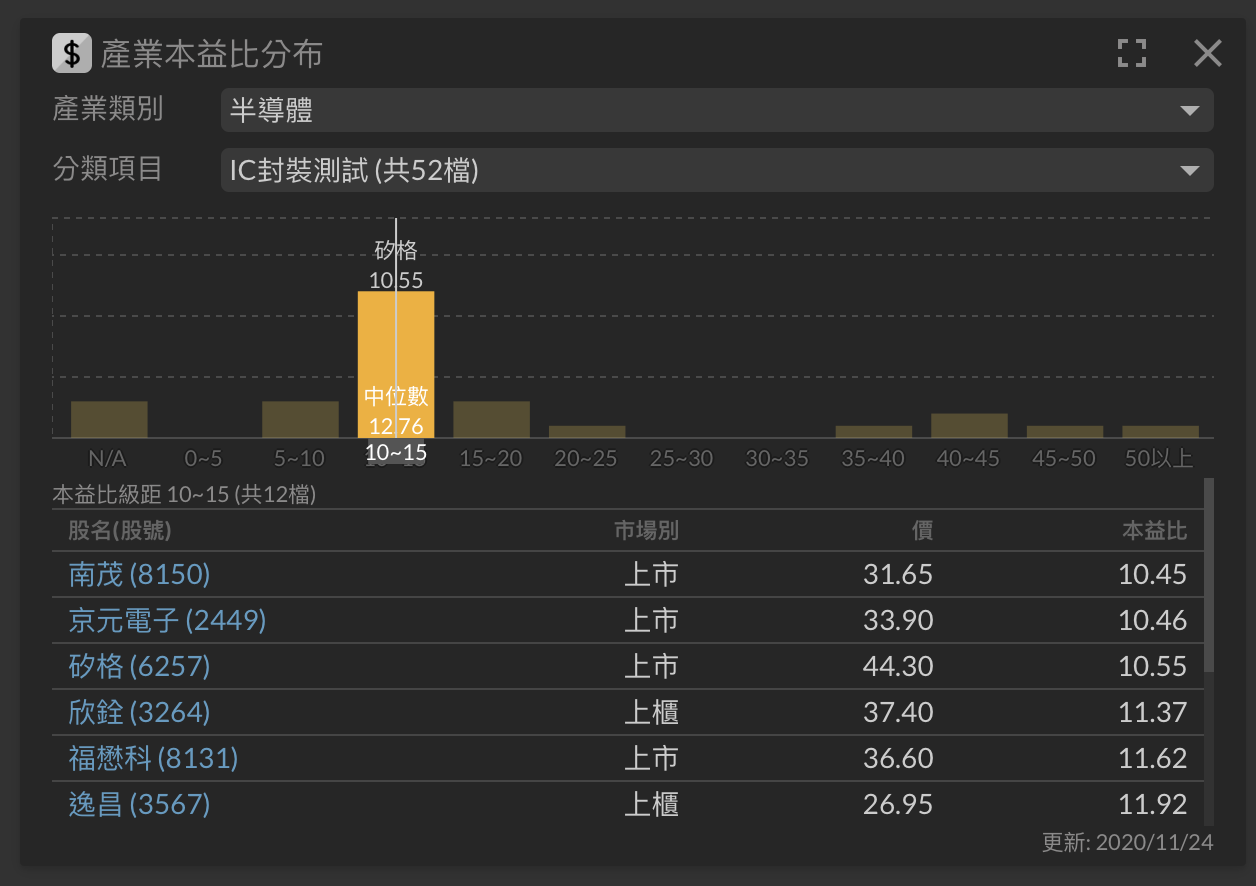

預估矽格 2021 年營收 YoY+15%,考量產能利用率在 85% 以上, 2021 全年 EPS 有望達 4.8-5 元,以矽格目前約 44 元的股價計算之 Forward P/E 約為 9 倍,考量到矽格還有約 6% 高現金股利殖利率保護,我們認為目前股價具有投資價值,有機會回到傳統封測業平均約 11-12 倍 P/E 的合理水平。

Source:富果「產業本益比分佈圖」

Source:富果「產業本益比分佈圖」

自我揭露與聲明:

本人/本撰寫相關團體(以下簡稱我)目前有本文提到之股票的多方部位,但預計不會在未來 72 小時內加倉。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

▼ 理財果汁機的讀者有福啦!

使用本富果帳戶推薦碼,完成開戶後即獲得 108 枚富果幣!

附錄-矽格財務資料

閱讀進度