0%

電動車在各國政策、環保趨勢帶動下,已成未來 5~10 年的大趨勢,研究團隊也在過去發布數篇報告分析電動車及相關產業的變革及潛力(可參考 <電動車> 系列報告)。本系列報告將來詳解另一個在電動車領域不可或缺的關鍵零件,被稱為第三代半導體的碳化矽(SiC)。看完這篇報告,你將會知道以下幾件事:

- 什麼是第三代半導體?有哪些應用領域?

- SiC 將在電動車扮演哪些角色?

- SiC 產業現況及未來成長潛力為何?

第一代到第三代,半導體材料的發展簡史

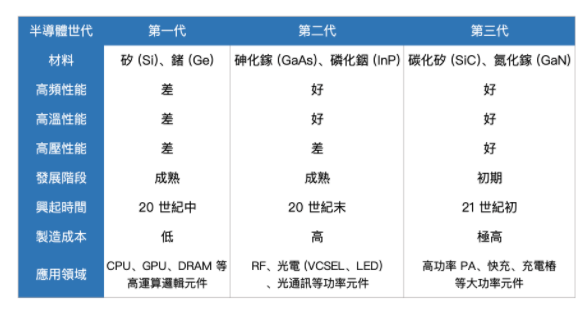

目前半導體材料共經歷三個發展階段,分別是第一代半導體的矽(Si)、鍺(Ge),第二代的砷化鎵(GaAs)、磷化銦(InP),以及第三代的碳化矽(SiC)、氮化鎵(GaN)。

雖然用數字來區分,但並無後代優於前代的說法,而是分別代表了人類世界三次產業的變革,第一代的矽主要應用在 CPU、GPU、記憶體等需要高度運算的邏輯元件,代表了 20 世紀中集成電路(IC)時代的到來,最具代表性的例子就是電腦的出現。

第二代半導體則應用在 RF 元件、光通訊、衛星、GPS、光電(LED、雷射) 等功率、通信及發光元件,代表了 20 世紀末移動通信和網際網路的快速發展。(關於砷化鎵,可參考 <白話文看懂最新一代半導體和重點公司:宏捷科> 報告)

而第三代半導體碳化矽(SiC)、氮化鎵(GaN)則主要應用在高頻通信、快充、電動車零件、充電樁等,宣示了 21 世紀初 5G、電動車產業的興起。

若以發展成熟度來看,第一代的矽是應用最廣且最久的材料,發展也最成熟,而第二代的砷化鎵發展也已成熟,然因過往應用範圍較小且用量也不大,因此產業規模較小,而第三代的碳化矽、氮化鎵整體應用技術都尚未成熟,但卻是未來發展潛力最大的,再來將聚焦分析第三代半導體尤其是碳化矽的發展及應用。

Source:富果研究部

第三代半導體將在功率市場扮演關鍵角色,其中又以車用、通訊為主

第三代半導體又稱寬能隙半導體(Wide-bandgap Semiconductor,WBG),以 SiC(碳化矽)、GaN(氮化鎵)兩種化合物半導體為代表。與傳統的 Si 相比,擁有耐高溫高壓、高功率、低耗損等優勢。以 SiC 為例,其能隙為 Si 的 3 倍,使其可承受電壓為 Si 的 10 倍,可承受溫度為 3 倍,因此非常適合用在電動車、5G 等要求高壓、大電流且須高溫運行的應用。

Source:engineering.com

Source:engineering.com

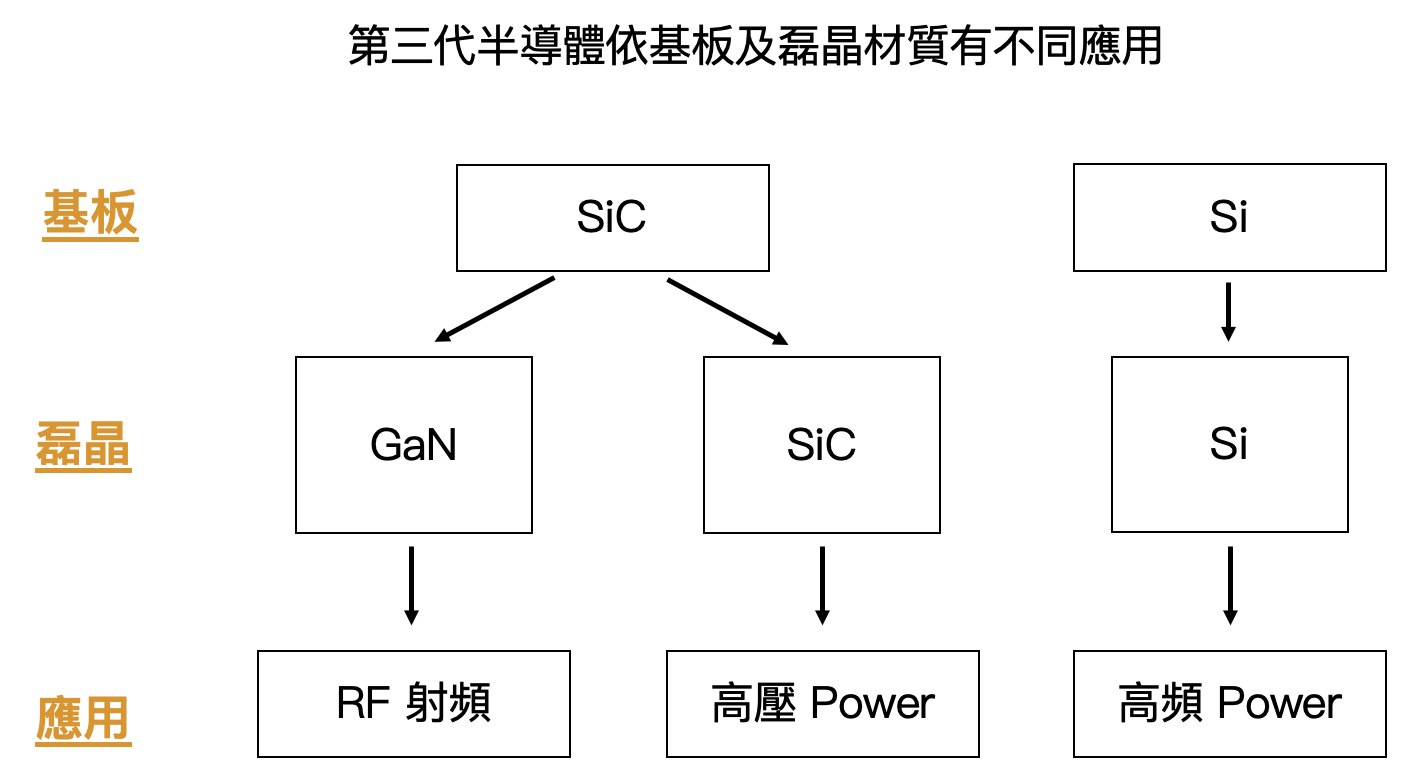

而 GaN 則通常以磊晶方式長在 Si 或 SiC 上(關於磊晶,可參考 <第三代半導體發展近況?從漢磊、嘉晶切入剖析>),其中 GaN on Si 因基板與磊晶晶格匹配度較低,且材料間耐熱度不同(晶格常數相差約 17%,熱膨脹係數更相差 50% 以上 ) ,在高溫環境容易變形,品質及良率都較低,但因 Si 基板具成本優勢,目前已被普及應用在快充等消費電子領域,讀者或許能發現,現在的充電頭越來越多動輒 GaN 65W 以上,且體積還更小了。

而 GaN on SiC 雖品質較佳,但因 SiC 技術難度高使整體成本較高,目前仍在發展階段。不過因 SiC 基板的特性,使其適合用在如基地台、航太等高頻的 RF 領域。

Source:富果研究部

Source:富果研究部

Source:Infineon、富果研究部

Source:Infineon、富果研究部

從各國政策及車廠發佈會判斷,電動車普及已成趨勢

近幾年在各國政策及補貼推動下,加速了電動車普及率,亞洲及歐美各國都明定在未來特定時間點禁售燃油車,並制定相關碳排放、汽車更換等限制。而美國總統拜登也宣布將政府 65 萬輛車隊全數換為電動車;又如歐盟規定從 2021 年開始,所有新登記車輛的二氧化碳排放量需低於 95 克/公里等。從目前各國政策的時程來看,2030 年將會是電動車加速普及的關鍵時點。

車廠方面,除了 Tesla、蔚來、小鵬等純電動車廠外,傳統車廠如福特、福斯、BMW 甚至日本的豐田、本田等都在加速推出電動車,且車款也從高階款涵蓋到平價款。而科技廠商如小米、蘋果也都開始發展電動車業務,皆說明電動車已成為車廠們下一個角逐趨勢。

根據統計,全球 2020 年電動車出貨量約 312 萬台(含純電動車 EV 及插電混合車 PHEV),滲透率僅 4.5%,但根據 BoA 及 DigiTimes 等機構預估,電動車到 2025 年滲透率將達 23%,2030 年達 40%,2040 年則進一步達 67%,10 年 CAGR 超過 30%。以一年約 8,000 萬台新車計算,2030 年電動車出貨量將可達 3,200 萬台,成長快速。

關於更多電動車未來趨勢的分析,可參考富果 <電動車> 系列報告。

Source:富果研究部

Source:富果研究部

電動車往高壓、大電流趨勢不變,SiC 將成實現技術的關鍵材料

和傳統汽車相比,電動車主要多出了電池、馬達、逆變器及轉換器,以電力控制(即需要半導體)取代傳統的機械驅動,因此電動車對半導體的用量需求較傳統燃油車急劇增加。

而目前市面上電動車電流大都在 200~240A,電壓則在 300~400V,但判斷隨著消費者對汽車性能和快充的要求增加,往大電流、高電壓前進是車廠們的必然發展策略。例如比亞迪最新的額定標準電壓已超過 600V,保時捷、Taycan 則為 800V,更不用說要實現快充,動輒 1000V 以上的充電樁。而能否實現高電壓、大電流的關鍵就在於上述的半導體零件,因此車用半導體已是車廠們下一個競爭關鍵。

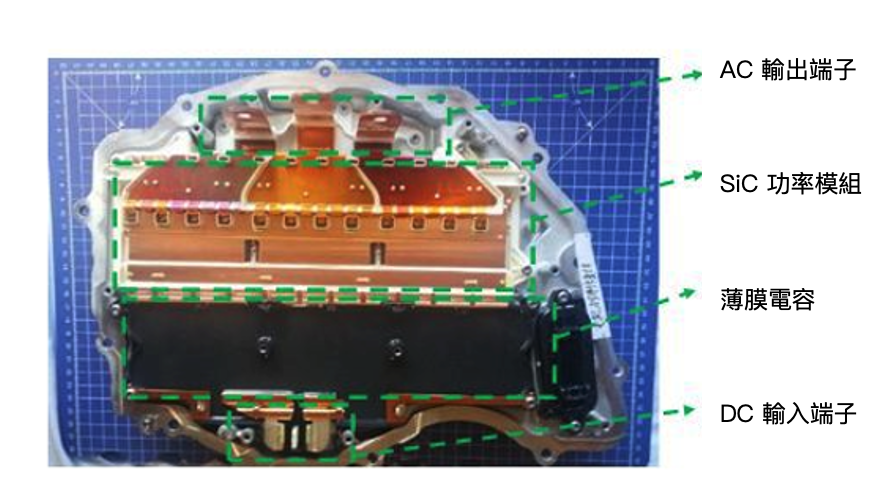

目前車用半導體在 600V 以下的環境大多使用 Si MOSFET,600V 以上則使用 IGBT(絕緣札及雙極電晶體,讀者可簡單想成是可耐高壓的半導體),而 SiC 則在 Tesla 於 Model 3 使用後,被越來越多車廠導入。

與 IGBT 相比,SiC 不會產生尾電流,因此能減少近 90% 開關耗損(理論上 IGBT 為了降低電阻,會進行電導率調製,向漂移層內注入作為少數載流子的空穴,但這麼做同時也會造成少數載流子的積聚,於關掉時產生尾電流,造成較大的開關損耗)。

此外,SiC 的擊穿電壓(Breakdown Voltage)為 Si 的 10 倍,因此除了能承受 1000V 以上高壓外,更能減少電阻、電容等被動元件用量,進而縮小整體零件體積。例如在 900V 的環境下,SiC‐MOSFET 晶片尺寸只需要 Si‐MOSFET 的 3%、SJ‐MOSFET 的 10% 就可以實現相同的導通電阻;又例如日本羅姆半導體開發的 SiC 逆變器模組,其體積較 IGBT 逆變器減少 43%、重量減少 6 公斤。

此外,IGBT 逆變器無法耐高溫,故要和馬達分開設置,再用控制線連接;但 SiC 則可直接與馬達包在一起,進一步增加效能。因此從目前證據來看, SiC 的導入讓電動車不論在加速、續航力、充電效率都有顯著的提升,判斷在消費性電子產品講求效能升級的特性下,未來電動車大幅採用 SiC 將成必然趨勢,而 IGBT 則扮演 SiC 普及前的過渡元件。

SiC 成本雖高,但因性能優異仍將是車廠未來聚焦主軸

目前 SiC 的模組價格為 IGBT 的 10~15 倍,但因其效能優勢,各大車廠為保持競爭力仍在加速導入 SiC,例如 Tesla 率先在 Model 3 導入 SiC 逆變器,並沿用到 Model S、Model X;而 BOSCH、比亞迪、蔚來、Honda、Nissan 也都陸續在逆變器、車充模組導入,再次證明 SiC 已成為電動車戰場的關鍵材料 。

目前看來,只要需要電源轉換的零件,就都有可能改用 SiC,未來將主要被應用在逆變器、變壓器、車載充電器(OBC)以及快充充電樁。

Source:GWC

Source:GWC

Source:GWC

Source:GWC

SiC 市場規模大,未來幾年都將持續供不應求

根據研調機構 Yole 預估,全球 SiC 功率市場將在 2026 年達 41 億美元,6 年 CAGR+34%。最大的應用就在於電動車零件,CAGR+38% 達 15.5 億美元,佔比 61%;其次為太陽能光伏及能源儲存市場,CAGR+ 17%,達 3.1 億美元,佔比 13%;第三則為電動車充電樁、基建領域,CAGR+90%,達 2.3 億美元,佔比 9%。

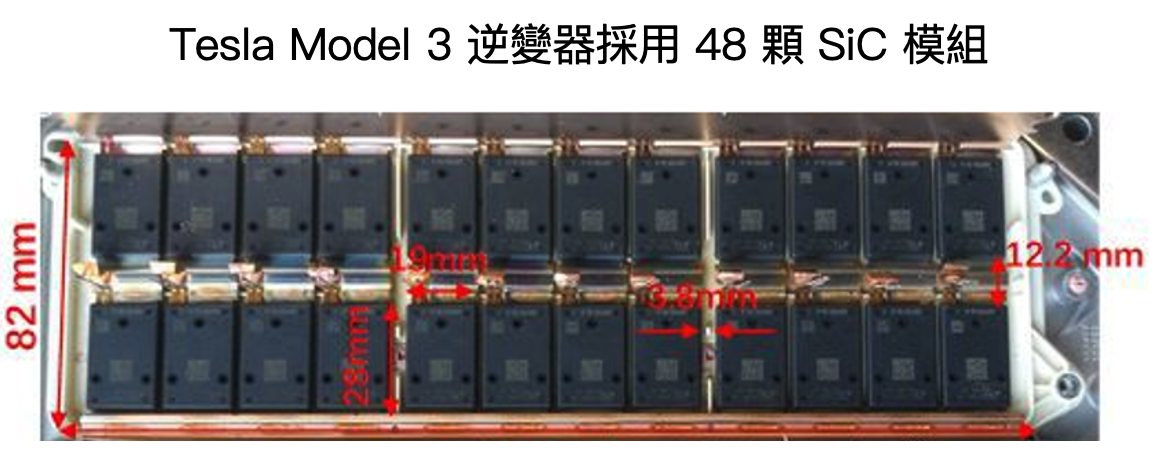

如果單從電動車用量推估,假設未來所有電動車逆變器都採用和 Tesla Model 3 同款的 STMicroelectronics 100A 650V SiC MOSFET 模組,其逆變器共採用了 48 顆 SiC 晶片,裸晶的晶片尺寸約為 5.8 X 5.8 mm,以此推算,一片 6 寸 SiC 晶圓可生產約 300 片晶片,(假設良率為 80%),相當僅能供應 6 台車使用。

而目前全球 SiC 矽晶圓總年產能約在 50~70 萬片(約當 4 吋,換算成 6 吋則為 22~31 萬片),每年可供應 130~180 萬輛車,即使未來 5 年產能增加 10 倍(以目前各大廠的產能規劃推估),最多每年也只能供應約 1,300~1,800 萬輛。且以上僅考慮逆變器用量,若充電樁、快充器、變壓器等都採用 SiC,那麼其需求將更多。因此,可判斷未來幾年 SiC 的產能都將供不應求。

Source:汽車電子設計、富果研究部

Source:汽車電子設計、富果研究部

SiC 基板製程困難,進入者門檻高

SiC 目前成本仍然很高,根據朋程(櫃:8255)董事長盧明光指出,雖然 SiC 價格在近三年以來已下降 20~25%,但目前 6 吋 SiC 報價仍高達 1,500 美元,較同尺寸矽晶圓的 20 美元高出接近 75 倍。

究其根本,主要因 SiC 基板和磊晶的製程困難。根據統計,SiC MOSFET 成本結構中,基板就佔了 50%,其餘則為磊晶 25%、元件製造 20%、封測 5%。

不像 Si 只要用一個小晶種浸入高純度 Si 熔融液體後,就可直接用柴式拉晶法生長,且只要在攝氏 1,400 度的環境 3~4 天就能拉出 200cm 的晶球,SiC 為化合物半導體,晶種需要一片高品質的晶圓,且必須要在攝氏 2,200~2,500 度的環境利用加熱昇華的方式,讓 Si 及 C 蒸氣附著於上端的 SiC 晶圓上逐步長出晶柱,由於生產過程幾乎是黑箱操作難以觀測,若溫度和壓力控制稍有失誤,就會導致生長數天的產品失敗。且由於 SiC 晶圓是黏在一石墨加熱器上,因此也限制了晶柱的厚度,通常歷時 7 天僅能長出約 2cm 的晶錠。

且 SiC 存在 200 多種晶體結構類型,其中六方結構的 4H 型(4H-SiC)等少數晶體結構才是所需的半導體材料,因此需要精確控制矽碳比、生長溫度、速率及氣流氣壓等參數,否則就容易產生多晶型夾雜使成品失敗。

此外,SiC 的硬度僅次於鑽石及碳化硼,因此在切割、研磨時也較為困難,並且晶圓尺寸越大越棘手。以上種種限制,都大幅提高了 SiC 的進入門檻。

SiC 將複製 Si 模式維持寡占市場,其中 WolfSpeed 握有絕對話語權

由於技術門檻高,目前 SiC 呈現寡占市場,以 2020 年數據看,美國 WolfSpeed 就掌握了約 45% 市佔率,日本 Rohm 子公司 SiCrystal 則為 20%,II-VI 為 13%,其餘則為日本昭和電工、中國天科合達、山東天岳等公司。

而 SiC 技術難度就在於基板尺寸放大後的良率提升(Ramp Up)及成本降低(Cost Down),因此規模經濟將非常關鍵,而目前三大廠商皆有擴廠計畫,例如 WolfSpeed 宣布未來 5 年投資 10 億美元建造全球首座 8 吋 SiC 產線,將讓 2025 年的產能較 2020 年擴充 5 倍,並在 2022 年投產。Rohm 也宣布在 2024 年之前將增加 SiC 產能 16 倍,並投資 8 吋廠;II-VI 則計劃將 6 吋 SiC 產能擴增 5~10 倍,並於 2024 年生產 8 吋,各大廠都在極力擴大自身產能。

以目前時間點看,SiC 的產能將在 2024~2025 年明顯開出,假設以目前產能的 10 倍計算,到 2025 年約會有 250 萬片約當 6 吋的 SiC 產能,換算約可供應 1,500 萬部電動車,對應電動車滲透率為 19%,低於研調機構預估的 23%,因此預估即使產能開出,屆時 SiC 仍然會面臨供需吃緊的情況。

最後參考矽晶圓寡占市場模式,其競爭關鍵在於基板的尺寸大小、規模經濟以及與客戶的合作關係,而 SiC 技術難度比 Si 更高,且頭部玩家也已建立起規模優勢,判斷未來 SiC 也將持續往寡占模式走,其中 WolfSpeed 領先發展 8 吋 SiC 且握有半數以上市佔率,並擁有完善的專利佈局,判斷未來幾年仍可掌握市場主動權。

結論與成長潛力

SiC 由於其優異的物理特性,將在電動車市場扮演不可或缺的角色。不過目前因市場正處早期發展階段,尚屬於供給驅動的市場,未來的量產、良率提升及成本降低都是其能否普及的重要關鍵。

而以目前市場供給者來看,以美國的 WolfSpeed 市佔率最大、佈局也最為完善,緊跟在後的則是日本的 Rohm 及美國 II-VI,然而第三代半導體因為牽涉到國防軍事應用,中國也將其列為重點發展項目,並重金扶持多家公司搶進此市場,也不能忽視其影響力。下篇將接續分析未來 SiC 市場格局變化及SiC 龍頭 WolfSpeed 的成長潛力。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 1)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。