0%

隨電子技術、網路存取需求量的提升,各國正加強 5G 基地台的相關建設,而今天將來介紹老牌端子廠健和興(市:3003)是如何參與儲能、5G 等大趨勢,甚至還切入 了 Tesla 充電槍業務,看完這篇文章,你將會了解以下幾件事:

- 健和興公司簡介

- 公司經營層介紹和股權分佈

- 儲能業務和充電槍業務

- 2022 年健和興成長潛力

- 估值和結論

公司簡介

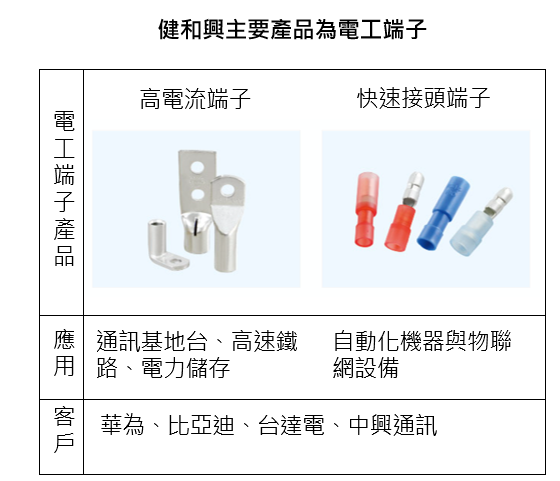

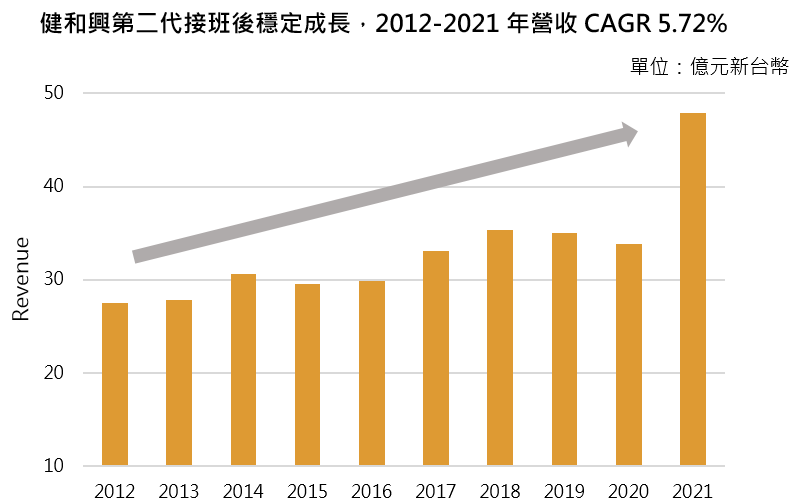

健和興成立於 1978 年,為端子製造大廠。端子,簡單來說就是各連接器接口上連接電線兩端的金屬元件,具導電的功用。2021 年營收規模為 47.9 億元新台幣(以下同),員工人數約 1,000 人。

公司總部位於彰濱,目前在台灣彰濱和中國蘇州各設有一製造廠,產能分別佔整體 65%、35%。2021 年營收地區為台灣 44.9%、中國 36.5%、歐美 18.6%,客戶包含華為、中興通訊、台達電(市:2308)等。

健和興所生產之端子大部分應用在電工領域,如配電系統、太陽能接線盒、風力發電機組等;汽車領域則為充電槍和 ECU 連接器等;少數應用在智慧聯網家電。2021 年終端應用營收佔比為綠電 70.4%、車用 19.5% 和家電聯網產品 10.1%。 Source:健和興官網、富果研究部

Source:健和興官網、富果研究部

經營層和股權分佈

健和興由董事長鄭克彬和弟弟鄭有良創辦,目前由鄭克彬的大兒子鄭景壬擔任總經理,老么鄭傑元擔任副總經理,第二代接任超過 10 年,公司穩定發展。 Source:健和興官網、富果研究部

Source:健和興官網、富果研究部

董事長鄭克彬先生直接持有 3.57% 股權,而三懋投資股份有限公司和慧紘投資股份有限公司均為鄭家持有,持股 1.97% 的邱玉鵬女士為

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面