自 2020 年疫情爆發以來,為避免群聚,越來越多人改以自行車取代大眾運輸通勤,也更多人將自行車作為運動的項目選擇,而全球最大的自行車鏈條生產廠桂盟(櫃:5306)的營運及股價也屢創新高,公司 2021/5 月營收達 6.6 億元新台幣,YoY+43.1%,股價自 2020/3 月至目前亦上漲約 340%。研究團隊於近期參加桂盟法說會,整理最新產業及公司動態,看完這篇報告,你將了解以下幾件事

- 桂盟公司簡介及營運概況

- 自行車供需情況及產業展望

- 桂盟 2021 年財務預估及投資價值

公司簡介

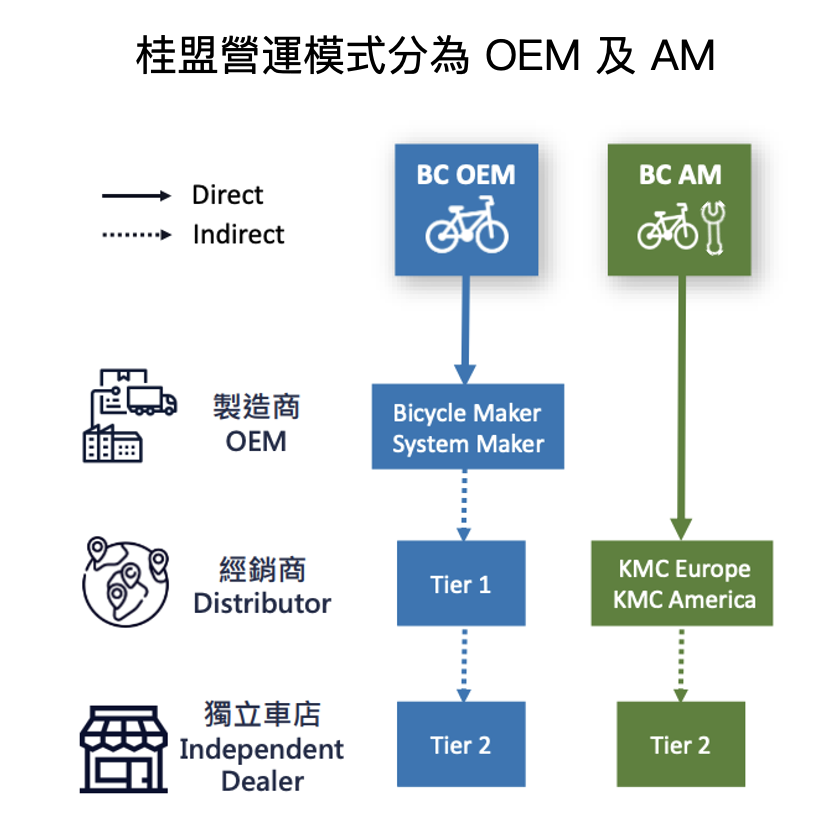

桂盟成立於 1977 年,為全球最大自行車鏈條生產商,市占率約 80%。公司營運模式分為 OEM(Ordinary Equipment Manufacturer:專業代工,主要為新車) 及 AM(After Market:售後服務、修車),主要生產基地位於台灣台南、中國深圳、蘇州、天津及越南。客戶包括巨大(市:9921)、美利達(市:9914)、Shimano 等國際自行車大廠,產銷地區為亞洲 81%、歐洲 16%、美洲 3%。公司目前共有 4,500 名員工,股本為 12.6 億元新台幣(以下同),2020 年營收規模為 61.5 億元。

Source:桂盟

Source:桂盟

營運及財務面

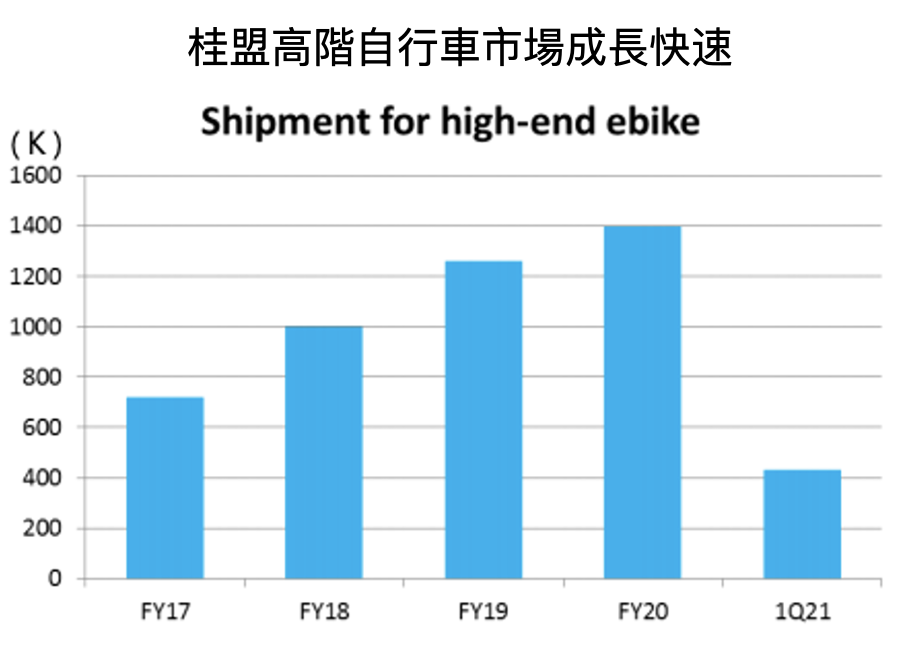

1. 公司 2021Q1 營收佔比為自行車鏈條 77% (其中 OEM 佔 61%,AM 佔 16%),機車鏈條佔 10%、其餘汽車、車庫門開關機系統 13%。其中高階自行車受惠於疫情帶起的通勤及運動風潮,出貨量成長快速,成為公司 2021 年最主要成長動能。

Source:桂盟

Source:桂盟

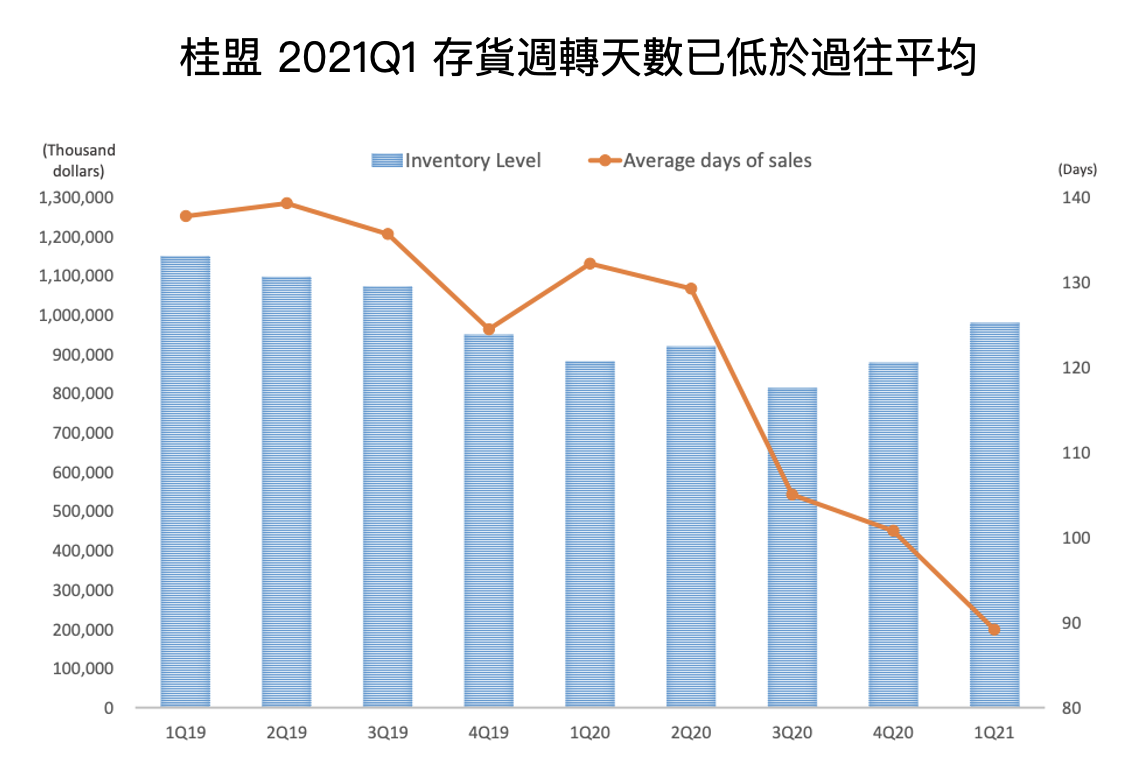

2. 過往自行車營運週期為製造、運送及通路銷售各 1 個月,然目前上游製造商面臨鋼、鐵等關鍵零組件缺貨,例如桂盟存貨周轉天數由 2020 年的 120 天降低至 2021Q1 的 90 天,及受貨運堵塞拉長交貨天數,加上自行車終端市場需求增加,使目前自行車通路商庫存水位皆小於 1 個月,整體市場供不應求。

Source:桂盟

Source:桂盟

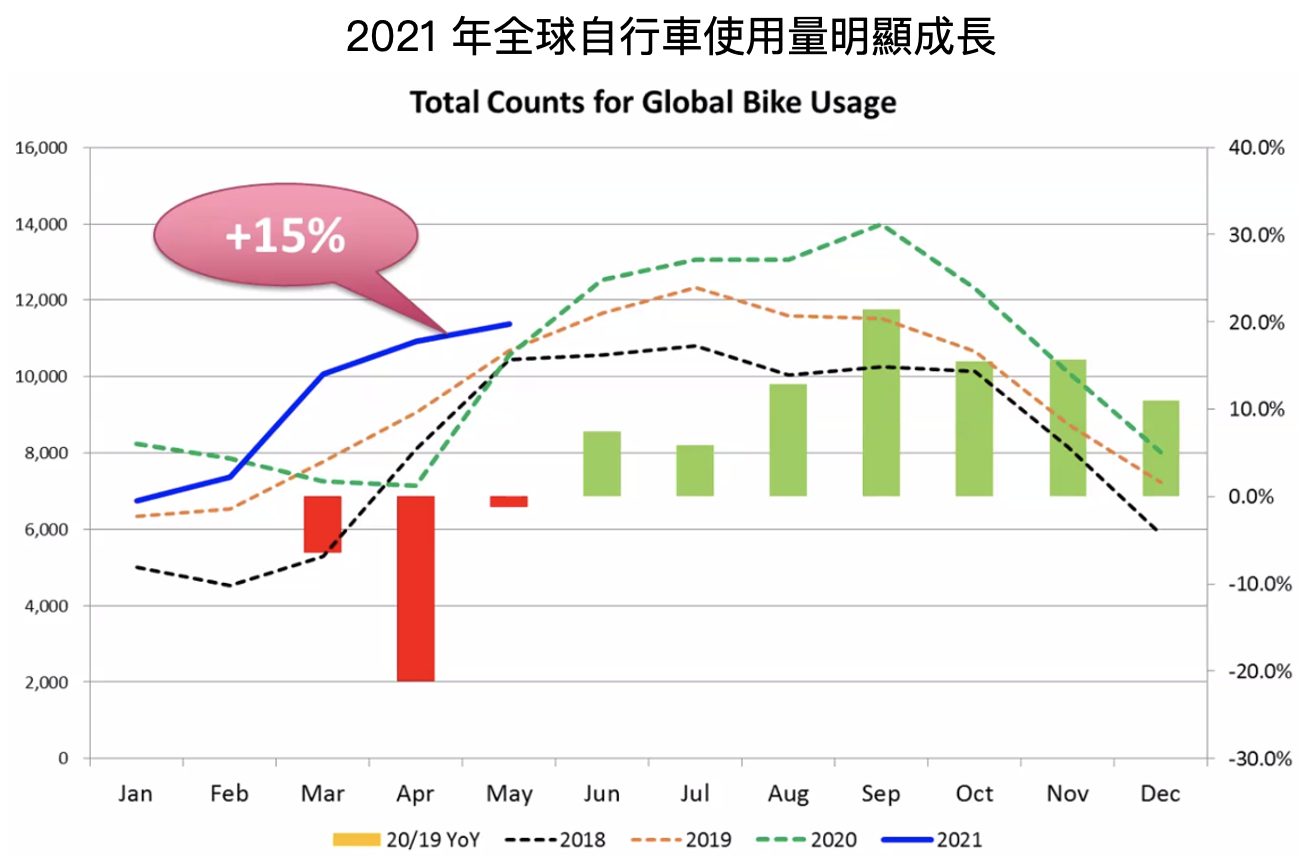

3. 需求方面,2021/1~5 月全球自行車使用量除較 2020 年疫情爆發時明顯回溫外,也較 2019 年同期成長約 15%,公司並預期 2021 下半年的自行車使用量將持續成長,超越 2020 年同期。

此外,根據北美運動品調查,2020 年美國運動人口數較 2019 增加約 15%,其中自行車項目滲透率也增加約 1%,以上都顯示疫情時期越來越多人開始用自行車,包括通勤、運動。

研究團隊認為造成此次自行車需求明顯成長主要原因還是疫情帶起的消費轉移效應,例如通勤族由搭乘大眾運輸改為騎腳踏車、運動族因無法去健身房改以騎車運動。因此此項趨勢將至少持續到 2021 年底解封時,2022 年解封後預計需求將逐漸放緩。

Source:桂盟

Source:桂盟

4. 桂盟目前年產能約 1億條,產能利用率維持近滿載,其中高階鏈條及中低階鏈條出貨佔比約 1:3,而高階鏈條 ASP 約為低階的 4 倍。公司預計 2021 年底將新增 3~5% 新產能,主要集中在高階鏈條。

缺貨方面,預計中低階鏈條在 2021Q3 將開始緩解,中高階於 2021Q4、高階於 2022Q1,而特殊規格則要到 2022Q2 後才有望緩解。

研究團隊認為,這代表自行車的需求成長將至少持續到 2021Q4,而 2022 年成長關鍵則在於高階車及電動車款。

5. 電動自行車方面,由於電動自行車鏈條 ASP 較傳統鏈條高約 15%,在成本考量下目前大多數電動自行車仍使用傳統鏈條。但一般的齒盤用鋁做、鏈條則用鐵做,由於鐵的硬度較高,長期摩擦容易損壞齒輪,加上電動自行車多了馬達驅動,對鏈條的扭力及耐耗損要求都較大,因此預計未來廠商仍將逐漸導用專業鏈條。

桂盟亦於 2019 年開始提供前齒輪+鏈條模組產品,提供一條龍解決方案,公司預計 2021 年電動自行車鏈條出貨量將達 180 萬條以上,相較 2020 年 140 萬條成長約 29%,預計 2021 年營收占比將從 2020 年 3% 增至 5%。而長期營收佔比目標則為 10%,且加上平均毛利率高於傳統鍊條約 5%,研究團隊認為電動自行車將為桂盟未來最重要的成長動能。

Source:桂盟

Source:桂盟

6. 桂盟 2021 年資本支出將較 2020 年的 3 億元增加 20% 以上,主要投資自動化領域,公司員工數 3 年來已減少 200 多人,未來將持續優化成本結構。

7. 桂盟 2021 累計前五個月營收為 30.8 億元,YoY+55.6%,公司預估 2021 年營收將 YoY+25% ,2022 年則因基期較高 YoY+8~10%。

毛利率部分,公司預期 2021 年毛利較高的高階鏈條及 AM 市場營收占比將提高,使產品組合轉佳;而公司成本佔比為材料 60%、人工 15%、其他 25%,雖目前上游原料漲價,但公司已在 2021/1 月對 OEM 產線漲價 5%,並預計 2021Q2~Q3 對全產品線再漲價 5%,將成本轉嫁客戶;匯損方面,公司收入約 35% 為美元,而成本付款約 55~60% 為人民幣,採自然避險,預計也不會對毛利率造成明顯影響。

因此綜合來看,公司預計其 2021 年毛利率將從 2020 年 46% 微幅提高至 47%。

8. 公司 2021 年股利政策將改為季度發放,股利發放率將維持 60%,因此 2021 年除了發放2020 年 7.2 元現金股利以外,2021Q4 也會開始發放季度股利。以 2020 年現金股利 7.2 及目前約 230 元之股價計算,殖利率約 3.1%,尚屬合理範圍。

結論及成長潛力

桂盟藉由其規模優勢及自身產品品質,已掌握全球 80% 自行車鏈條市場,具有明顯規模優勢,而展望 2021 年,在自行車需求成長帶動下,預估桂盟 EPS 將有望達 15~16 元,以目前 230 元股價計算之 Forward P/E 約為 15 倍,參考公司歷史平均本益比亦約 15 倍,而以其客戶巨大、美利達之歷史 P/E 約 20 倍來看(然由於此兩者為品牌通路商,過往 P/E 一直都較上游的桂盟高),加上公司預期 2022 年營運仍將持續成長,研究團隊認為目前評價仍屬合理,並未被過於高估。

展望未來,自行車產業雖受惠此次疫情快速成長,然仍屬成熟產業,每年出貨量穩定落在 1.2 億台左右,因此桂盟未來成長動能將為電動自行車之發展,投資人可持續追蹤電動自行車的滲透速度及對桂盟電動自行車鏈條的採用率。

下行風險:自行車需求下滑、鋼價持續上漲、美元持續貶值、高階鏈條展望不如預期、疫情再度惡化

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前未持有本文提到之股票的多空方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度