0%

半導體產業近期雜音不斷,但矽晶圓大廠環球晶(櫃:6488)因長約保護,仍維持強勁營運,公司近日召開 2022Q3 法說會,以下為最新觀點整理:

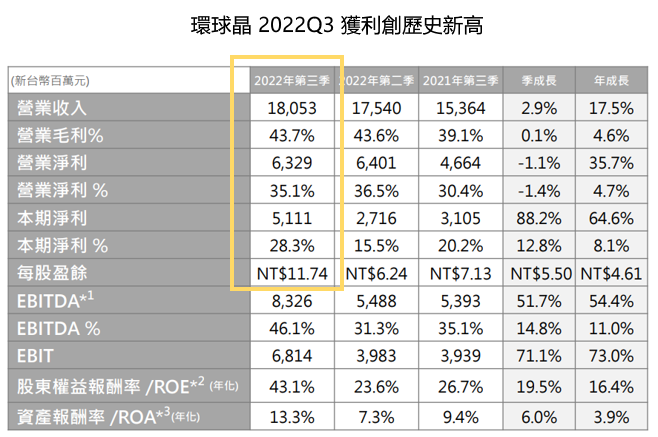

2022Q3 獲利因認列業外損失減少而創歷史新高

營收 180.5 億元新台幣(以下同),YoY+17.5%、QoQ+2.9%;毛利率 43.7%,YoY+4.6ppts、QoQ+0.1ppts,創歷史新高,主要受惠美元兌新台幣升值(美元兌新台幣每升值 1%,將提升公司 0.7% 營收及 0.5 ppts 毛利率)、矽晶圓漲價;EPS 為 11.74 元,YoY+4.6 元、QoQ+5.5 元,主要因認列的業外損失減少。

本季 Siltronic 股價持續下跌(2022Q3 下跌約 15%),但因匯兌收益沖銷,最後共認列 4.9 億元業外收入(相較 2022H1 共認列近 80 億元業外損失)。

Siltronic 目前股價(2022/11)已較 2022/9 月底低點反彈約 10%,且目前 P/E 約 7~9 倍,再下跌幅度有限,預估 Q4 將有機會回沖業外收益。

且環球晶未打算出售 Siltronic 股權,因此股價虧損不會影響公司現金流。Siltronic 2022 年每股配發 3 歐元現金股利,換算環球晶可收進約 3.75 億元的現金股利,也屬於一筆不壞的投資。

Source:環球晶

Source:環球晶

全球半導體將於 2024 年重返成長,車用、HPC 為主要動能

全球經濟受疫情、通膨、戰爭影響,IMF 將 2023 年全球 GDP 成長率預估從 2.9% 下修至 2.7%。另因手機、電腦等消費性電子需求降溫,預計半導體下游庫存去化將持續到 2023 年中,因此 2023 年全球半導體市場將與 2022 年持平,但於 2024 年恢復成長,車用半導體、HPC 為主要成長動能。

各晶圓廠大幅下修 2022~2023 年資本支出,但長期擴廠計畫不變,對矽晶圓需求將持續增加

近期晶圓代工大廠陸續下修 2022、2023 年資本支出,例如台積電(市:2330)下修 10%(400 億美元到 360 億美元)、Intel 下修 8%(270 億美元到 250 億美元)、聯電(市:2303)下修 17%(36 億美元到 30 億美元)、世界先進(櫃:5347)下修 10%(230 億元到 210 億元)、力積電(市:6770)下修 43%(15 億美元到 8.5 億美元)。

而佔矽晶圓應用接近 50% 的記憶體廠商下修幅度更大,例如美光下修 30%~35%、海力士下修 50%、南亞科(市:2408)下修 22%、旺宏(市:2337)下修 34%、Kioxia 下修 NAND Flash 投片量 30%。

但根據 Knometa Research 調查,全球在 2022~2025 年將增加 41 座晶圓廠,其中 32 座為 12 吋廠,長期擴廠步調並未放緩。晶圓廠的持續擴廠,對矽晶圓的長期需求將持續增加。

12 吋應用較廣泛,目前整體產能利用率維持在 95~100%,且供給屬高度寡佔市場,較不易受到影響。而 8 吋因多為 DDI、PMIC、CIS 等庫存去化嚴重的應用,產能利用率降低至 90~95%,6 吋則因 8 吋產能開出後的搶單效應,產能利用率下滑最為嚴重。

雖矽晶圓長期需求成長趨勢不變,但判斷 2022Q4~2023 年因晶圓製造廠資本支出減少,矽晶圓需求的減弱將從 8 吋蔓延到 12 吋,上游矽晶圓廠預估 2022Q4 開始營收就會受到影響。

新增 LTA 金額較上季減少,但仍無違約狀況發生

公司帳上 LTA(長約)達 382.1 億元,QoQ+5.9%,創歷史新高,但排除匯率因素,新增長約則較前季微幅減少,顯示客戶對未來展望漸趨保守。

不過觀察公司帳上合約負債達 100 億元,QoQ+8.7%,顯示客戶持續預付訂金且並未違約。而公司存貨周轉天數維持在 70 天的平均水準,尚無庫存堆積問題。

環球晶目前大部分產能皆有 LTA 保護,且已收到預付款,雖有部分客戶遞延交貨,但整體來說合約違約風險低,預計未來受到的波動將較同業低。

環球晶 12、8 吋晶圓持續滿載,但美國擴廠計畫因設備交期變長而略微遞延

公司目前 12 吋、8 吋晶圓產能利用率仍滿載,6 吋晶圓較弱。並預估 2023 年 12 吋將持續滿載(主因有 LTA 保護),但若下游客戶去庫存未在 2023 上半年落底,則客戶很可能會再遞延 LTA 時程,影響公司產能利用率。

美國德州 12 吋新廠擴廠速度遞延,預計 2024Q4 送樣,2025Q2 量產,主因 PVDF 交期變長(PVDF 主要用於無塵室中的晶圓清洗設備材料),但客戶 LTA 簽訂狀況仍符合預期。

另公司目前在中國營收佔比為 10% 以下,主要用在 6 吋及以下,預估不會再擴廠,因此未來較不會受到中美晶片戰的影響。

SiC 晶圓雖成長快速,然營運佔比不到 3%,但有望搭上話題題材而被市場提高評價

根據 TrendForce 預估,全球車用 SiC 功率元件市場至 2026 年可達 39.4 億美元,4 年 CAGR+40%。且 SiC 的滲透率已由高階車擴展至中低階車款。(關於 SiC 產業分析,可參考 <碳化矽> 系列報告)

環球晶目前 SiC 營收佔比不到 3%,預估未來 4 年每年成長率都有望翻倍成長。

判斷 SiC 雖因基期小,無法貢獻公司明顯營收,但仍有望因此高成長題材被市場提高評價。

結論與成長潛力

目前半導體產業雖處下行階段,但對環球晶來說,大部分營收都有簽訂 LTA,並收取部分預收款,未來較不會受到景氣波動影響。

公司預期因 LTA 的 ASP 持續成長、美元兌新台幣升值, 2023 年全年營收將較今年小幅成長。但因下游客戶持續去庫存,預估從 2022Q4 開始訂單減少就將傳導到上游的矽晶圓廠,因此預估 2022Q4~2023Q2 營收將小幅季減,2023 下半年才能恢復成長。

而雖原料、能源成本上升(尤其日本、歐洲),以及折舊費用增加,但預估在 ASP 增加下,2023 年仍能維持目前毛利率水準。

獲利方面,預計在沒有 Siltronic 業外損失下,2023 年將較今年明顯成長,以目前 350 元股價計算之 2023 年 Forward P/E 約 7~8 倍,已低於歷史平均。

下行風險:下游客戶去庫存延長、LTA 客戶違約、美國新廠持續遞延

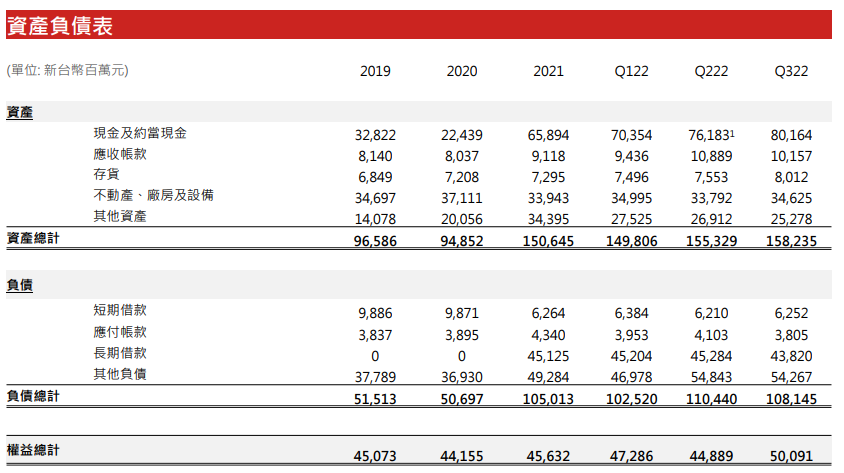

附錄:資產負債表

Source:環球晶

Source:環球晶

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前有持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 2)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。