隨著 5G 時代的來臨,近期各大封測廠都動作頻頻,深怕錯過這個難得一見的大機遇,例如台灣的半導體封測廠日月光投控(3711)、京元電(2449)、矽格(6257) 都宣布大幅增加其資本支出,以因應客戶大量的訂單需求。今天這篇文章將詳細介紹整個 IC 產業 和封測業,再加碼分析有哪些類股/公司能在 5G 時代實質受惠。

讀完這篇文章,你將知道以下幾件事:

- IC 產業鏈的全貌 — 你手中的智慧型手機是怎麼做出來的?

- 淺談 IC 封裝,SiP 和 SoC ,哪種技術能在 5G 時代勝出?

- 什麼是 IC 測試?台股相關封測概念股誰能受惠?

IC 製程 — 你手中的智慧型手機是怎麼做出來的?

大家可能常聽到晶圓代工、5 奈米、7 奈米、IC 設計、封測等半導體業的專有名詞,那麼這些到底是什麼意思呢?要回答這個問題就必須由整個半導體產業談起。

其實半導體製程就是由 IC 設計、IC 製造及 IC 測試、封裝等幾個步驟組成。

以智慧型手機的 CPU 為例,假如現在 IC 設計公司高通推出了最新的 SnapDragon 5G 晶片,會經歷這些過程:

- step 1. 首先必須將晶片的電路結構設計好

- step 2. 再交給晶圓代工商例如台積電(2330)製作

- step 3. 這時候台積電會和最上游的矽晶圓供應商,例如環球晶(6488)、Sumco 來購買製作晶片的裸晶或是磊晶

- step 4. 再將設計圖的電路複製製作到晶圓上

- step 5. 製作完成的晶圓再交給封測廠封裝及測試晶圓性能是否正常

- step 6. 而最後的成品再交還給高通

- step 7. 高通再賣給下游的手機廠商例如 HTC、小米、OPPO

- step 8. 之後手機商再將晶片、螢幕、鏡頭、麥克風等各種零件交給像是鴻海(2317) 的組裝廠組成完整的手機,再賣給消費者。

整個過程中只要一個細節沒注意到,例如設計不良、代工時偷工減料或是測試時沒把不良品淘汰都會導致智慧型手機在使用中發生問題,因此整個 IC 產業 的製程都是環環相扣缺一不可的,彼此的合作非常緊密。

Source: DIGITIMES , IC Insight, Qualcomm, 自行整理

Source: DIGITIMES , IC Insight, Qualcomm, 自行整理以上的流程,又分為 2 種:IDM 與專業分工

而目前 IC 製造主要分為 IDM(Integrated Design and Manufacture)及專業分工兩種模式。

A)IDM 就是從晶片設計到製作、封測都自己來, 這種方式最大的優點就是能彈性有效掌握自家產品的發展,且技術不會外傳。不過因為半導體的製程越來越複雜,成本及研發費用也越來越高, IDM 公司必須擁有非常雄厚的資本才能應付如此龐大的支出。也因此越來越多的廠商都改採專業分工的模式,目前較有名的 IDM 廠僅剩 Intel、三星及德州儀器等幾個規模較龐大的國際巨頭。不過越來越多 IDM 廠都開始將部分業務委外,例如歐洲的 Infineon 就在近日宣布未來 5 年將擴大委外訂單規模,並不再興建自有測試廠。

B)而專業分工則是每個步驟都由不同的廠商來完成,例如高通、聯發科(2454)、博通只專注於晶圓的設計,而台積電、中芯科技、聯電(2303)只負責晶圓代工,而日月光、力成、Amkor 則負責後段的封測。彼此各司其職並發揮自己的專業,所以不論在成本或效率上都會較 IDM 還要優異,但缺點就是會受制於其他廠商,因為一間代工廠可能同時知道好幾間 IC 設計廠的秘密,不過目前普遍保密措施都做得很好,這個疑慮也逐漸消失了,因此專業分工模式是目前也會是未來的趨勢。

IC 封測:IC 製程最後的守門員

以上就是整個 IC 製程的概要,今天的文章則主要聚焦在 IC 封測上。首先介紹晶圓封裝的部分:

封裝簡單來說就是把 IC 晶片的電路腳和其他像是電路板或是插槽等外部元件連接 。一般有以下流程:

切割(將晶圓代工公司送來的片狀晶圓切割成一顆顆的 IC)→ 黏貼(將 IC 黏到 PCB 上)→ 銲接及模封(把 IC 的小接腳銲接到 PCB 上並封起來)

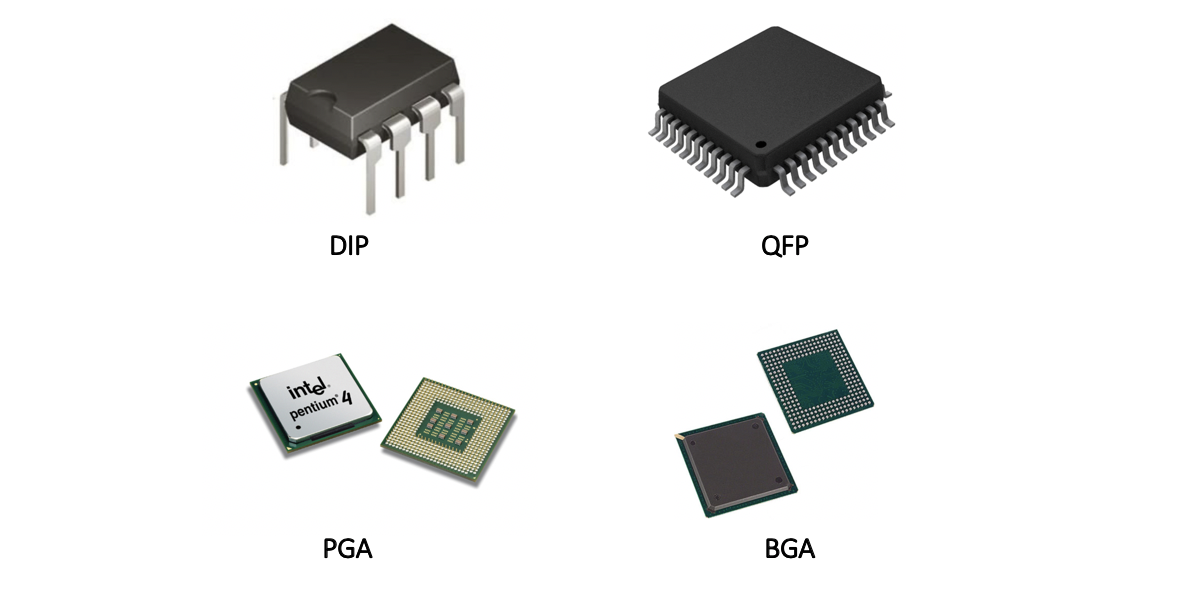

而封裝的種類非常多樣,不同產品也會使用不同封裝方式,封裝的技術也一路從一開始的 DIP(Dual In-Line Package)、QFP(Quad Flat Package)演變到以 IC 載板為主的閘球陣列 PGA(Pin Grid Array Package)、BGA(Ball Grid Array Package)再到晶圓尺寸封裝 CSP(Chip Scale Package)及 MCM(multi-Chip Module),另外還有最近較紅的 SoC(System-On-Chip)及 SiP(System-In-Package)等較高階的技術。

SoC 和 SiP 封裝分別有什麼優勢?誰是未來的主流?

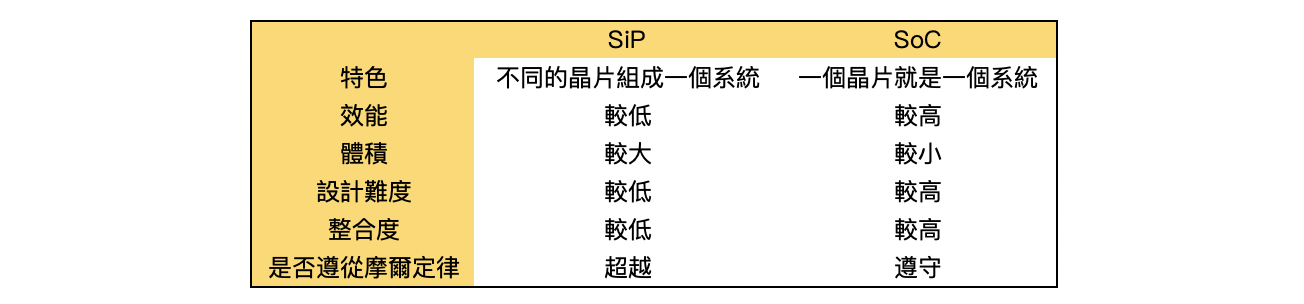

SoC(System-On-Chip,系統單晶片)顧名思義就是把包括處理器、記憶體等不同功能都集結封裝到同一個晶片裡,所以最後的產品就只有一片晶片。

而 SiP(System-In-Package,系統單封裝)則是 SoC 的延伸,不同處在於 SiP 是將各種不同功能的晶片直接整合封裝到一個模組裡,因此最後的產品是一個系統,裡面會有許多不同的晶片。

不過一般來說, SoC 主要只整合了像 AP(Application Processor,應用處理器,會負責大部分應用程式的執行)之類的邏輯系統,而 SiP 則是用疊加的方式集成了AP+mobile Dram(動態隨機存取記憶體,就是大家常聽到的 DDR3、DDR4 等等),甚至是 RF(Radio Frequency,射頻模組,負責接收訊號)、CMOS 影像感測器(Complementary Metal-Oxide-Semiconductor,簡稱 CIS,顧名思義就是感測影像並回傳給 CPU,使拍照品質更高 )等。隨著技術越來越好,之後 emmc(內嵌式記憶體)、也有可能集成到 SiP 中。因此某種程度上SiP 其實就等於 SoC 再加上其他例如 Dram 等的元件。以下是兩者的比較:

Source:自行整理

Source:自行整理

以目前的趨勢來說,雖然 SoC 的效能比 SiP 更高,但因摩爾定律的限制以及產品的複雜度越來越高, SoC 的設計難度及研發費用也越來越高(且通常 SoC 的研發時間為 SiP 的兩倍左右),因此目前較多是高階、生命週期較長的產品例如 PC、智慧型手機的 CPU、GPU、RF 等才會用 SoC;而其他像是智慧家電、智慧手表、TWS 等 IoT 產品因為效能不需那麼高,在考量成本下通常使用 SiP 。話說 SiP 其實也不是什麼新技術,但因為近幾年 IoT 的高速成長,且確定會是未來幾年的主流趨勢,再加上最近很火紅的 AirPods Pro 及 Apple Watch 也都使用 SiP 封裝,以及 5G 時代的多頻段特性也都讓 SiP 有更大的發展潛力,例如前段 RF SiP,天線整合封裝(Antenna in Package,AiP)等,上述原因都使得 SiP 又成為市場的寵兒,各家廠商也都開始專注發展加強自己的 SiP 封裝業務。

總結來說,SiP 由於研發難度低、成本較低、設計彈性較大等原因,且很多時候 SiP 裡甚至也可以包 SoC,因此在這個萬物都需要聯網的時代, SiP 將會走的比 SoC 更快更普及。

那麼 SiP 既然不是新技術,廠商競爭的關鍵在哪呢?筆者認為在於廠商能否拿到關鍵 IC 的能力,比如說 iPhone 11 的 SiC 裡包括了裝有 CPU 及 GPU 的核心 SoC,以及 Dram、RF 元件等,而封裝廠商最重要的任務就是要能從不同的廠商分別拿到這些關鍵的 IC 才有辦法進行 SiP 的封裝。至於拿不拿得到,除跟本身技術有關外(包含良率高低、設計能力、服務品質等),再來就是跟規模有關,需求量越大,或是越具有品牌規模的公司,往往較能拿到充足且價格較低的晶片進行封裝。

最後一道:IC 測試- 晶圓測試及成品測試

談完了 IC 封裝後,再來就是整個製程的最後一道工藝,IC 測試了。IC 測試主要就是對晶片上的每個晶粒進行針測,在檢測頭裝上探針(Probe)後與晶粒上的接點(Pad)接觸,測試他的電性,不合格的晶粒就會被淘汰。

而 IC 測試又分為晶圓測試(前段測試) 及成品測試(後段測試)。顧名思義晶圓測試就是在晶圓還沒被封裝前先測試電性是否正常,而等到通過測試的晶圓封裝完畢後再進行成品測試,測試包括功能、電性與散熱等,而通過檢測的產品最後才會被送到客戶的手中。

IC 測試廠的護城河在哪?

對 IC 測試廠來說,其產能多寡及測試品質好壞完全依賴於經營層設備採購 (資本支出)的能力還有公司自身使用、整合各類設的能力與技術。另外,廠商的規模大小及知名度也會影響其的客戶結構,因爲 IC 測試是整個製程最後的守門員,不容許出分毫的差錯,因此較大的 IC 設計廠如高通、聯發科等都只願意和具有一定規模且知名的 IC 測試廠合作,且一但合作後就不容易再變換,合作的黏著度很高。

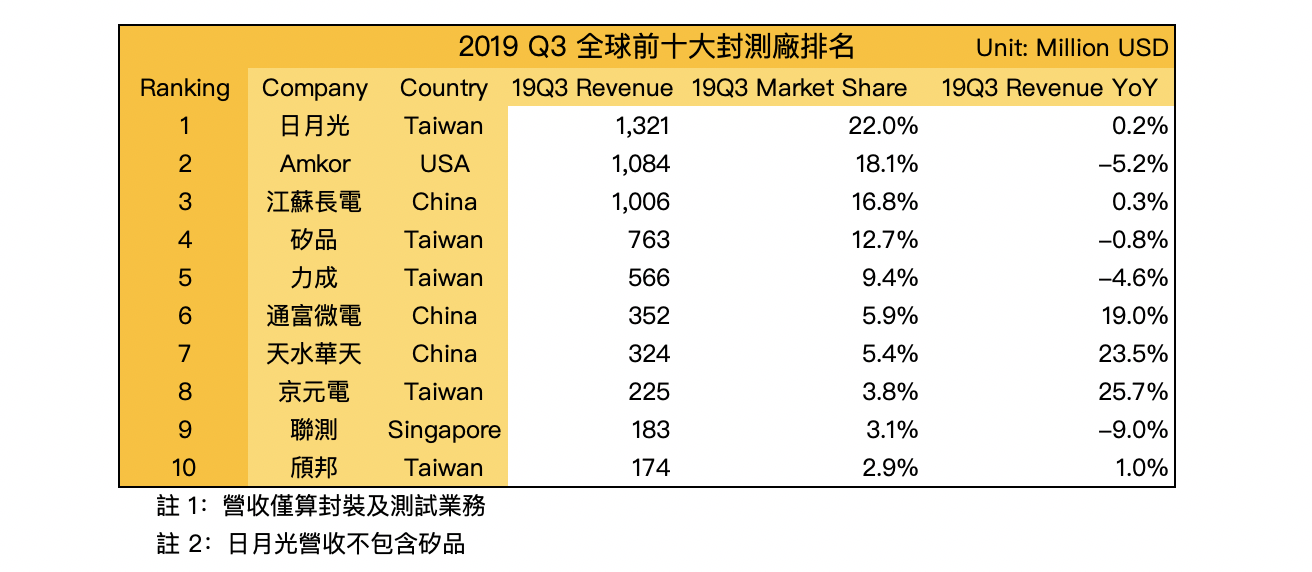

高資本支出的門檻讓近幾年來整個 IC 測試業吹起了一波整併風潮,例如最有名的日月光(全球 IC 封測市佔率第一)和矽品(市佔第三)合併案;中國的江蘇長電(市佔第六) 和新加坡的新科金朋(市佔第四)的併購案,另外還有像是規模較小的矽格併入測試廠誠遠、入股封測廠台星科(3265) 等案例。

哪幾檔台灣封測概念股將會受惠?

台灣的半導體產業其實是非常強的,除了巨頭台積電在全球晶圓代工市場獨霸超過 50% 的市佔率外,另外從上圖可知,台灣的 IC 封測廠在全球市場也享有超過 50% 的市佔率。以下就將介紹幾檔筆者認為能在 5G 趨勢下受惠較大的封測概念股。

閱讀進度