0%

中國近年來加強落實「能耗雙控」(能源消耗總量和強度雙控)政策,限制如煤、電在高耗能產業的用量,更在今年 8 月點名江蘇、廣東等 9 個省(區)能耗強度不降反升,並在這週( 9/26)起對大蘇州地區限電,影響到不少台灣廠商的營運。

被動元件大廠國巨(市:2327)在蘇州設有廠區,因此研究團隊參加了國巨於 2021/9/28 舉辦的法說會,整理公司最新營運狀況與中國地區限電的影響。看完這篇文章,你將了解以下幾件事:

- 國巨公司介紹

- 中國限電措施造成的影響

- 國巨產品組合的優化

- 未來成長潛力及投資價值

公司簡介

國巨成立於 1987 年,為全球領先的被動元件供應商,主要產品包括 MLCC(積層陶瓷電容)、R-CHIP(晶片電阻)、高頻天線、電解電容、電感、導線電阻、磁性材料等各式被動元件。公司自成立以來,不斷通過併購來擴大自身規模,除了 R-CHIP 已經為全球市佔率第一,在 2021 年併購奇力新(市:2456)之後也有望在電感方面成為全球第一。

國巨的產品可以根據下游應用區分為利基型與標準品(Commodity),利基型主要為工業規格、車用、軍用、醫療、5G 等;Commodity 則主要應用在 PC、NB、智慧型手機等產品。

Source:國巨

Source:國巨

國巨目前有 47 個行銷/服務據點、40 座生產基地、6 座即時發貨中心及 20 個研發中心。主要客戶包括知名品牌廠商(Apple、Google、Intel、HP 等)、組裝代工廠(鴻海、和碩等)與下游經銷商。公司目前股本為 49.6 億元新台幣(以下同),2020 年營收規模為 710.4 億元,YoY+5.0%。

公司 2021 年營運概況

公司 2021 年前 8 個月累計營收達 710.4 億元,YoY+88.0%,2021Q2 毛利率為 40.9%,公司預估下半年毛利率將維持相同水準。而 2021Q2 的產品營收比重:MLCC 佔 29%、鉭質電容 佔 21%、R-CHIP 佔 19%,其餘佔 31%。目前較大宗的 MLCC 中,利基型產品佔了 50-60%;R-CHIP 部分則 60% 以上皆為利基型產品。

公司預期今年下半年雖因為多種因素(IC 缺貨、手機/NB 出貨減少等)影響 Commodity 下游產品的需求,但明年需求仍穩定,且目前公司大部分生產利基型產品,未來會持續下降 Commodity 的營收佔比,盡量極大化營運效率,投入的資源將以滿足下游基本需求為主。

2021Q3 大中華區的產能利用率維持在 90%,成品庫存天數也從 57 天拉升至正常水準 75 天,2021Q4 目標提高到合理水位 90~100 天,主要是為了因應 2022Q1 農曆期間休假而提前備貨。

中國限電措施對國巨集團影響較小

目前限電區域以昆山為主,同業停電時間將持續到至 9/30,但公司的蘇州廠主要位於接近市中心的蘇州新區,僅需配合當地政府降載措施,因此尚能維持約 70% 的產能,生產線仍持續運作。另外東莞廠區主要為後端的包裝作業,白天用電降載,但在 12 點過後並無限電,公司透過轉移產能到午夜 12 點過後,將可以補足白天減少的產量,因此本次限電措施整體影響較小。

此外,公司目前在台灣、墨西哥、日本、東歐都有配置其他產能,中國限電的措施為可控的風險。

然而公司也提到,上游供應商與下游客戶皆有可能會受到影響,因此如果 10 月長假後限電措施再次延長,可能會引發供應鏈的連鎖反應。

國巨為拓展市佔率調降 R-CHIP 價格 下游產品報價穩定

自 9/1 起公司僅對大中華區代理商調降一般型 MLCC 與 R-CHIP 10~15% 的報價,大型 OEM 及 EMS 客戶則以量制價維持長期供貨,對公司營收僅影響 0.7%,且僅為一次性價格調整,公司希望能透過降價提升 Commodity 產品在大中華區佔有率。

目前利基型與 Commodity 產品報價穩定,尤其是利基型產品下游需求仍十分強勁,預計 2021Q3 毛利率能維持在 40%。

國巨與鴻海結盟將推升利基型產品佔比成長

國巨過往主要提供鴻海集團(市:2317)一般型的 MLCC 與 R-CHIP,高階應用方面鴻海主要依賴日本的 TDK、Murata 等廠商,但公司透過近期的拓展,預計未來國巨將成為鴻海在高階應用的主要供應商,滿足鴻海集團發展的 3+3 策略(電動車、數位醫療、機器人三大產業 / 半導體、人工智慧、新世代通訊三大技術)。

公司也預估結盟策略能讓車用被動元件的營收佔比由現在的 19% 到 2023 年提升至 22%,儘管佔比提升幅度不大,但是因為車用需求多為利基型產品,僅 3% 就能讓營收的成長幅度有很大的提升。

此外,國巨與鴻海也一起成立國創半導體(Xsemi),布局小 IC、類比 IC 產品,逐步從被動元件拓展至主動元件。國創半導體從 2021/8 月開始運作,透過兩個集團的資源組成一個完整的供應鏈,預估在 2022 年可以達到 20 億元的營收。目前國創半導體的股權架構尚未確定,然公司表示可以確定國巨將站在主導地位。

公司透過產品組合的優化未來有望降低淡旺季波動

展望 Q4,因為中國十一長假、歐美耶誕節、客戶年底庫存盤點等影響,為被動元件廠的傳統淡季。然國巨透過持續優化產品組合,降低季節性影響較多的 Commodity 產品佔比,QoQ 減幅有望較往年雙位數百分點收斂至 6~9% 區間。

預估高雄大發三廠全產能在 2023 年年初開出,以高規格特殊品為主,高階 MLCC 的量能提升 15-25%,將投入高階車用。國巨已陸續打入 Tier 1 的車廠客戶,未來新廠將有助集團擴大市場佔有率。

結論與成長潛力

中國此次的限電措施影響了許多在中國設廠的台灣廠商,且未來是否會持續管控的不確定性高,營運廠區集中在中國的廠商風險也相對較大。國巨集團因為在全球有 40 座生產基地,此次影響並不會太大。

此外,國巨近年透過併購、優化產品組合、與鴻海結盟等策略,除了拉高各產品的市佔率,也逐漸提升毛利率與產品的多樣性,未來季節性的波動將有望持續降低。

綜合以上,預估國巨 2021 年營收能達到 1075.1 億元,YoY+58.9%,EPS 將有望達 46 元,YoY+66.7%,以目前約 440 元股價計算之 Forward P/E 約 9.56 倍,和過去兩年約 15~17 倍相比處於區間下緣。

由於國巨過往都被定義為景氣循環股,營收波動大,加上之前「前妻賣股」事件,因此市場傾向給予較低的 P/E 估值或是以 P/B 法評價。若未來國巨集團的策略效益都顯現,市場有望對其重新評價,因此研究團隊認為目前股價尚屬合理,投資人可持續追蹤其後續發展狀況。

下行風險:長短料風險、中國持續限電、終端需求降低

附錄

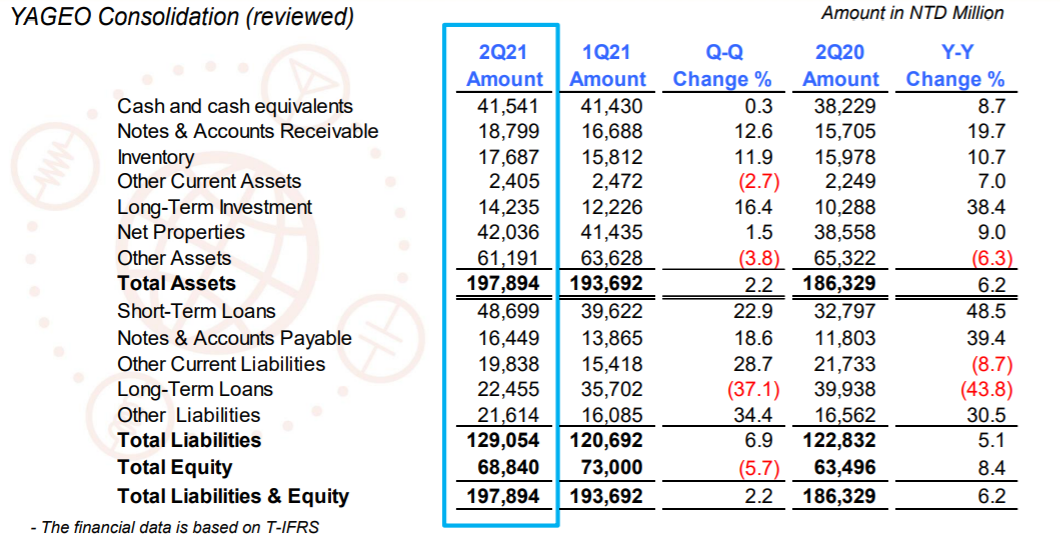

資產負債表

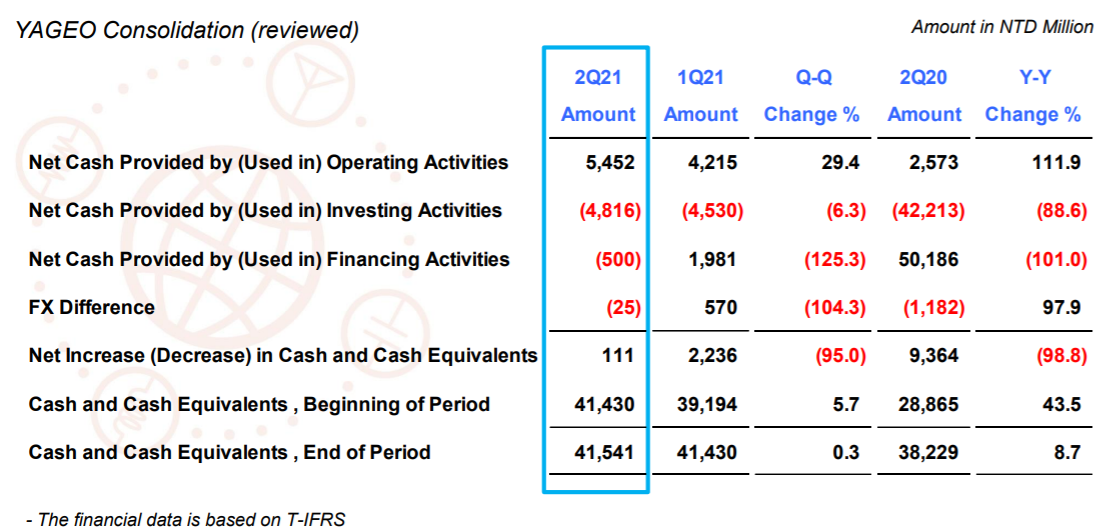

現金流量表

Source:國巨

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。