0%

記憶體大廠 美光(NASDAQ:MU) FY2024Q1(2023/9~11 月)召開電話會議,並表示記憶體景氣已落底,未來需求將持續上升。以下為電話會議重點及最新觀點:

富果觀點

- FY2024Q1 受惠記憶體報價上漲,虧損幅度大幅減少。並預計下季將轉虧為盈

- 隨減產奏效,DRAM、NAND Flash 報價開始上漲,判斷產業下行循環結束,2024 年將供不應求

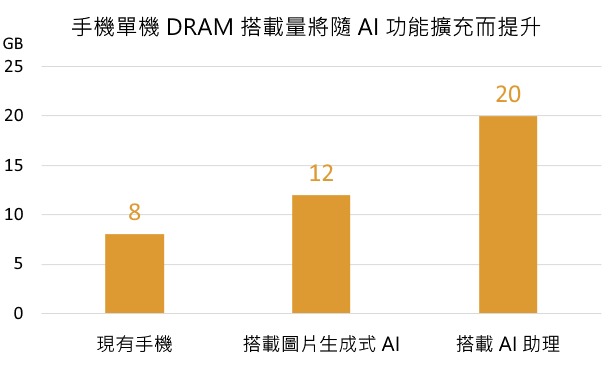

- 手機、PC 需求重回成長,未來隨加入 AI 功能,單機 DRAM 搭載量將有 50~100% 的成長

- HBM 價量提升,未來將成美光最主要成長動能

FY2024Q1 受惠記憶體報價上漲,虧損幅度大幅減少。並預計下季將轉虧為盈

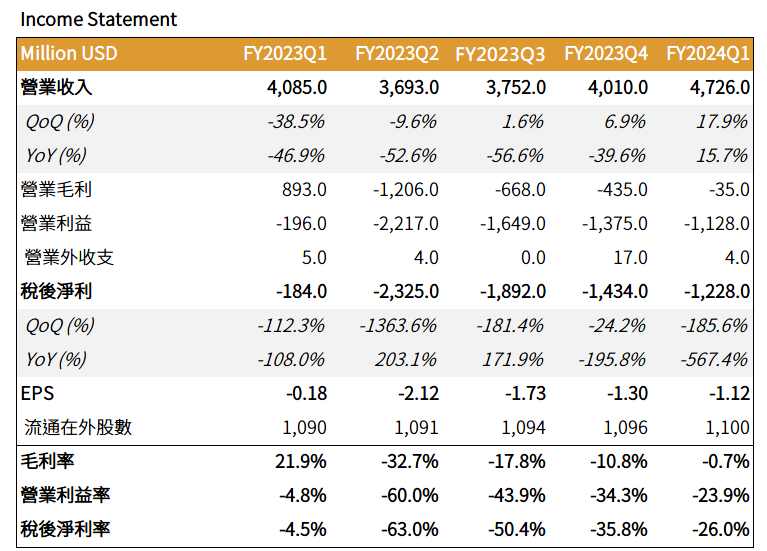

美光 FY2024Q1 營收 47.3 億美元(以下同),QoQ+17.9%、YoY+15.7%,高於市場共識 45.4 億元;毛利率 -0.7%,QoQ+10.1ppts、YoY-22.6ppts,主要受惠 DRAM 價格在本季明顯上漲;EPS -1.12 元,QoQ+0.18 元、YoY-0.94 元,整體營運優於財測,虧損幅度較上季大幅減少。

Source:美光、富果研究部

Source:美光、富果研究部

公司預估 FY2024Q2(2023/12~2024/2)營收為 51.0~55.0 億元;Non GAAP 毛利率 11.5~-14.5%;稀釋後 EPS 為 0.21~0.35 元,除了營收會較本季明顯成長,毛利率、EPS 都將轉虧為盈。

註:以下年份若未有 FY 標誌,則皆為正常時間

隨減產奏效,DRAM、NAND Flash 報價開始上漲,判斷產業下行循環結束,2024 年將供不應求

本季美光營收佔比為 DRAM 73%、NAND Flash 26%。

其中 DRAM 營收 34.3 億元,QoQ+24%,位元出貨量 QoQ+21~23%、ASP QoQ+1~3%。

NAND Flash 營收 12.3 億元, QoQ+2%,位元出貨量 QoQ-14~16%、ASP QoQ+20%。

本季在記憶體大廠們減產效益顯現下,DRAM、NAND Flash 報價皆恢復上漲。

從美光存貨角度來看,本季的存貨周轉天數為 159 天(包含 17 天的戰略庫存),較上季減少 11 天,亦已接近正常水準。

展望 2024 年,預估 DRAM 位元需求將 YoY+10%、NAND Flash YoY+20%;供給方面,公司預估資本支出落在 75~80 億美元,雖較 2023 年增加約 10%,但主要投入 HBM 擴產,傳統 DRAM、NAND Flash 的產能仍將減少,因此整體的供給將少於需求。

綜合以上,在經歷過去兩年的去庫存、以及大廠相繼減產後,DRAM、NAND Flash 的供給被有效控制,加上隨著終端消費電子包括手機、PC、以及資料中心需求回溫下,供需已漸趨平衡。根據 TrendForce 預估, 記憶體報價將在 2024Q1 持續上漲,其中 Mobile DRAM、NAND Flash 報價更將有 18~23% 的上漲。

美光也提到,目前先進的 1 Beta、232 層 NAND 技術都已量產,且 2024 年的產能已全被超額預訂,判斷 ASP 亦將持續上漲。而使用 EUV 的 1 Gamma 製程也將於 2025 年量產。

富果判斷此次記憶體的下行循環已結束,2024 年開始將重回成長。

手機、PC 需求重回成長,未來隨加入 AI 功能,單機 DRAM 搭載量將有 50~100% 的成長

終端需求部分,手機、PC 去庫存結束,需求開始回溫,且 2024 年出貨量將有 4~6% 的成長。

且預計客戶將在 2024 年導入 AI 相關功能,平均單台會增加 4~8G 的 DRAM 用量。

以手機來看,根據麥格理研究,目前平均單機 DRAM 搭載量約 8GB,但若要流暢使用圖片生成式 AI 功能,約要增加到 12GB,但若要達到 AI 助理等級,約需要增加 20 GB 以上。

以最近發售的旗艦機小米 14 來看,最高的 DRAM 搭載量從 12GB 提高到 16GB;Pro 版本入門款的最低 DRAM 搭載量也從 8GB 提高到 12GB。富果認為,未來一般手機若要結合 AI,搭載量勢必會持續提升,而手機 DRAM 佔整體 DRAM 用量約 35~40%,將拉動整體 DRAM 需求的成長。

Source:麥格里證券

Source:麥格里證券

HBM 價量提升,未來將成美光最主要成長動能

根據統計,AI 伺服器比普通伺服器多用 6-8 倍的 DRAM,3 倍的 NAND Flash。若單以 DRAM 來看,AI 伺服器主要搭載的是 HBM 及 LP DRAM。

以 NVIDIA 的 DGX GH200 為例,平台 DRAM 總容量為 144TB,其中約 122TB 為 LP DRAM(且 75% 為 LPDDR5),其餘 22TB 是 HBM。

其中 HBM 除了 ASP 約為傳統 DRAM 的 3 倍,尺寸也是同容量 DDR5 的 2 倍。因此整體附加價值將有明顯增加。從美光本次電話會議幾乎都聚焦在 HBM 的分析也可看出其重要性

根據研究機構 Mordor Intelligence 預測,全球 HBM 市場規模將從 2023 年的 20 億美元增長到 2028 年的 63.2 億美元,5 年 CAGR+26%。目前全球 HBM 市佔率爲 SK 海力士 50%、三星 40%、美光 10%。

美光目前佔比仍小,但新推出的 HBM3E 較前一代效能有明顯改善,共堆疊了 8 個 24GB 晶片,效能較現有競品提高 10%、功耗降低約 30%。目前已打到 Nvidia 新一代 Grace Hopper GH200 和 H200 的驗證晚期,預計 2024Q1 量產。

公司預估 HBM 將貢獻 2024 年約 10 億元以下營收(佔營收約 8% 以下), 2025 年則持續快速成長。並認為有機會在 2025 年將 HBM 的市佔率提高到 30%。

總結來說,記憶體去庫存已接近尾聲,未來在 AI 的帶動下,DRAM、NAND Flash 需求都是較直觀會直接受惠成長的。而 HBM 則是除了需求增加,另外會提高產業附加價值的重要成長動能。未來應關注美光是否能有效提高 HBM 的市佔率。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前有持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(CFA, 持有高業、投信投顧證照)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。