0%

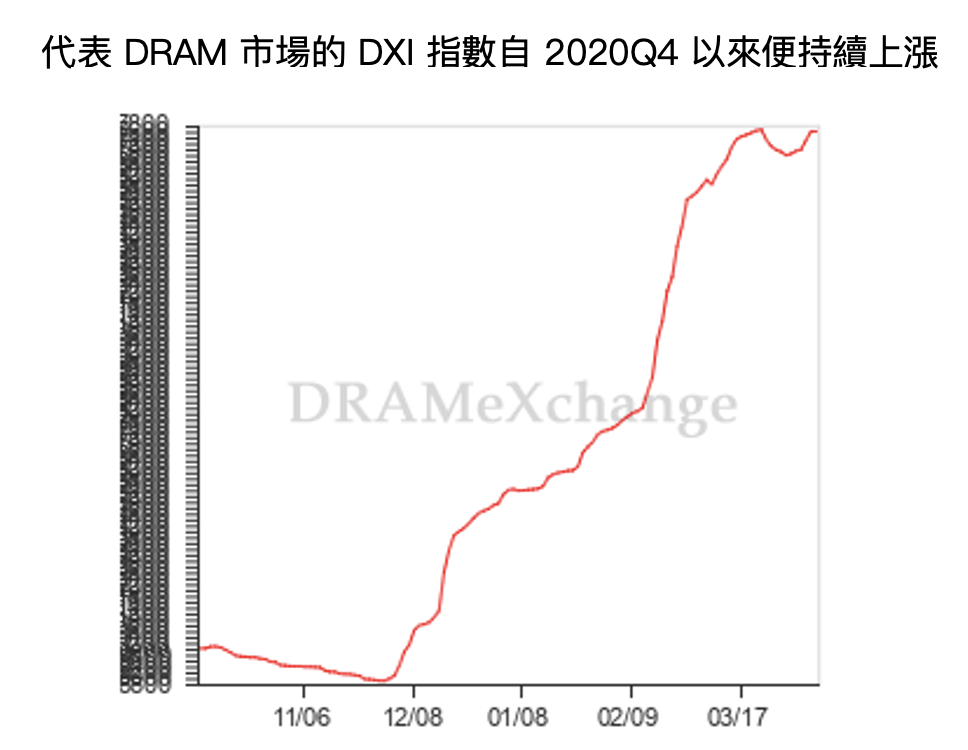

在 <從 Dram 供需情況出發,看南亞科營運展望> 報告中,我們首次將南亞科(市:2408)納入研究範圍,從供需狀況分析 DRAM 產業狀況,並認為南亞科將直接受惠於此次 DRAM 供不應求的趨勢。

研究團隊也在 2021/4/9 參加南亞科 Q1 法說會,持續更新產業及公司營運近況,看完這篇文章,你將了解以下幾件事:

- 2021 年 DRAM 漲價趨勢能否延續

- 南亞科 2021Q1 營運狀況

- 南亞科 2021 年財務預測及成長潛力

產業面

1. 預計 2021 年 DRAM 市場將供不應求,其中南亞科產品線需求面動能主要來自:

- 智慧型手機:5G 智慧型手機除了將帶動換機潮外(預計 2021 年 5G 手機出貨量將較 2020 年翻倍成長至 5 億台),平均每台手機的 DRAM 搭載量也會提高(普遍從 6-8 GB 提高到 8-12 GB,有約 50% 的用量提升,其中更有少數旗艦機或電競機如三星 S21 Ultra、華碩 ROG Phone 3、5 用到 16 GB),都將帶動手機 DRAM 用量明顯成長。

- 伺服器:Google、Amazon、阿里巴巴等雲端服務企業在 2021 年將持續加大對資料中心的資本支出, 且 Intel、AMD 也將推出新一代 Server CPU,平均單機 DRAM 搭載量也從原本 6 通道增加至 8 通道,預計將帶動 2021 年伺服器 DRAM 需求明顯成長。

- PC/NB、消費性電子:受惠於 WFH、遠距教學趨勢持續,預計 PC、NB、Chromebook 等在 2021 年需求都將續強(這部分的分析可參考我們在 <【法說重點解讀:微星】電競產業的下一步> 及 <【法說重點解讀:技嘉】顯卡缺貨,跟加密貨幣也有關?> 兩篇報告。)

消費性電子方面,研調機構 Trendforce 近期將 2021 年全球的電視預估出貨量從原本的 1.7 億台上修至 2.0 億台,顯示終端需求強勁。 此外,機上盒、5G 網通、遊戲機、顯示卡、穿戴式裝置、車用等需求也都將增加,且單機 DRAM 搭載量也將持續增加,預計 2021 年此領域的 DRAM 需求也將有強勁成長。

至於 Overbooking 的風險,南亞科董事長李培瑛認為目前客戶的庫存水位都很低,公司也會以客戶過往的訂單數量和現在交叉對比確認,目前來看終端客戶需求仍然很強,並未看到 Overbooking 的風險。

整體來看, 2021 年各領域應用對 DRAM 的需求都將明顯成長,參考美光預估,2021 年全球 DRAM 位元需求將年成長 20% 以上,而供給面的成長在供應商並無明顯擴廠計畫下,將小於需求的增速。因此與上次報告看法不變,研究團隊預計 2021 年 DRAM 將供不應求,記憶體報價也將有望逐季上漲,且若再來供應方沒有大幅擴產,則此趨勢很可能持續到 2022 年。

Source:TrendForce

Source:TrendForce

營運面

1. 南亞科主要產品為 DRAM, 2021Q1 的營收佔比約為消費性產品 60-65%、低功耗產品(Mobile DRAM) 10-15%、伺服器 10%、標準型產品 10%,由於目前每個領域的需求都很強勁,公司預計再來幾季的產品組合將不會變動太大。

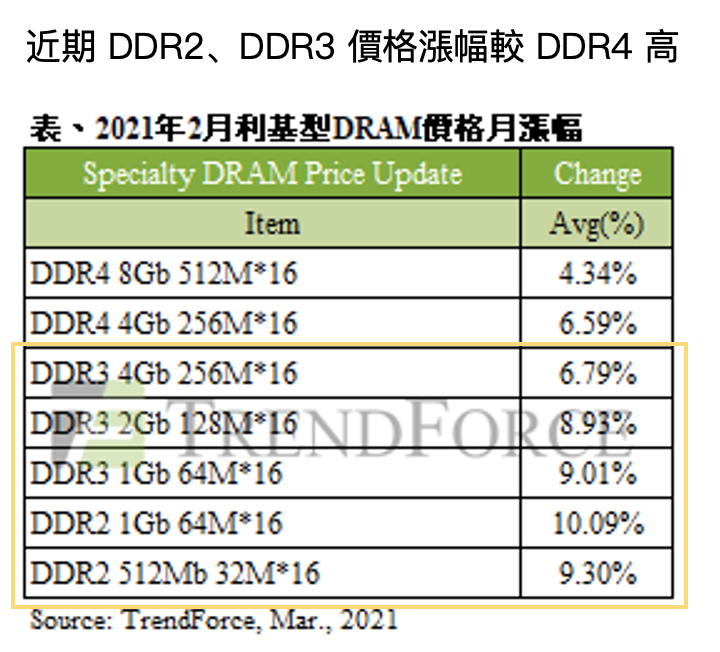

2. 南亞科的出貨模式分為現貨計價(Spot Price)及合約計價(Contract Price),大部分皆以季、月為週期報價為主,而從 2021Q1 起,DRAM 不論是現價、月報價或季報價都全線上漲,顯示下游需求的強勁。其中 DDR3 價格漲幅更明顯超過 DDR4,主要因三星、SK Hynix 等大廠將原本 DDR3 產能轉移至更缺貨的 CIS(影像感測元件),根據統計共減少了 DDR3 約 40% 的總投片量,造成近期嚴重的供不應求。

而目前看來,DDR3 以及更舊世代的供給面並無增產計畫,預期短期供不應求情況將持續,而南亞科總出貨量約有 30% 為 DDR2、DDR3 產品,預計將是較大的受惠者。

Source:TrendForce

Source:TrendForce

3. 南亞科 10nm 製程預計在 2021 下半年試產,2022 年量產,預計 2022 年將可佔總營收約 10%(以 1 Alpha 製程的 DDR4 8GB 為主),將成為公司下一個重要成長動能。

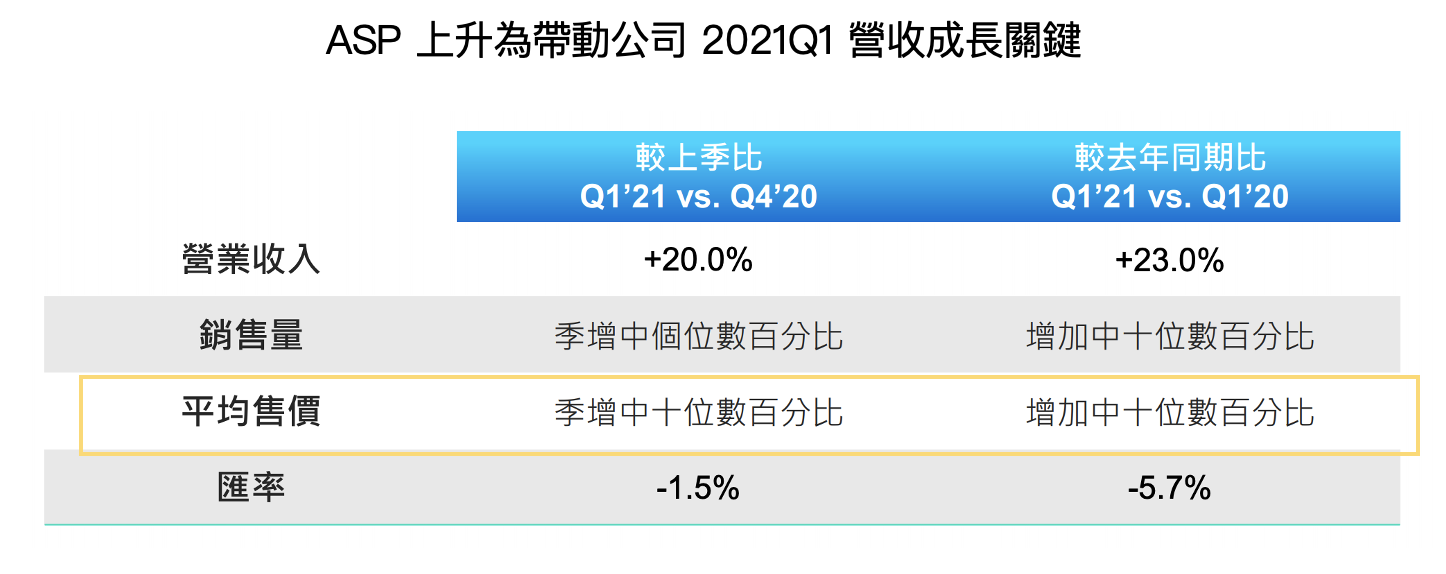

4. 南亞科目前產能已接近滿載,由於 2021 沒有擴廠計畫,預計公司的位元出貨量將較 2020 年持平或微幅上漲,因此帶動營收獲利成長的關鍵將主要來自於平均價格 (ASP) 的提升。

5. 在車用電子缺貨方面,南亞科董事長李培瑛認為,車用電子的 DRAM 用量僅佔整體的 5%,因此即使未來車用電子因長短料問題無法出貨,也不會對 DRAM 市場造成太大的影響。

財務面

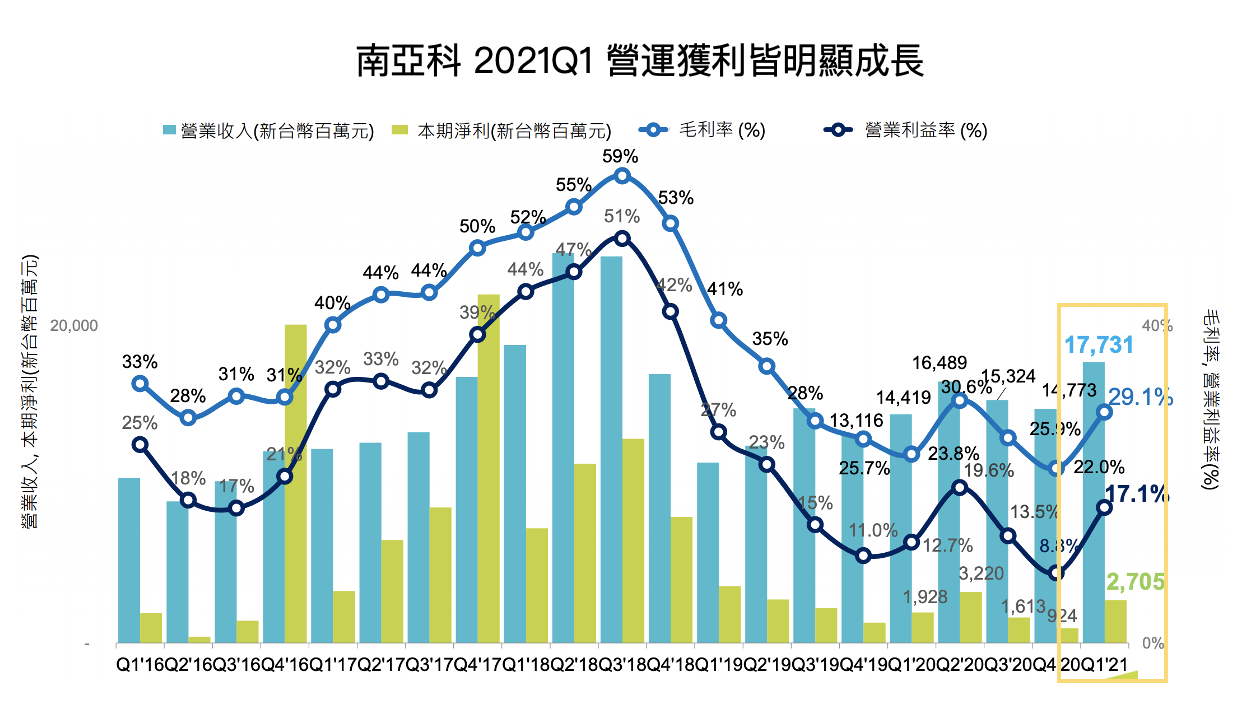

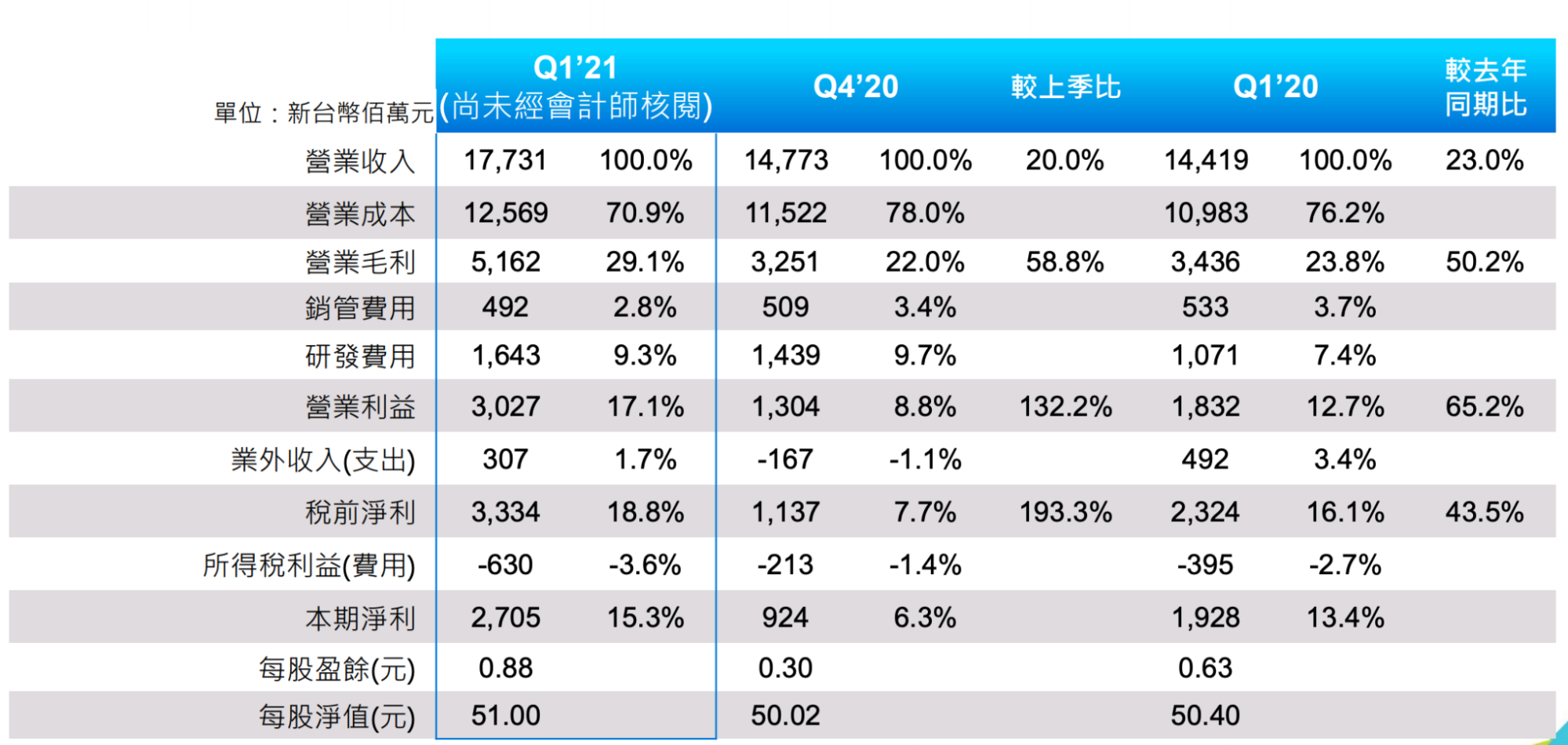

1. 南亞科 2021Q1 營收為 177.3 億元新台幣(以下同),QoQ+20.0%、YoY+23.0%,營收上升主要因 ASP 及出貨量雙雙成長。

Source:南亞科

Source:南亞科

2021Q1 毛利率為 29.1%,QoQ+7.1 ppts、YoY+ 5.3 ppts,主要受惠於 ASP 上升,淨利率則為 15.3%,QoQ+9.0 ppts、YoY+1.9 ppts,主要受惠於認列匯兌利益 0.4 億元(相較 2020Q4 認列匯兌虧損 4.0 億元);EPS 則為 0.88 元,QoQ+293.3%、YoY+139.7%,整體營運及獲利皆高於市場預期。

Source:南亞科

Source:南亞科

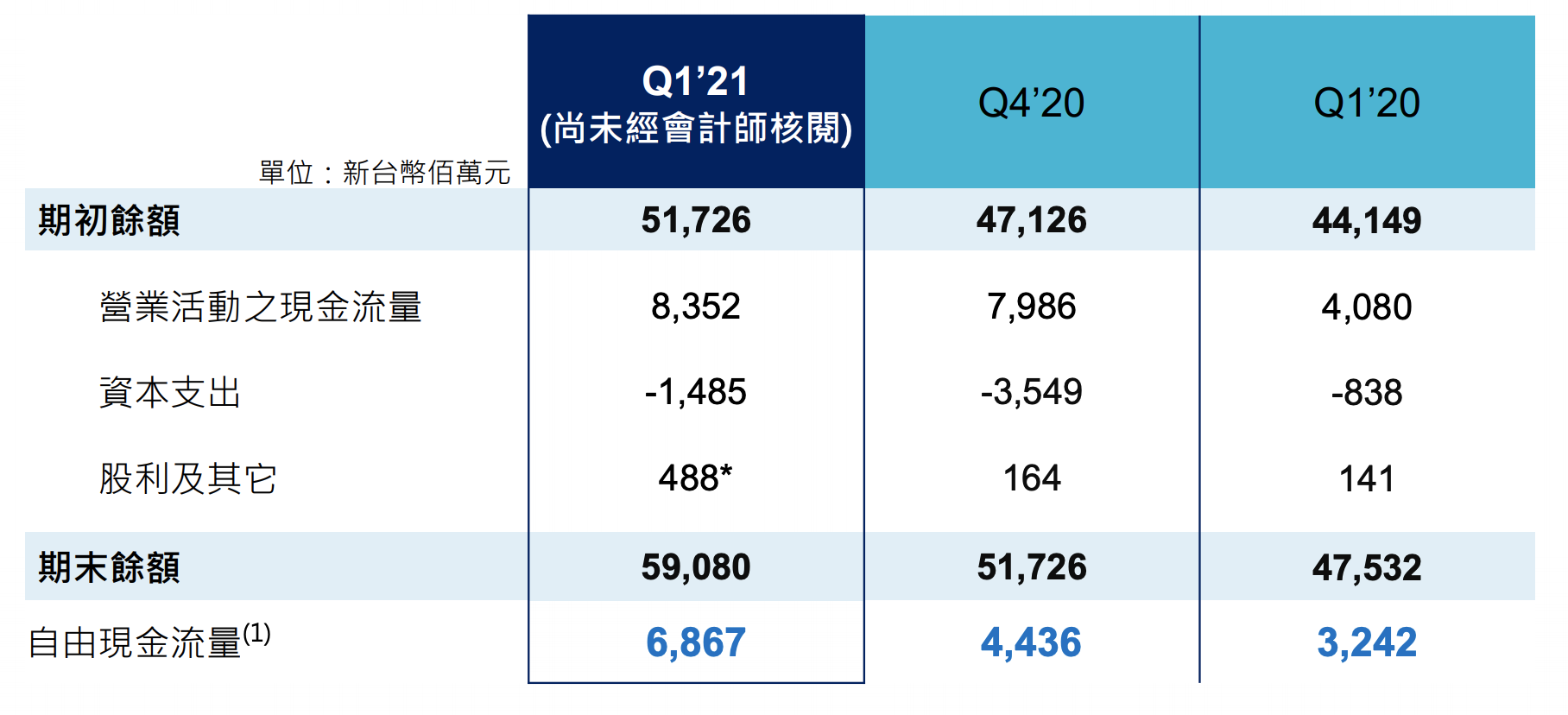

2. 2021 年資本支出將從原本 150 億元提升至 156 億元,其中約 60-70% 用在 10nm 製程設備、30-40% 用在辦公大樓等基礎設施。而截至 2021Q1 公司已花費之資本支出為 15 億元,僅佔計畫金額的 9.6%,研究團隊預計南亞科 2021 年將不會有明顯新產能開出,新產能開出最快也要等到 2022 年。

3. 預計配發 1.3 元之現金股利,股利配發率約為 52.2%,符合我們預期。以目前 100 元股價計算之殖利率僅為 1.3%,然考量公司需保留現金再投資,研究團隊認為此股利政策尚屬合理。

結論及成長潛力

與我們在 <從 Dram 供需情況出發,看南亞科營運展望> 報告中看法相同,推估南亞科 2021 年雖然出貨量將持平,但 ASP 有望增加 20% 以上,因此預估 2021 年營收 YoY 有望 達 20-25% 以上;毛利率方面,隨著 ASP 上升,預估有望回到 32-34% 的水準,以此預估南亞科 2021 年 EPS 約達 5.2 元以上,2022 年則有望達 7 元,則 2022 年之 Forward P/E 約為 14 倍,若參考 2016 年 DRAM 大週期時南亞科最高 P/E 約達 22 倍,研究團隊認為目前股價位階尚屬合理。

附錄-南亞科財務資料

Source:南亞科

Source:南亞科

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前有持有本文提到之股票的多方部位,且預計會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。