0%

蘋果在 2021/4 月春季發佈會中首度發表搭載 Mini LED 背光顯示器的 iPad Pro,而剛在南港展覽館結束不久的全球顯示器展覽也在展區中展示多種採用 Mini LED 的電視、電腦、顯示器等應用,都意味著 Mini LED 將正式商用化,並帶動顯示器背光技術的典範轉移。而繼 <Mini LED ,顯示器背光技術新循環> 、<白話文詳解 Mini LED:從「富采控股」切入剖析產業現況> 兩篇報告後,本篇報告將介紹 Mini LED 供應鏈中的 SMT(表面打件)公司 台表科 (市:6278),並從產業、營運及財務面深入分析台表科是否能受惠此趨勢,以及其投資價值。看完這篇報告,你將了解以下幾件事:

- 什麼是 SMT?位在產業鏈哪一段?

- 台表科公司簡介及股權架構

- 2021 年面板及記憶體產業展望

- Mini LED 未來產業想像,台表科是否能從中獲利?

- 台表科 2021、2022 年財務預估及投資價值

SMT 打件位於產業鏈中游,台表科市占率

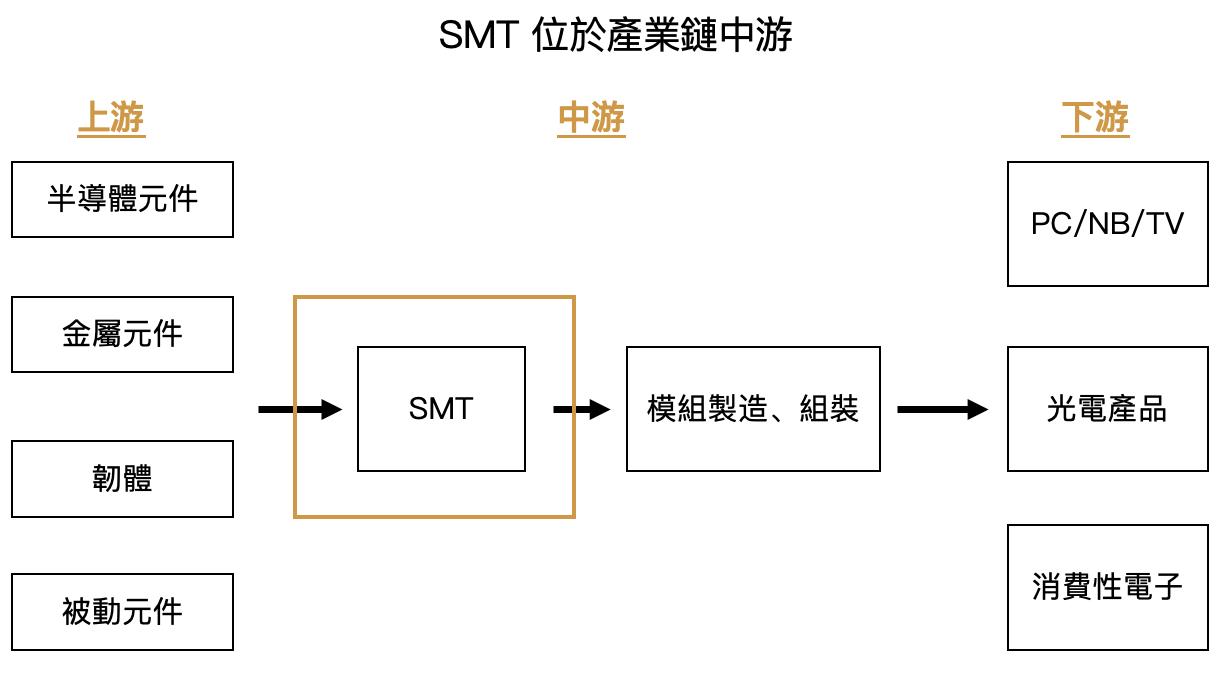

在 <用白話文看懂 IC 產業!加碼5G時代的潛力 IC 封測名單> 報告中提到,IC 晶片被製造出來後,還需將其安裝到 PCB 板,並給組裝廠組裝後才是我們最後看到的電子產品。

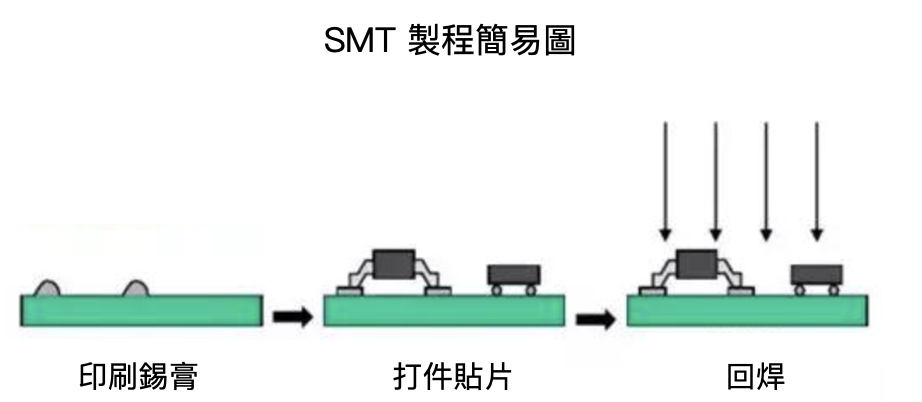

而 SMT (Surface-mount technology,表面黏著技術)就扮演著產業鏈中游安裝元件至 PCB 板的角色,其原理為將上游的 IC、被動元件、濾波器各式電子零件用打件的方式焊接到 PCB 板上,再交給下游的模組廠組裝。SMT 主要製程步驟為:

a). 印刷錫膏:在 PCB 板上需打件的位置印上錫膏

b). 打件貼片:將電子元件用打件機打至 PCB 板的相對應位置

c). 回焊:將貼片後的 PCB 板通過回流爐加熱將錫膏融化,使電子元件與 PCB 板黏死

Source:自行整理、SMT 製程網

Source:自行整理、SMT 製程網

相比傳統通孔技術,SMT 因用錫膏焊接的方式, 不需為元件的針腳預留貫穿孔,因此可以減少電子元件的體積,使產品更輕薄,且也適合大量生產,自 1980 年代開始便被廣泛使用,成為目前最主流的焊接技術。

隨電子產品的輕薄趨勢及功能複雜化,電子元件除了變小變多外,彼此在 PCB 板上的間距也越來越小、複雜度亦大幅提高,因此對 SMT 的定位、速度以及錫膏塗抹精準度的要求都越來越高,在成本效益考量下,越來越多 EMS 或 OEM 廠都逐漸將 SMT 外包,因此如台表科這種專業 SMT 廠也順勢而生。

而 SMT 的進入門檻雖然不高(設備不貴),但由於 SMT 的關鍵在品質控管、良率、以及與客戶合作關係的緊密度,因此各家廠商通常都會事先和客戶溝通好,在設備上也都會自行改良,擁有自己的 Know-How 以客製化產品,因此往往有口碑的廠商就能持續掌握市場。

再來我們將聚焦分析全台最大的 SMT 廠台表科,從基本面角度出發分析其投資價值。

Source:台表科年報

Source:台表科年報

公司簡介

台表科成立於 1990 年,為一 SMT 供應商 ,產品包括電視、電腦、筆電液晶控制板、LED 背光條、家電產品及消費性電子等,公司 2020Q1-Q3 的營收佔比為液晶控制板(Panel Driver Board)44%、LED 背光條(Back Light Driver)22%、觸控控制 IC 11%、DRAM 模組 10%、其他業務 13% 。其中面板業務(控制板、LED 背光條)就佔公司營收約 70%,並以電視為主要應用,而公司也在 2019 年切入 Mini LED SMT 業務,並於 2021Q1 開始量產。

公司總部位於桃園,於台灣、中國、印度皆有廠房,營收則有約 80% 集中在中國,客戶則包含華星光電、京東方、惠科、彩虹光電、SDC、友達(市:2409)、群創(市:3481)等面板大廠,以及記憶體大廠美光(Micron)。

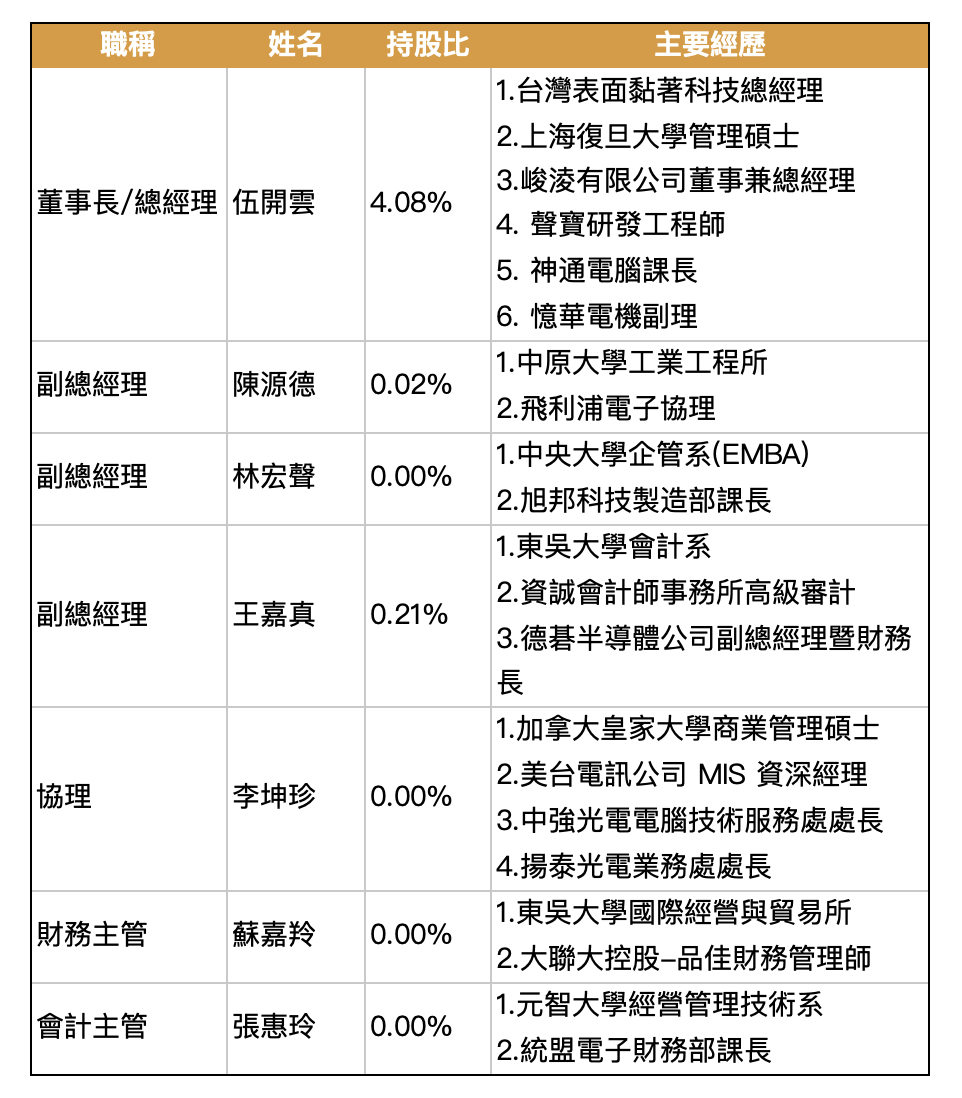

經營團隊皆有相關產業經驗,且大股東皆為法人機構,股權集中穩定

台表科總經理伍開雲本身為電機背景,且擁有多家電子公司任職經驗,他以庫存控管出色著稱,在其領導下,台表科過去幾年幾乎都可在毛利率僅約 12% 的薄利情況維持獲利成長,並持續拓展版圖,成功進軍中國、印度等新市場。

Source:台表科

Source:台表科

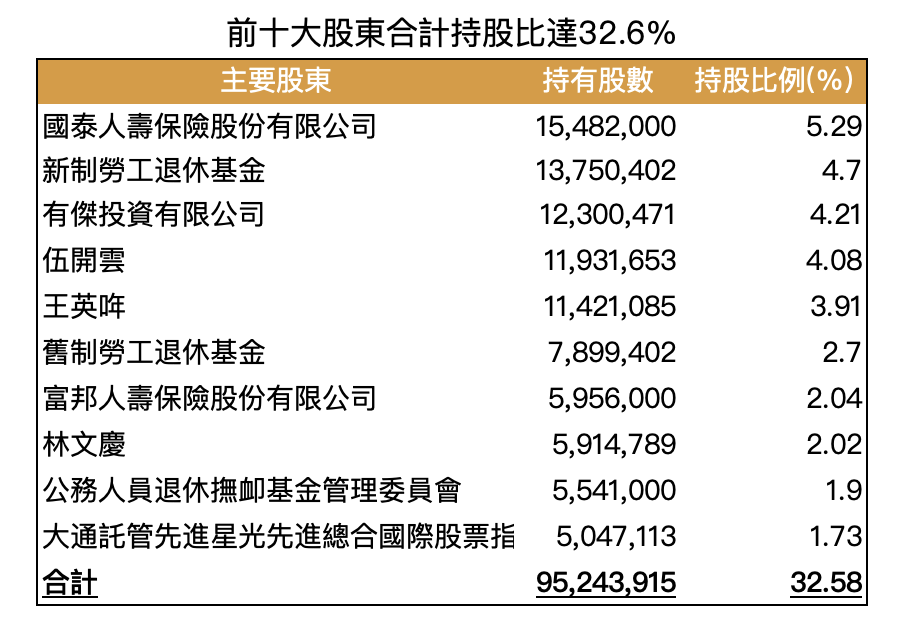

而台表科前十大股東合計持股占比約 32.6%,且大多皆為政府、法人機構以及公司經營層,其中總經理伍開雲先生便持有 4.6% 之股權,而千張以上股東持股佔比更達約 60%,整體股權集中穩定。

Source:台表科

Source:台表科

確認公司的

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面