0%

記憶體在經歷了 2020Q3 以來的去庫存後,目前整體產業供需已趨健康。隨著 5G、Server、遊戲機等新應用對記憶體的需求增加(其中以 DRAM 為主),目前相關公司如美光、三星、SK 海力士都釋出對 2021 年 DRAM 的樂觀展望。而我們在 <另一波記憶體產業的成長週期?4 關鍵分析> 報告中也認為 DRAM 市場將進入另一波成長週期,以下就再從供需角度分析 DRAM 市場未來的走勢,並同時分析全球第四大的 DRAM 製造商,南亞科(市:2408)是否還具有投資價值,看完這篇文章,你將會了解以下幾件事:

- DRAM 超級週期來了?從供需角度分析 DRAM 未來走勢

- 5G 手機、PC、Server、遊戲機等如何驅動 DRAM 需求增加?

- 從三星、SK 海力士、美光三大廠策略分析 2021 年 DRAM 供給狀況

- 南亞科 2020 年營運概況

- 從財務分析南亞科 2021 年獲利及投資價值

DRAM 超級週期來了?從供需角度分析 DRAM 未來走勢

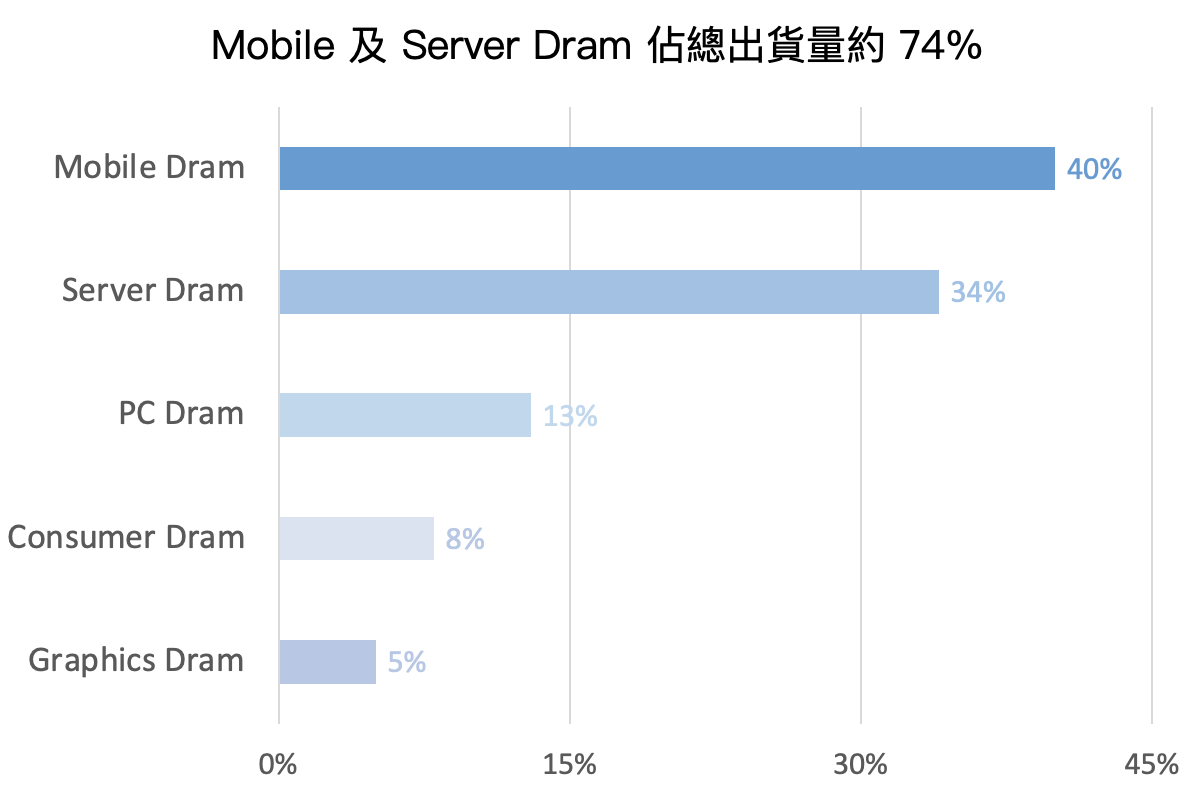

DRAM 終端應用佔全球總出貨 Bit(位元)的比例分別是 Mobile DRAM 40%、Server DRAM 34%、PC DRAM 13%、Consumer DRAM 8% 以及 Graphics DRAM 5% ,然 2020 年因疫情影響,除了 PC DRAM 受惠於宅經濟、 WFH 趨勢而明顯成長外,其餘應用的 DRAM 大都持平或衰退,也造成 DRAM 價格在 2020Q2 後就持續下跌。

Source:Trendforce

Source:Trendforce

不過近期在疫情將被快速控制而帶動整體 DRAM 需求回溫的預期下, DXI(DRAM Exchange Index,目前最普遍用來衡量 DRAM 市場好壞的指標) 從 2020/12 月以來已上漲超過 25%,而展望 2021 年,DRAM 的上漲趨勢是否有望持續,以下就從供需角度簡單分析:

需求面

- Mobile DRAM:

根據研調機構 TrendForce 預估,隨著 5G 帶來的換機潮,全球 5G 智慧型手機出貨量將從 2020 年的 2.4 億台倍增至 2021 年的 5 億台。

此外,手機的 DRAM 用量也將明顯提升,例如目前三星的 S20、小米 11、華為 Mate40 等 5G 旗艦機都已搭載 8-12 GB 的 DRAM,較以往 6-8 GB 有約 50% 的用量提升。而 Apple 的 iPhone 雖然 DRAM 用量一直都較安卓機型少,但目前最新的頂規旗艦機 iPhone12 Pro 也已用到 6GB DRAM,比上一代 iPhone11 Pro 的 4GB 高出 50%。

預計 2021 年在 5G 換機潮及 DRAM 用量雙升的帶動下, Mobile DRAM 將扮演 DRAM 市場最主要的成長動能。

- Server DRAM:

全球基礎建設、資料中心的需求持續上升,再加上 Intel 的 Whitley、Eagle Stream 及 AMD 的 Milan 等新一代 Server CPU 都將於 2021 年量產,將有望帶動新一波換機潮,根據 Digitimes 研究,2021 年伺服器出貨量將有望 YoY+5.6%。

而新一代 CPU 除了將從原本搭載的 6 通道增加到 8 通道,增加 Bit 用量外,也開始採用 DDR5,以上都將帶動 2021 年 Server DRAM 的需求成長,以及新產品所帶來的毛利紅利。

- PC DRAM:

根據研調機構 IDC 統計,PC 市場在 2020 年受惠於疫情帶起的 WFH、宅經濟浪潮,全球出貨量達 0.92 億台,YoY+13.1%。

而展望 2021 年,雖然疫苗已出現,然考慮量產、普及的速度,預計疫情最快也要 2021H2 後才能被有效控制。因此在 2021H1 前以 NB、Chromebooks 為主的需求都將持續受惠於 WFH、遠距教學、視訊而成長,而 2021H2 則要看疫情好轉狀況,以及新 DDR5 在 PC 市場的滲透率成長情況,據以推估 2022 年供需情況。

- Graphics DRAM:

預計 2021 年 AMD 的 Radeon RX6000 系列顯卡 、Nvidia 的 Ampere RTX30 系列等新顯示卡以及 PS5、Xbox Series X 等新遊戲機都將帶動 GPU 出貨成長。此外,新一代 GPU 除了採用最新的 GDDR6 外,DRAM 用量也有明顯增加,例如 PS5 等遊戲機的 DRAM 用量就增加到 16 GB,較 PS4 的 8GB 倍增,同樣的狀況也發生在高端顯卡市場。

因此在新品出貨量成長以及 DRAM 用量增加的帶動下,預計 2021 年 Graphics DRAM 也將有強勁的成長。

- Consumer DRAM:

在 5G、自駕車等新趨勢的帶動下,4K、8K 高畫質電視盒,以及網通基地台(Small Cell)、車用電子等新應用都將使用到 DRAM,且有許多全新的需求出現,因此預計 Consumer DRAM 在未來幾年的需求也將持續成長 。

供給面

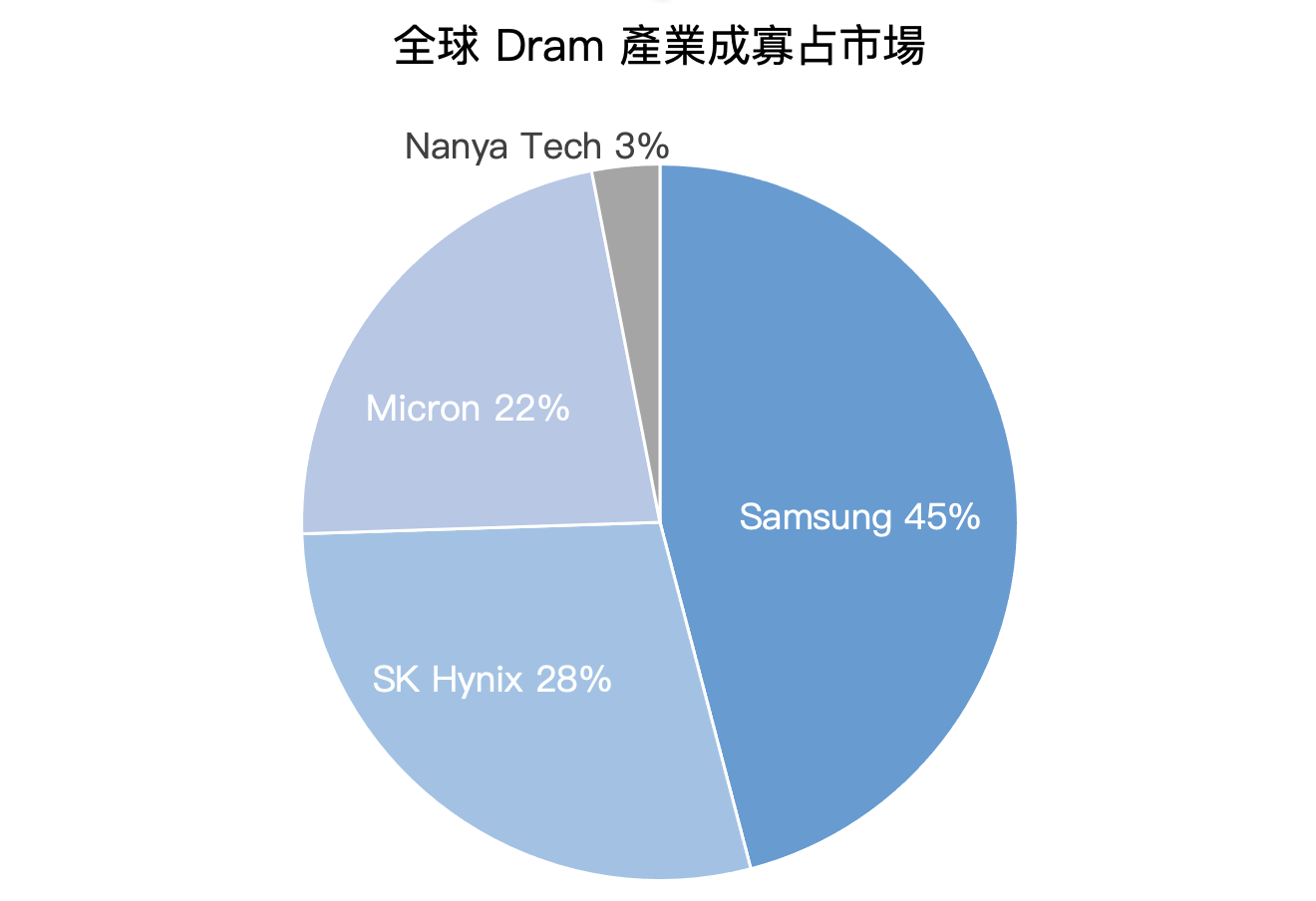

DRAM 產業為一典型寡占市場,前三大廠韓國的三星電子、SK 海力士以及美國的美光合計市占率就超過 95%,台灣的南亞科則僅有約 3%。因此供給面主要就是被三大廠壟斷,我們只要觀察他們的 Capex(資本支出)就可得知 DRAM 的供給狀況。

Source:Micron

Source:Micron

觀察目前三大廠的 Capex 策略,三星在 2020/12 月宣布將把 2021 年 Dram 的 Capex 從原本的 4 萬片/月調低至 3 萬片/月,將產能挪用到目前也很缺貨的 CMOS(影像感測器)。而 SK 海力士在收購了 Intel NAND Flash 業務後,目前對 DRAM 擴廠也較保守。

最後,美光則是預計先以提高製程的方式(1α)代替擴廠, 根據美光官方表示, 1α 製程的每片晶圓的晶片產出量(Die per Wafer)將較 1z 製程高出約 40%。然而, 1α 製程最快也要 2021H2 年才能量產,此外,美光台灣的廠房於 2020/12 月先後遭受跳電及地震,將影響全球 DRAM 在 2021Q1 約 8.8% 的產能。因此美光在 2021 年也不會有明顯的新產能開出。(註:記憶體製程依照先進順序演進分為 1x、1y、1z、1α。目前三星、美光等大廠都已開始進入 1α 階段)

綜合來看,目前三大廠對 DRAM 的 Capex 計畫都較為保守,這也代表 DRAM 在 2021 年的供給面將較為緊縮。

結論:DRAM 超級週期開始,2021 年將供不應求,並可望持續到 2023 年

綜合以上分析, DRAM 在 5G 智慧型手機、Server、PC、遊戲機、顯示卡、車用、基地台、4K/8K 等各領域的需求都將在 2021 年有明顯的增加,且並不是事件驅動(Event Driven),而是扎實的基本面改善帶動的健康成長趨勢。

根據美光預估,2021 年全球 DRAM 的 Bit 需求量將年增 17-19%,而長遠來看(未來 3 年 CAGR)也將有 14-16% 的增長。

供給面在三大廠有意限縮供應的情況,預估 2021年全球 DRAM Bit 供給量僅會年增約 15% 甚至更低。另以目前 DRAM 低庫存水位以及價格位階來看,可確定 DRAM 的超級週期將很可能從 2021 年開始,並且持續到 2023 年甚至更久。

而台灣廠商中最直接的受惠者就是全球第四大的 DRAM 製造商南亞科(市:2408),因此我們參加了南亞科於 2021/1/8 舉辦的 Q4 法說會,整理並分析南亞科 2021 年的投資價值。

公司簡介

南亞科成立於 1995 年,為全球第四大的 DRAM 製造商(然而市占率僅約 3%),目前於新北泰山有一座 12 吋晶圓廠。公司的產品以利基型 DRAM 為主,終端產品佔比約為 Consumer DRAM 佔 60-65%、Mobile DRAM 佔 10-15%、標準型 DRAM 20-30%、Server DRAM 6-7%。營銷地區則為中國 40-50%、亞太地區 40-50%、歐美、日本 0-20%。股權方面,有約 29% 的股份集中在台塑集團旗下的南亞塑膠(市:1303)。

南亞科預計 2021 年營運將呈價揚量平,10nm 將於 2022 年量產

DRAM 合約價將在 2021Q1 止跌回穩,且目前客戶普遍預期 DRAM 將持續上漲,因此希望將原本的每月議價改為每季議價。此外,客戶在經歷 2020H2 的去庫存後,目前庫存水位普遍都在低位, 預計未來拉貨力道將隨需求增加而持續增強。整體來看,2021 年 DRAM 不論是現貨價或合約價都有望逐季上升。

而目前南亞科總產能約為 6.8 萬片/月,其中約 60% 的產品以 20nm 為主,其餘 40% 則為 30/40nm,然而技術都是由美光授權為主,所以過往都須支付美光昂貴的授權費。

因此南亞科在 2020 年初宣布將自主研發 10nm 製程(相當於 1x、1y 製程)。目前公司預計 10nm 將在 2021 年底試產,2022 年量產,因此預計 2021 年在沒有明顯新產能增加下,公司整體 DRAM Bit 出貨量將與 2020 年持平,然而 ASP 將有望明顯提升。

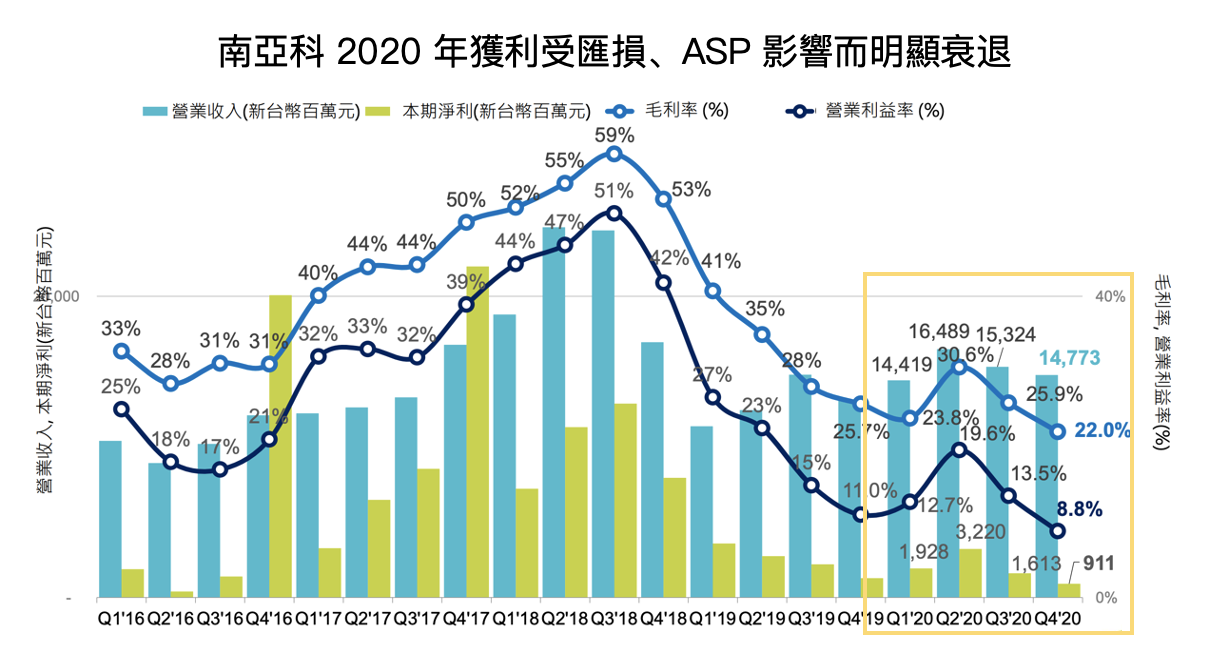

南亞科 2020 年受匯損及 ASP 下跌影響獲利

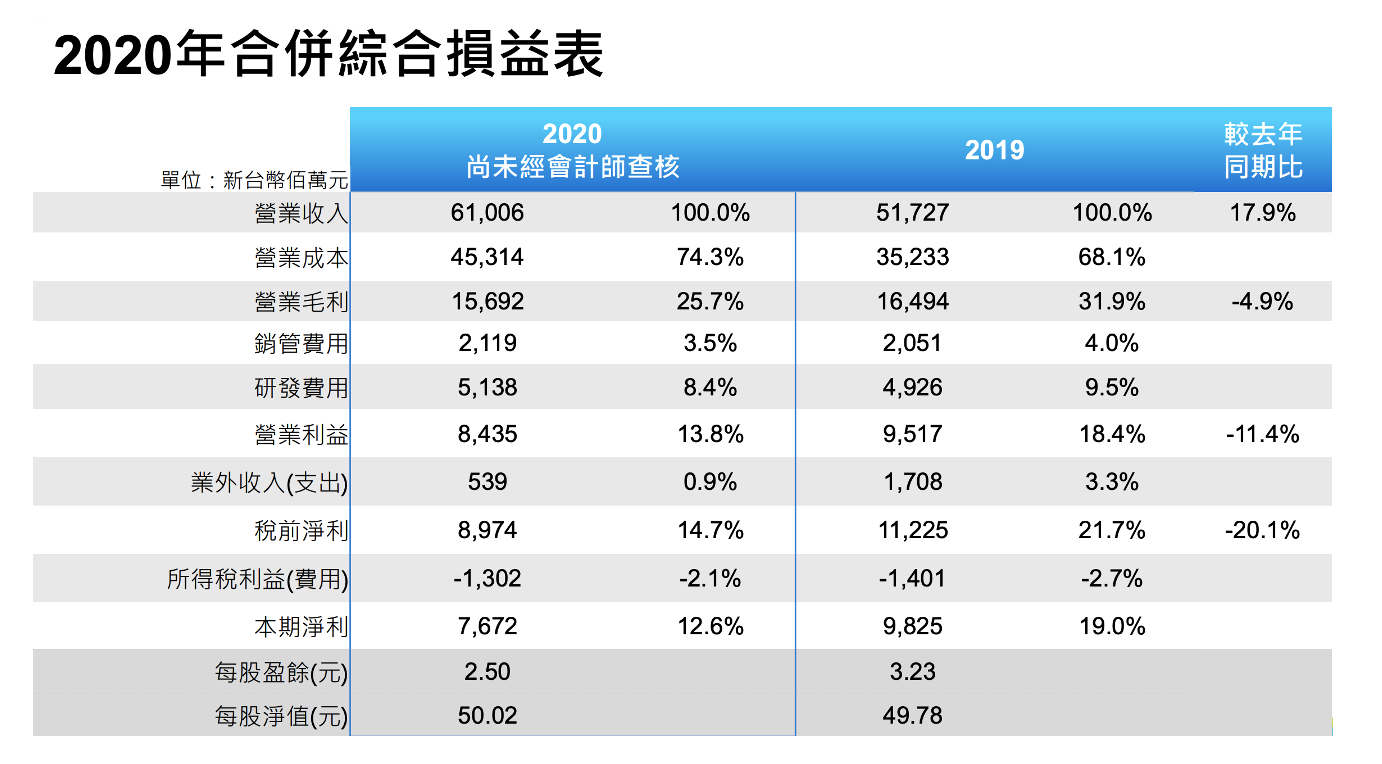

南亞科 2020Q4 營收為 147.7 億元,YoY+12.6%,QoQ-3.6%。2020 全年營收為 610.1 億元,YoY+17.9%。 2020 年營收主要受到匯損影響 4.4%(DRAM 交易皆以美金計價,因此新台幣升值將造成南亞科明顯的匯損。)、ASP 也 YoY- 7-9%,然而由於出貨量 YoY+ 34-36%,因此全年營收仍保持正成長 。

而毛利率方面,2020Q4 毛利率為 22.0%,YoY-3.7 ppts,QoQ-3.9 ppts,2020 全年毛利率為 25.7%,YoY-6.2 ppts。毛利率下降主要因 ASP 衰退以及匯損影響所致。

獲利方面,2020Q4 EPS 為 0.3 元,YoY-28.6%,QoQ-43.4%,2020 全年稅後淨利率為 12.6%,YoY-6.4 ppts, EPS 則為 2.5 元,YoY-22.6%。

EPS 衰退主因為匯損影響,2020 年匯損共影響南亞科約 21.5 億元,若扣除匯損影響,則南亞科 2020 年 EPS 約為 3.23 元,將與 2019 年持平。

Source:南亞科

Source:南亞科

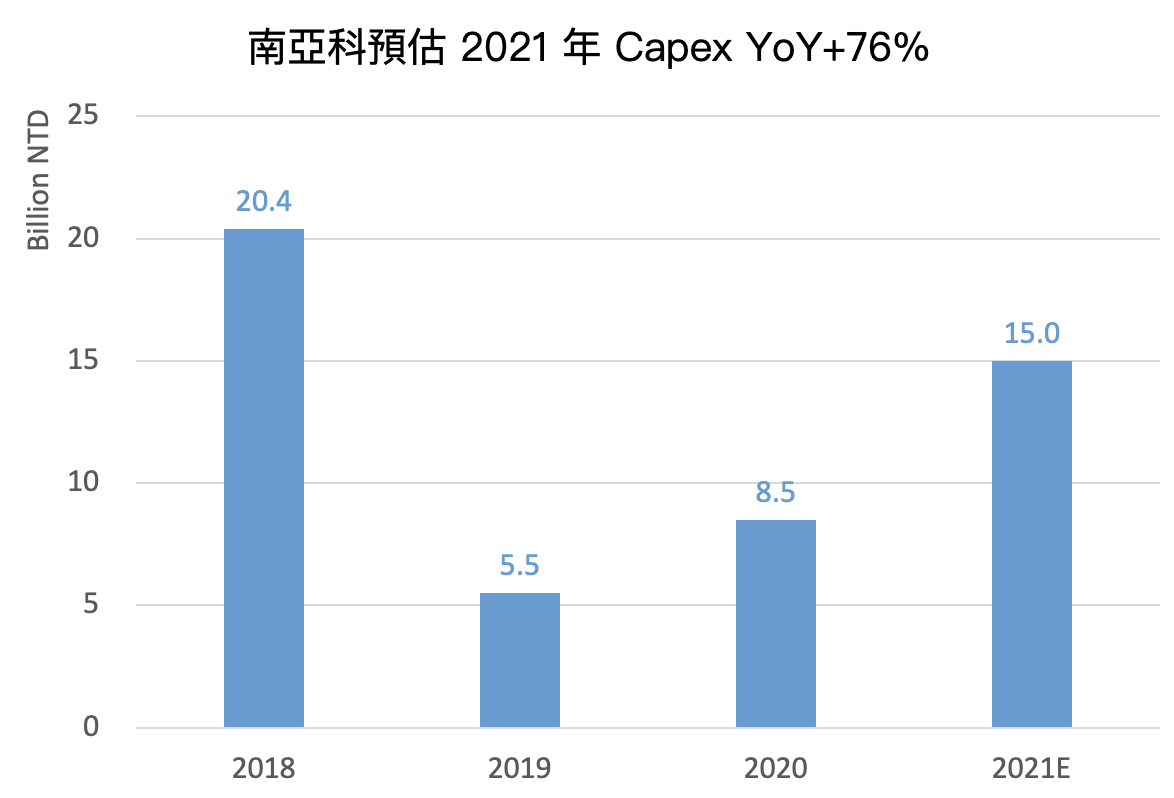

2021 年 Capex 將增加至 150 億元,然成效於 2022 年才有望展現

南亞科 2021 年的資本支出預計將從 2020 年的 85 億元大幅增加約 76% 到 150 億元,其中預計 60-70% 用於 10nm 製程的設備支出, 剩餘 30-40% 則用於辦公大樓、停車場等基礎設備。然而預計 2021 年將不會有明顯的新產能投入,最快也要等 2022 年 10nm 量產後。

Source:南亞科

Source:南亞科

帳上現金充足,然現金股利殖利率較低

南亞科目前帳上現金約為 516 億元,佔總資產約 28-30%,然而考量到公司 2020 年 EPS 僅有 2.5 元,以及過去兩年現金股利配發率約在 45-55% 的水準看,以目前約 90 元股價計算之 2020 年現金股利殖利率約為 1.25-1.53%,並不具太大的吸引力。

財務預測及估值

估計南亞科 2021 年雖然出貨量將持平,但 ASP 有望增加 20% 以上,因此預估 2021 年營收有望 YoY+20% 以上,約為 730 億元,而匯損問題,在南亞科採取避險措施後,預計影響將較 2020 年減緩。

毛利率方面,隨著 ASP 上升,預估有望回到 32-34% 以上的水準,稅後淨利有望達 20%,以此預估南亞科 2021 年 EPS 約可達 4.9 元以上。

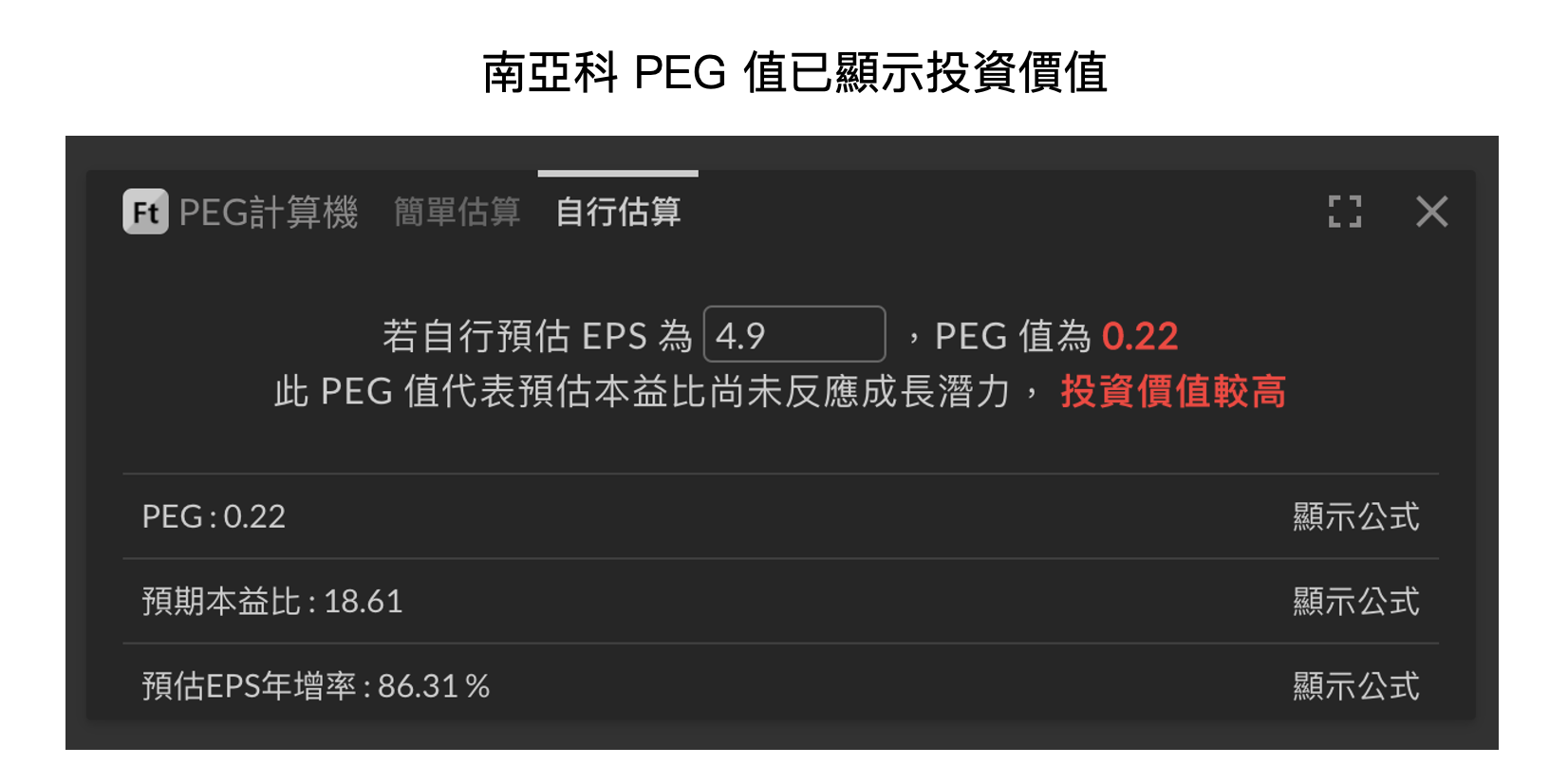

以目前約 90 元股價計算之 Forward P/E 約為 18 倍,參考 2016Q4 到 2017 Q1 DRAM 大週期剛開始時南亞科平均 P/E 約在 22 倍,以及目前 PEG 僅約 0.22 來看,目前股價位階尚屬合理。(PEG:本益成長比,用 EPS 來衡量本益比是否合理的一個指標,讀者可在富果的 PEG 計算機卡片中自行輸入預估 EPS,以算出最新的 PEG)。

Source:富果

Source:富果

結論

根據以上分析,在 5G、Server、遊戲機、PC、車用等需求端的增加,以及供給端並未明顯新增產能,DRAM 市場將在 2021 年供不應求,且趨勢將很有可能延續到 2023 年。包括三星、SK 海力士、美光、南亞科甚至是下游的 DRAM 模組廠都將是直接受惠的廠商。

而台灣最直接的受惠者南亞科雖然在 2020 年受到匯損衝擊使獲利不如預期,然而展望 2021 年,目前 PEG 約為 0.22,尚屬合理價位。而投資人若想尋找安全邊際更大的標的,或許也可以直接研究三星、 SK 海力士、美光,或是尚未起漲的中下游模組廠。

附錄-南亞科財務資料

Source:南亞科

Source:南亞科

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前有持有本文提到之股票的多方部位,且預計會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。