0%

疫情爆發至今,全球施打兩劑疫苗的覆蓋率已接近 60%,多數國家經濟已回復正常,並逐漸習慣與疫情共存,戶外旅遊、航空等疫情受害產業也出現復甦。其中,我們常見的露營睡墊、醫療床、飛機逃生梯、救生衣、救生筏等的布料及產品很多都出自台灣的 TPU (一種兼具性能及環保的材質,本文將深入介紹)大廠八貫(市:1342)之手。而八貫也搭著此次解封浪潮,營運有望明顯成長。看完這篇報告,你將會了解以下幾件事:

1. 八貫公司沿革及股權結構

2. 八貫商業模式拆解:布料及成品製造

3. 三大業務:戶外、醫療、航空救生展望分析

4. 八貫 2022 年成長動能、財務預估及投資價值

公司簡介

八貫成立於 1982 年,於 2020/11 月以 55 元新台幣掛牌上市。公司原為紡織貿易商,後於 2008 年轉為 TPU 產品製造商,且同時擁有布料、薄膜製造與成品組件製造能力(占比約布料 70%、成品 30%),位居 TPU 產業供應鏈中、下游。

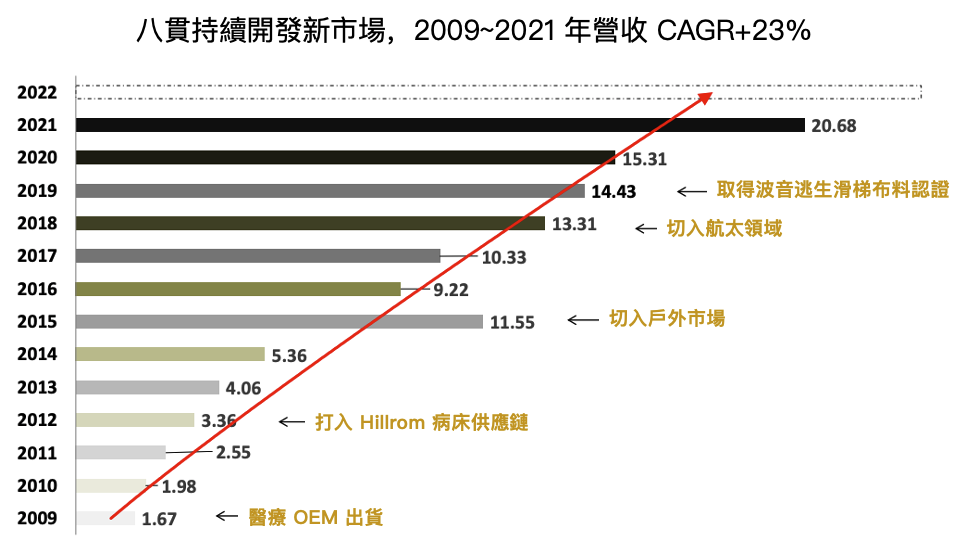

公司自轉型以來持續開發新市場,先後打入醫療、戶外及航太市場,使其在過去十餘年來營收都持續成長。

公司 2021 年營運佔比為戶外用品 60%、醫療 22%、航太航海救生 11%、工業應用 7%,營銷地區則為美洲 40%、亞洲 33%、台灣 6%、其他 21%。以下將從股權開始,再到產業、營運、財務,一步步拆解分析這家台灣的隱形 TPU 冠軍。

Source:八貫、富果研究部

Source:八貫、富果研究部

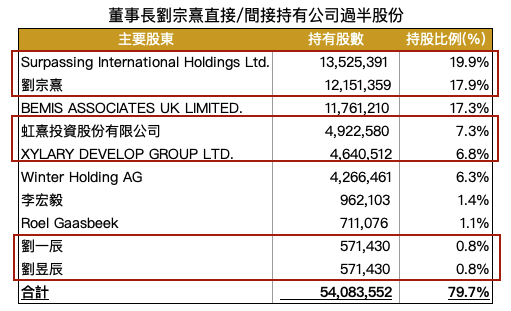

經營團隊優良有誠信,且股權過半在董事長手中,相對集中穩定

董事長兼總經理劉宗熹透過個人、關係人(Surpassing、虹熹、Xylary、兩位兒子)共持有公司約 54% 股份,劉先生雖為二代接班,但觀察其過往豐富的學經歷(美國康乃爾大學電機碩士,成功大學機械學系、工管系),及上任十餘年的優異經營績效都證明其為優秀的管理者,另加上研究團隊親自拜訪交流的感受,因此對於此股權集中的狀況採正向態度。

而第三大股東 Bemis(百美貼) 則是一美國薄膜、黏膠公司,與八貫為業務合作關係。

Source:八貫、富果研究部

Source:八貫、富果研究部

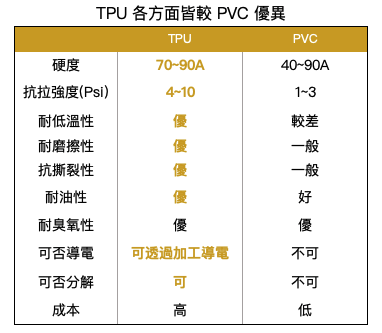

TPU 因性能及環保優勢,將逐漸取代 PVC 成為市場主流

TPU(Thermoplastic Polyurethane),中文為「熱塑性聚氨酯」,讀者可以簡單想成是塑料原料的一種類別。由於其分子之組成特性,TPU 具有優異抗拉伸、耐磨耗、耐低溫、抗水解、良好熱塑性,且有無毒、可導電、可分解的特性。

而 TPU 薄膜(TPU 薄膜是將 TPU 粒子透過壓延、吹膜等製程所得)可分為聚酯、聚醚兩大類,聚酯類產品有較好的耐熱及蝕性,被廣泛用來取代 PVC(最常見的塑料之一)產品。聚醚類則有較佳耐低溫、防水性,因此廣泛用在與雨水接觸的產品。

TPU 目前成本仍為 PVC 的 1~2 倍,但下表所示,TPU 在各方面性能都優於 PVC,非常適合用在有特殊需求的機能性布料上,加上 TPU 可分解、無毒的特性,在全球環保意識抬頭下,TPU 未來將逐漸取代 PVC,例如中國十二五計畫中也將 TPU 列為重點發展項目之一。

據市場調研公司 MarketsandMarkets 研究,TPU 市場將從 2019 年 25 億美元成長至 2024 年 35 億,5 年 CAGR+7.1%。其中成長動能來自醫療及自動化產業。

Source:八貫、富果研究部

Source:八貫、富果研究部

八貫為全球少數同時具有布料製作、成品加工之一條龍廠商

TPU 的製程可分為上游的 TPU 粒子製造,中游的 TPU 薄膜、機能性布料製造(以下稱二次加工)以及下游的成品製造(以下稱三次加工),而八

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面