2020 年新冠肺炎蔓延,全球經濟都遭到重創。其中又以餐飲、航空等民生需求及旅行業受害最嚴重。不過隨台灣疫情逐漸趨緩,相關內需公司不論是營運或股價都有回穩的跡象。今天我們將介紹台灣最大的韓式料理品牌〈涓豆腐〉背後的母公司:豆府(櫃:2752)分析。看完這篇文章,你將會了解豆府的以下幾件事:

- 餐飲業模式:店中店 VS. 街邊店 VS. 外送平台

- 豆府集團簡介及股權模式

- 韓式料理在台灣發展潛力

- 豆府競爭優勢:品牌名聲、先進者優勢、食材成本、多角化、低基期

- 如何用財報分析評估豆府投資價值

餐飲業營運模式:店中店 VS. 街邊店 VS. 外送平台

在進入豆府個股分析前,讓我們先了解一下餐飲業的營運模式。

一般餐廳主要分幾種型態:店中店、街邊店及最近興起的外送服務。

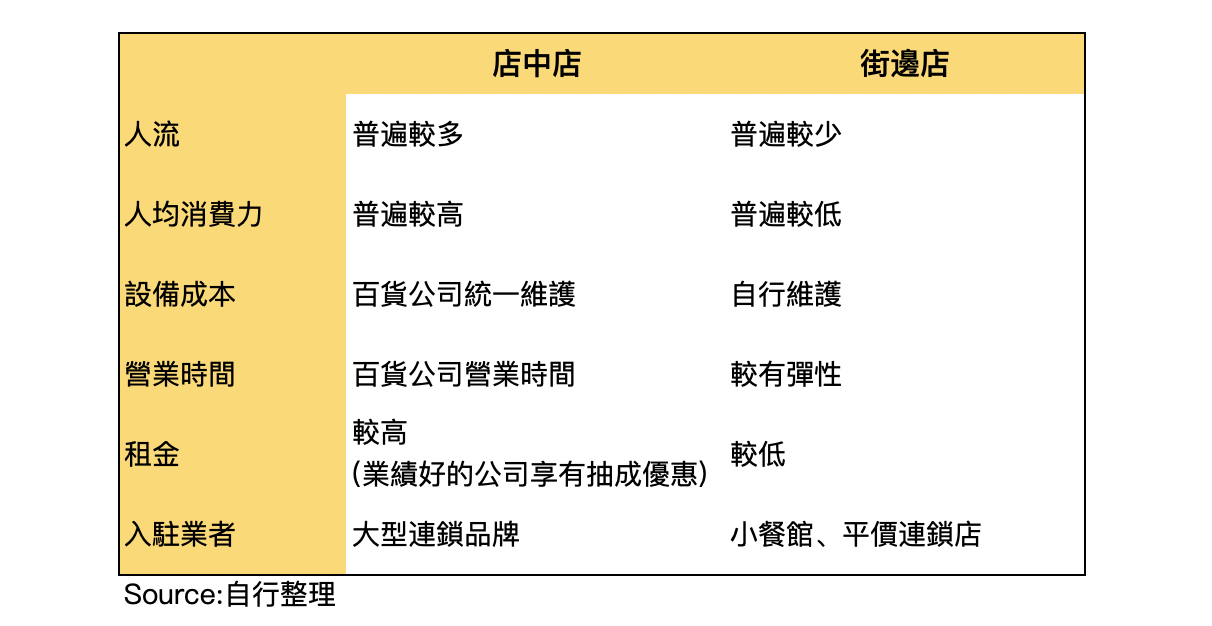

店中店

顧名思義,就是將門店開在百貨公司、購物商場中。這種營業模式的好處在購物商場本身就容易聚集人流。除此之外,還能享有百貨業者統一提供的設備、維護、以及活動行銷(例如週年慶),不過相對來說租金及抽成也比較高,但穩定性也高,比起一般房東可能隨心情漲房租,百貨公司具系統性的計價方式可以減輕餐廳對租金的不確定性。

不過通常業績越好的餐廳在和百貨業者談租金抽成時也會越有優惠(因可互相導客流量),因此採用此模式的通常是具品牌規模、客單價高的大型連鎖餐廳。(例如豆府、瓦城(櫃:2729)、王品(市:2727))

街邊店

相較店中店,街邊店的不可抗力因素較高(例如人流不穩定、設備需自行管理),且設點位置通常被限制在低樓層,但好處就是租金低、彈性高(例如營業時間可自行控制)。

不過台灣目前交通較方便、人流較多的位置大多已飽和(例如西門、東區),因此有些精華地段的租金甚至比店中店高。這也使剩餘的設點位置沒那麼有吸引力,設點的通常都是小型特色餐館或較平價的連鎖品牌,且街邊店有很大一部份是為了服務週邊社區需求而設立。

外送平台

近幾年在台灣的餐飲外送越來越興盛,也造就了 Food Panda、Uber Eats 等外送業務快速崛起,而各大餐飲業者一直也都有在積極佈局外送、冷凍食品相關業務。

而這次的疫情則是更加速了人們偏好外送、自己下廚的飲食習慣轉型。

可預期的是,餐飲業的下個主戰場將從原本的實體聚餐延伸到外送、冷凍食品、醬料包等業務上。因此各大業者無不加速相關業務的拓展。

以目前來看,王品集團拓展外送業務最為積極,目前外送佔營收比已達 15%。再來則是瓦城、漢來美食(櫃:1268),都開始與外送平台,甚至網路訂購平台合作。而豆府則剛起步,開始佈局冷凍食品、外帶便當,營收占比還很低。

我們認為外送平台業務的戰場才剛開始,即使現在才起步拓展仍然有足夠的機會和成長潛力。

了解餐飲業的營運模式後,再來就讓我們用基本面、產業面以及財報面,三個維度來深入研究豆府這間公司,剖析他的投資價值吧!

豆府集團簡介

閱讀進度