CONCLUSION:

2019 年矽晶圓出貨量將較去年微幅上升,價格受中美貿易戰影響恐持續承壓。長期來看受惠於 5G 、IoT 、HPC 等新應用高速成長,矽晶圓需求將持續上升,預期未來價量將穩定成長。

SUMMARY:

- 2018下半年受貿易戰影響,電子產品需求轉保守,拖累矽晶圓價格。

- 矽晶圓供應呈寡佔市場,前三大供貨商合計市佔率達 76%。

- 中國半導體廠發展迅速,上游矽晶圓供應商長期將受惠。

- 貿易戰衝突再次升溫,半導體復甦信心動搖,矽晶圓現價恐持續承壓。

- 智能手機、記憶體等產品需求減弱,使 12 吋矽晶圓報價鬆動。

- 受惠車用、IoT 等應用高速成長,各晶圓代工廠積極擴充 8 吋晶圓產能,晶圓供應商如 Shin-Etsu、 Sumco、環球晶等等將成為最大受益者。

…

2018下半年受貿易戰影響,電子產品需求轉保守,拖累矽晶圓價格

2018 下半年以來因貿易戰衝突升溫、智能手機、筆電等消費電子品需求下滑影響,使整個半導體產業趨於保守。根據 SEMI 統計,2019 年3月北美半導體設備製造出貨量是18.3 億美元,QoQ -1.9%,YoY -24.6%。而過於保守的進貨態度也導致中上游廠商的存貨過多造成價格大跌,例如去年 DRAM、 NAND FLASH 等記憶體的價格崩跌。

終端需求萎靡加上客戶保守的進貨策略,也導致在 2018 年供不應求甚至要簽長約才能購得的矽晶圓在 2019 年以來報價下跌,其中台勝科即於 2019 年 Q1 調降部分 12 吋晶圓約 6~10% 的報價,而全球第四大晶圓供應商 Siltronic 亦降低其 2019 年的財測,顯示了目前市場對於 2019 年矽晶圓產業的保守看待。

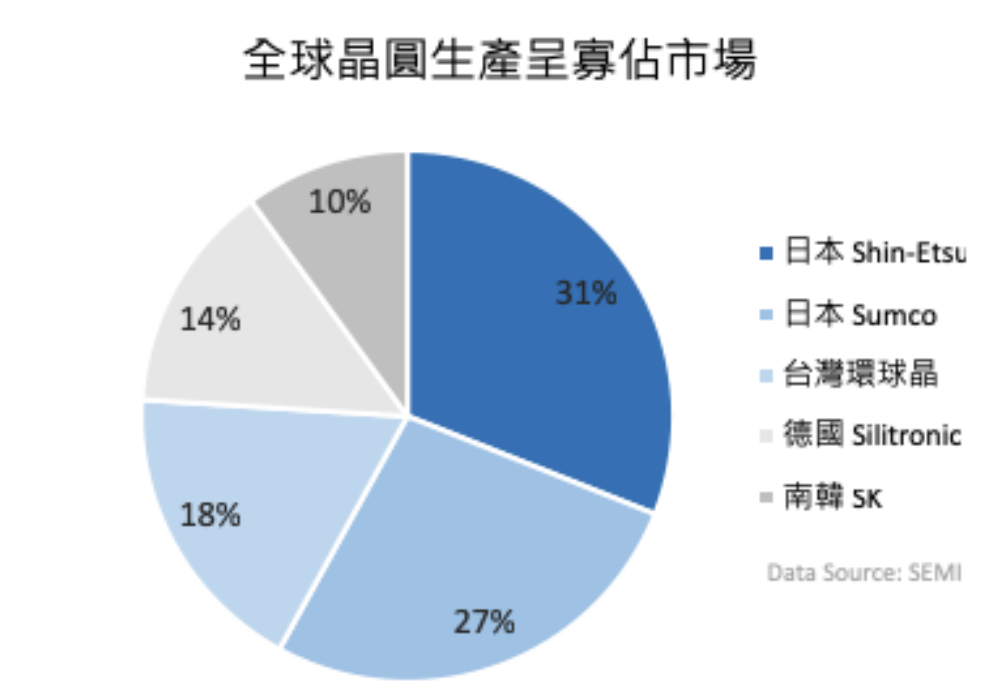

矽晶圓供應呈寡佔市場,前三大供貨商合計市佔率達 76%

由於矽晶圓的製程複雜、且為半導體產品的必備零件,所以要是晶圓有瑕疵將會導致整個終端產品無法使用。加上更換供應商的移轉風險過高,晶圓代工廠通常會和上游晶圓供應商維持良好合作關係,合作黏著度高、也不易轉移。

基於高技術門檻以及客戶高黏著度等因素,矽晶圓產業長期為寡佔市場,截至 2018 年底前三大晶圓供貨商日本 Shin-Etsu、日本 Sumco 及台灣環球晶圓合計全球市佔率即達 76%。而我們預期未來隨著晶圓代工持續朝小奈米的高端製程發展,因移轉風險更大,對合作供貨商的黏著度將更緊密,所以未來晶圓供應市場、將較目前更加寡佔集中。

中國半導體廠發展迅速,上游矽晶圓供應商長期將受惠

根據 SEMI 預估,2020 年底中國 8 吋晶圓供應產能將達到每月 130 萬片規 模,12 吋晶圓也可達每月 75 萬片。另由於國家政策扶持,中國目前有大約25 座新晶圓廠尚在興建規劃中,其中有 17 座是 12 吋晶圓廠,主要應用在晶圓代工、DRAM、3D NAND 等類別。而其晶圓設備投資額預計將於 2020 年達到 200 億美元以上,成為全球最大晶圓設備投資國。

然由於中國目前尚未有成熟的晶圓自製能力,因此仍須仰賴進口裸晶來加工。且加上晶圓代工仍屬發展階段,良率普遍並不高,因此將對裸晶有更大的需求。鑑於矽晶圓為寡佔市場,我們認為 Shin-Etsu、Sumco、環球晶等世界級的晶圓供應大廠將為中國半導體產業迅速發展下的最大受益者。

智能手機、記憶體等產品需求減弱,使 12 吋矽晶圓報價鬆動

12 吋晶圓由於製程技術較複雜,且投資成本約為 8 吋晶圓的三倍,故技術進入門檻較高。其主要投產在邏輯 IC、記憶體 IC、微元件 IC 等需要較高運算能力的晶片,終端應用如 GPU、 CPU、DRAM、NAND FLASH、MCU 等。

由於 12 吋晶圓 ASP 及毛利都遠高於 8 吋晶圓,再加上代工廠為了保持技術競爭優勢,過去幾年大都聚焦在發展 12 吋製程並積極擴廠。截至 2018 年底全球 12 吋晶圓廠共有 112 間,月產能約 600 萬片。過多的產能加上智能手機及記憶體等電子消費產品需求下滑,使 12 吋晶圓報價近期開始下跌。我們認為今年 12 吋晶圓報價將持續疲軟,若下半年終端產品需求回溫、加上中美貿易戰達成協議,才有可能止跌。

8吋晶圓需求受惠車用、IoT 等新應用大增,各晶圓代工廠積極擴充 8 吋晶圓產能,晶圓供應廠如 Shin-Etsu、 Sumco、環球晶將為最大受益者

8 吋晶圓大多用來生產類比 IC,此類晶片較不像邏輯 IC 等需要高功耗及高效能,然卻是電子產品的必備元件。其主要應用在如電源管理晶片、LCD 驅動晶片、指紋辨識晶片、MOSFET、感測器等處。然過去因終端應用成長不如 12 吋晶圓,且 ASP 及毛利又遠低於 12 吋晶圓,導致市場都未著重於發展甚至停產8 吋晶圓製程。

然而近期隨 IoT 興起,舉凡手機、家電、汽車為了連網都需要安裝感測器,使此類以 8 吋製程為主的晶片需求大幅上升,但供給面又有限,欲擴廠增產只能尋找二手設備或將 12 吋晶圓廠改裝,故供貨難以在短期大幅增加。上述原因導致 8 吋晶圓嚴重供不應求,價格也持續上漲,各大晶圓代工廠也開始積極擴展其 8 吋晶圓產能。

根據 SEMI 2019 年 2 月的報告預估,2019 – 22 年全球 8 吋晶圓月產能將從 2018 年底的 580 萬片增加至 650 萬片,約成長 12%。其中 MEMS 和感測器元件相關晶圓廠產能可增加 25%,功率元件和晶圓代工產能則提高 23% 和 18%。此外台積電、聯電、世界先進、中芯等各大廠皆開始擴增 8 吋晶圓產能,反應了下游需求端的強勁。而此次擴產除了晶圓代工廠本身受益外,我們認為上游如 Shin-Etsu、Sumco、環球晶等晶圓供應商仍將會是此次代工廠積極擴廠下的最大受益者。

中美貿易戰衝突再次升溫,半導體復甦信心動搖,矽晶圓現價恐持續承壓

2019 年初以來隨中美貿易戰衝突逐漸減緩,市場普遍預期雙方將可能於近期達成協議,也使許多半導體廠對下半年景氣樂觀看待。不過,日前美國總統川普又宣布將從中國進口的 2,000 億美元商品關稅從 10% 提高至 25%,而中國隨即宣布對從美國進口的約 600 億美元的商品徵收最高 25% 的關稅,使衝突再次升溫。根據統計,2018 年中國對美國進口總額約為 1,550 億美元,而對美國的貿易順差總額則達到 3,233 億美元,YoY+17%。此情況雖代表美國越來越仰賴從中國進口商品,但也代表了川普尚有約 3,250 億美元的籌碼可向中國加稅,而中國則僅剩幾百億美元可加稅。由於中國較難以再用調升關稅反制美國,而美國若再對中國剩餘品項加稅,也將大幅提高其國內成本,且貿易戰主要目的為遏止中國技術的發展,故我們認為近期貿易戰將會呈僵持狀態,雙方再進一步實際調升關稅的可能性並不大。

根據中國海關總署的統計數據顯示,2019 Q1中國對美國出口總額為 6,224 億人民幣,YoY – 3.7%,自美國進口總額為1,934 億人民幣,YoY -28.3%。顯示了貿易戰造成雙方實質的負面影響。

另觀察此次 2,000 億美元以及尚未加稅的 3,250 億美元商品中主要皆以電子產品為主。故此次加稅嚴重打擊半導體產業復甦的信心。目前半導體廠商的庫存仍持續上升,雖然環球晶預估客戶庫存將於 Q2 達到高峰,並於下半年去庫存完畢回歸歷史水準,然我們認為若中美雙方無法達成有效協議,將會使下半年電子產業景氣回溫出現極大疑慮,廠商去庫存勢必更加困難,對上游矽晶圓購料將更為保守,恐使矽晶圓報價進一步承壓。

2019 年矽晶圓出貨量將較去年微幅上升,價格受中美貿易戰影響恐持續承壓。然長期來看受惠於 5G 、IoT 、HPC 等新應用高速成長,矽晶圓需求將持續上升,預期未來價量可穩定成長

隨著各大晶圓代工廠如台積電、聯電甚至記憶體大廠旺宏都對 2019 下半年景氣樂觀看待,且終端應用 5G、HPC、IoT 等的需求依然強勁,我們認為目前整個半導體產業的基本面仍然維持穩健成長。

出貨量部分,即使第二季會面臨廠商去庫存而減少對矽晶圓需求,然隨下半年旺季來臨及各種新應用仍維持高成長,我們認為 2019 年整體矽晶圓出貨量仍然會較 2018 年小幅成長。

價格部分,我們認為將取決於貿易戰的後續發展,若雙方能達成協議,預期報價將可於 Q2 止穩並於 2019 年下半年回升。然若衝突加劇則可能導致其現價持續下跌,一些未受長約保護的晶圓供應商將直接受影響,而有長約護體的廠商如環球晶雖受影響較小,然也可能面臨客戶重新議價、延遲取貨甚至違約之風險。

總結來說,今年矽晶圓走勢將取決於中美貿易戰的發展、客戶去庫存的情況及其進貨意願,以我們分析結果看來認為目前整體產業並不樂觀,矽晶圓全年恐呈現量升價跌的結果。但長期來說,隨 5G 、IoT 、HPC 等新應用需求持續成長、晶圓代工廠持續增加新產能及中國不斷擴廠,矽晶圓需求勢必會持續上升,預期未來價量將可穩定成長。

閱讀進度