<雲端服務商機!白話文解構「伺服器產業」>中分析了伺服器產業的未來成長性,而機殼在伺服器整體出貨量成長下也將受惠。本篇報告將分析全球前三大的伺服器機殼供應商之一的勤誠(市:8210)。看完這篇報告,你將了解以下幾件事情:

- 勤誠公司簡介及股權架構

- 伺服器機殼產業分析

- 勤誠業務現況及未來展望

勤誠公司簡介

勤誠成立於 1983 年 12 月,並於 2011 年掛牌上市。公司目前 99% 營收業務以伺服器、儲存設備機殼為主,為全球前三大伺服器機殼供應商。

2021 年營收地區占比為中國 41%、美國 38% 、其他地區(含臺灣) 21%。公司近年來致力透過伺服器系統整合商(SI,System Integration)開發白牌伺服器市場,中美數間主要 CSP(雲端服務供應商) 皆為其終端客戶,白牌營收占比已超過 70%。

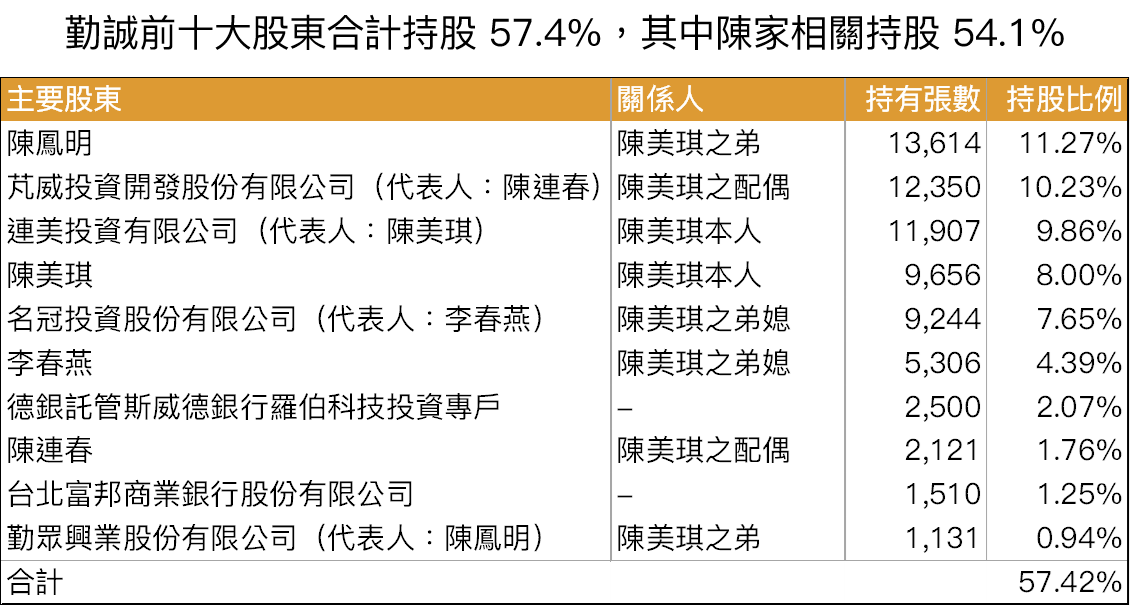

勤誠為家族企業,股權結構集中穩定

勤誠由現任董事長陳美琪與丈夫陳連春、弟弟陳鳳明共同創辦,總經理則為原全球行銷業務處副理陳亞男,其餘經營團隊也多具電子製造業經歷。

股權部分,創辦人陳家直間接持有股權達 54.1%,且過去並無大幅減持狀況,整體股權集中穩定。

Source:勤誠、富果研究部

勤誠伺服器產品為市場主流規格,出貨量及市占率逐年提升

閱讀進度