台灣 MCU 大廠新唐(市:4919)在 2022/2/11 舉辦 Q4 法說會,除了營運表現亮眼,與 NTCJ (日本新唐,前身為 Panasonic 半導體部門)的合併綜效也越來越明顯。公司在法說會中更新了各項業務的發展狀況及 2022 年營運展望,看完這篇文章,你將了解以下幾件事情:

- 新唐 2021Q4 營運概況

- 公司四大事業部門的營運更新

- 新唐 2022 年成長動能及未來展望

營運面

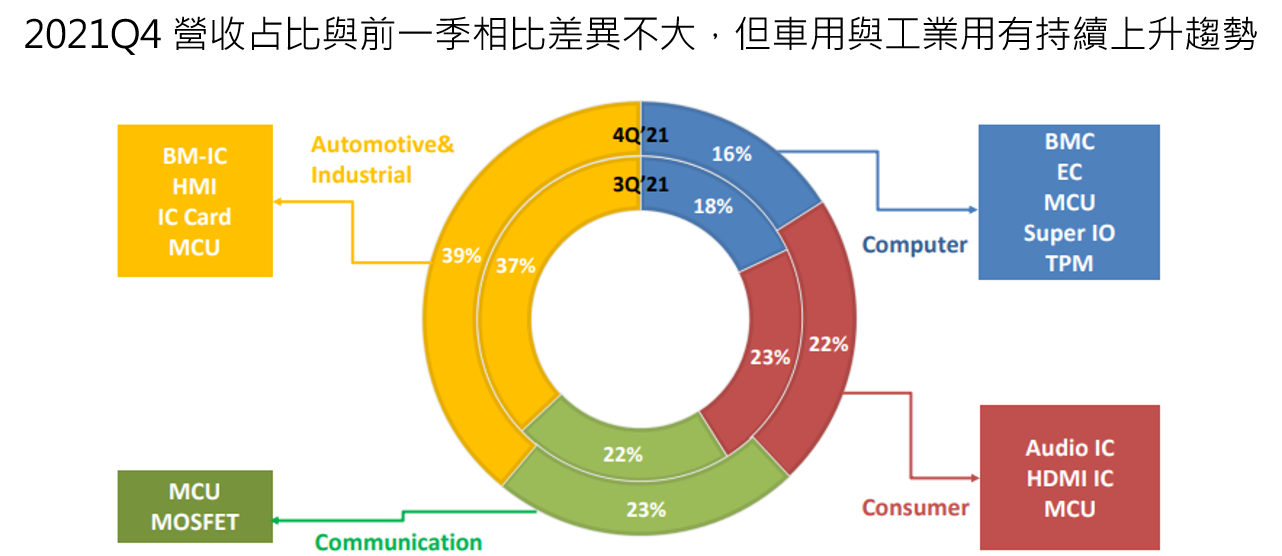

1. 新唐 2021Q4 營收占比為 Automotive & Industrial(車用與工業用)39%、Communication(通訊)23%、Consumer(消費性)22%、Computer(電腦)16%。整體與 2021Q3 差異不大,但車用與工業用部門持續緩步上升。研究團隊認為未來車用與工業用會是新唐最具成長動能的業務,占比有望持續提升。

Source:新唐法說

2. 公司認為目前工控、能源、IoT 和 5G 市場的需求依然強勁,且晶圓代工產能仍然供不應求,並未看到好轉,因此確保產能的穩定仍是公司今年最重要的課題。

根據高塔半導體(Tower Semiconductor,NASDAQ: TSEM)於先前電話會議中所述,其在 2022 年將擴充現有的 12 吋及 8 吋晶圓產能,其中就包含和 NTCJ 合資的子公司 TPSCo 底下的 Fab 5(8 吋晶圓廠)及 Fab 7(12 吋晶圓廠),預計產能會陸續在 2022 年底前開出,將有助於 NTCJ 底下產品的出貨量。

除此之外新唐也有與其他代工廠合作的計畫,整體而言 2022 下半年產能狀況應明顯改善。然而,針對這部分我們可以進一步關注成熟製程供過於求的問題是否會提早至 2022 年年底發生。若有這樣的跡象,可能導致產品跌價,獲利狀況將不如預期。

3. 車用與工業用部門部分,多項新產品已進入量產或送樣,例如第三代 BMIC(電池管理 IC)已在 2021Q4 進入量產,而第四代的 BMIC 也已交給客戶進行評估。另遠距 3D 測量的 ToF Sensor 也已送樣給車用和工業業者,目前相關產品較上季有更多客戶導入採用。

在<鎖定車用商機?分析新唐併購案的背後效益>報告中,研究團隊認為新唐未來成長動能將有賴於公司能否在車用業務上(包含電池管理系統和影像感測系統)獲得更多客戶,就目前進度而言,此部分產品發展及導入速度依舊樂觀,估計將持續帶動新唐整體營收成長。

4. BMC(Baseboard Management Controller,基板管理控制器) 業務則穩定成長,企業端和全球超大規模資料中心(Hyperscale Data Center)的需求依然強勁,已有一家採用新唐 BMC 的 Hyperscale Data Center 進入量產。下一代 BMC 的開發也按進度進行當中,目前已提供少量樣品給客戶驗證。

在全球疫情趨緩下,全球數據中心佈建速度回溫,再加上商用電腦的需求則因辦公室重啟,公司預計 2022 年 BMC 業務的營收將維持雙位數的年成長。

5. 新唐自有的 6 吋晶圓廠仍持續滿載,訂單主要來自 PMIC(電源管理 IC)客戶。針對強勁的需求,公司目前也持續提升生產效率(Ramp up),特別是在新一代的 BCD 製程(為一主要用於電源相關 IC 製作的製程)於 DC/DC 應用。

針對先前市場對於成熟製程將在 2023 年出現供過於求的疑慮,公司則表示已和部分客戶簽訂 LTA(長約),這部分同樣仍需持續關注成熟製程的產能狀況。

財務面

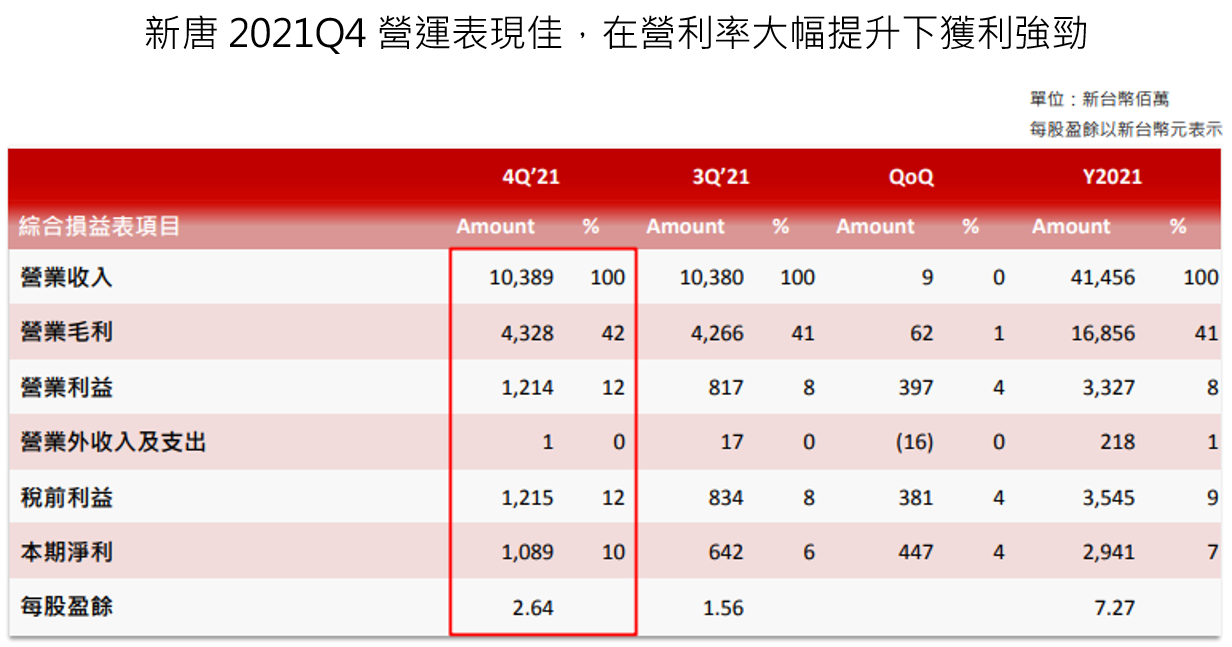

1. 新唐 2021Q4 營收為 103.9 億元新台幣(以下同),YoY+5.3%,QoQ+0.1%;毛利率 41.7 %,YoY+5.9ppts,QoQ+0.6ppts,毛利率上升主要原因為漲價帶動公司產品組合持續轉佳,車用與工業用部門營收占比緩步上升所致。

營利率達 11.7%,YoY+11.3ppts,QoQ+3.8ppts,稅後淨利達 10.9 億元,YoY+1457.1%,QoQ+69.6%,EPS 為 2.64 元,YoY+2.44元,QoQ+1.08 元。公司稅後淨利較 Q3 明顯成長主要來自 NTCJ 營運優化(管理費用有持續減少趨勢,預計與 NTCJ 人事成本持續精簡有關)及年底調整相關費用帶動營利率明顯上升所致。

Source:新唐法說

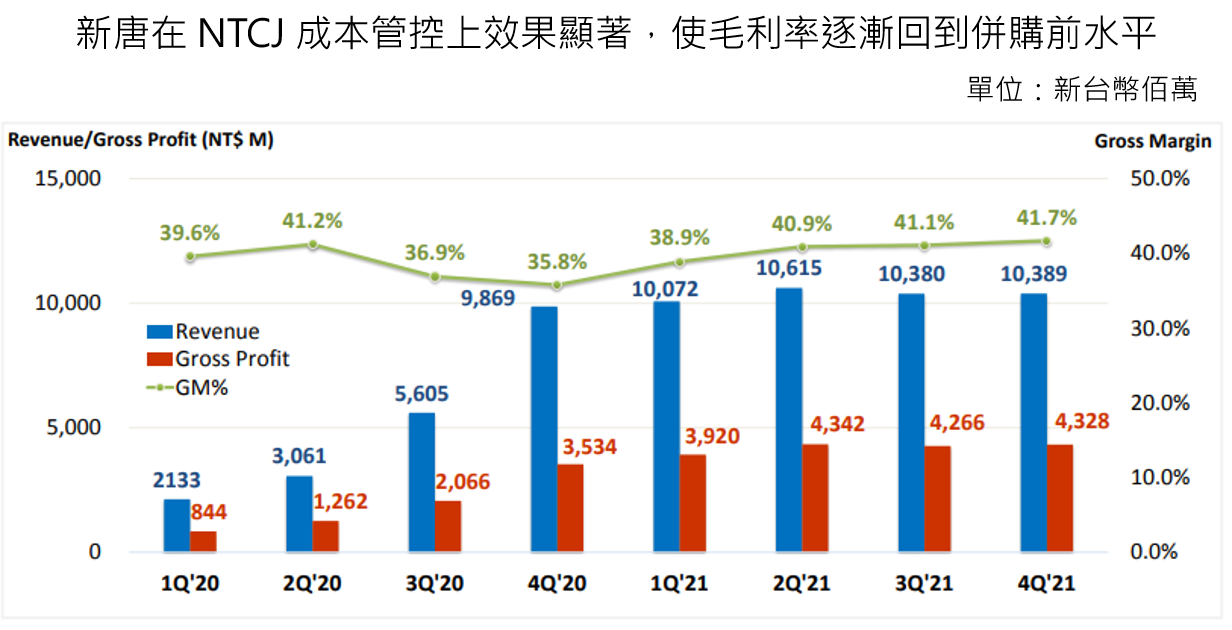

2. 新唐 2021 全年營收為 414.6 億元,YoY+100.6%,毛利率回升至過往水平 41.7%,YoY+3.4ppts,稅後淨利為 29.4 億元,EPS 為 7.27 元。

先前市場擔憂併購後需大量時間進行整併,目前就結果來看較想像中快速,NTCJ 在合併前毛利率約落在 38 % 左右,但藉由新唐在採購及管理方面的能力,目前在 NTCJ 營收占比超過一半的狀況下毛利率可回到過往水平,可見公司整併的成效顯著。

Source:新唐法說

展望 2022 年,公司依舊保持對於晶圓代工廠產能供不應求的看法,並且可能繼續漲價以轉嫁成本。但不同於以往能夠完全轉嫁成本給客戶以維持毛利率,研究團隊認為在產業對產能可能供過於求的疑慮出現後,新唐的議價話語權將有所減少,若有漲價情況出現將僅能部分轉嫁成本,如此一來公司毛利率將受到明顯影響。

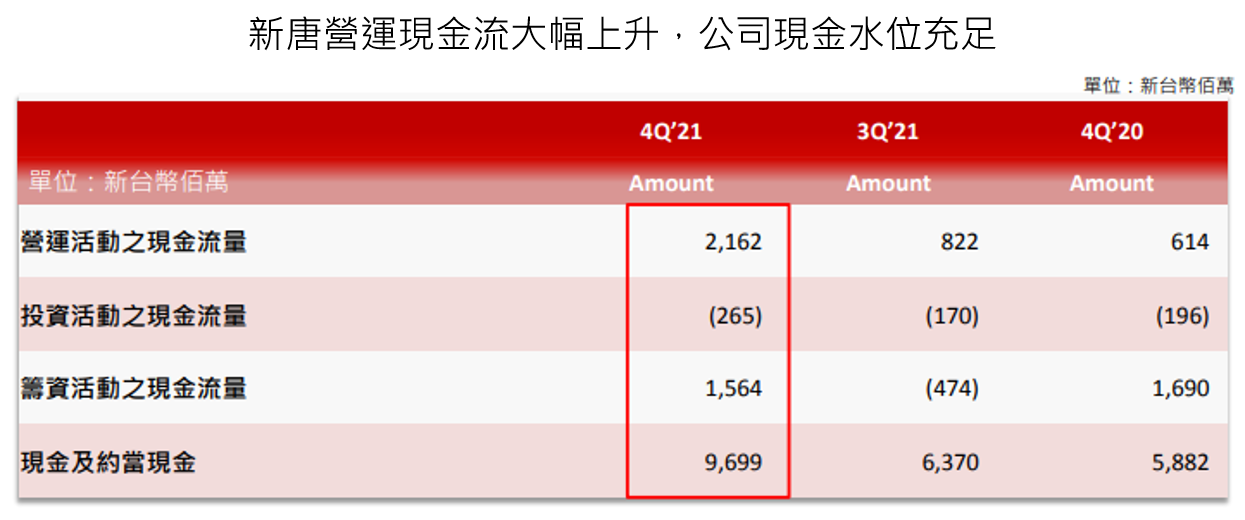

3. 新唐 2021Q4 營運現金流為 21.6 億元,較前幾季十分顯著的增加,主因來自 Q4 營運表現亮眼,使帳上現金達到 97 億元,整體現金流和現金水位狀況健康,針對先前欲併購 NTCJ 所進行的借款目前無償還疑慮。

Source:新唐法說

結論與成長潛力

回顧 2021 一整年,新唐除了受惠於 MCU 的漲價,也對 NTCJ 進行了有效率的整併改革,使合併後的營運、財務表現都快速成長並優於原先市場預期。研究團隊認為初步的合併工作已大致上完成,接下來需持續關注新唐在車用、工業用的佈局及導入狀況。

產能供不應求問題有望於 2022 下半年緩解,新唐業務將能夠持續成長,然而我們仍需關注成熟製程的供需狀況是否提早出現反轉。

整體而言,2022 年成長可期,預估新唐 2022 EPS 有望達到 8.94 元,以目前約 145 元股價計算,Forward P/E 約為 16 倍。若以過去研究團隊認為市場對新唐的評價逐漸靠近外國車用 MCU 大廠的觀點來看,P/E 應可達 20 以上,研究團隊認為目前股價並未被高估。未來觀察重點在車用、工業用產品能否持續導入以及整體產業產能供需情況是否出現轉折。

下行風險:產能狀況較市場預期提早反轉、公司產品導入速度減緩、整體市場需求下降

附錄

新唐資產負債表

自我揭露與聲明:

本人/本撰寫相關團體(以下簡稱我)目前無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度