0%

在 <FED 降息兩碼,2024 降息趨勢下的投資怎麼做?> 報告提到,隨 Fed 於 2024/9 進入降息循環,債券將有望受惠,而台灣投資人若想投資債券,可透過各大券商以 ETF 的方式買入投資。

除了政府發行的公債,我們也可以投資公司發行的債券(通稱公司債),本篇將簡單介紹公司債是什麼,以及如何使用富果債券 ETF 介面進行研究。

♦ 延伸閱讀:FED 降息美債卻未上漲?降息趨勢下的投資怎麼做

公司債是什麼?投資級債、非投資級債怎麼分?

公司債(Corporate Bond)顧名思義,是公司為了借款所發行的債券。如果該債券是單純給付利息加上到期還本金,則是一般公司債。而如果有附加股票選擇權(Option),則稱為可轉換公司債(Convertible Bond,市場簡稱 CB)。可轉債的投資人可以選擇在債券到期或特定轉換期限內,將債券附加的股票選擇權轉換成該發行公司的股票,享受公司營運成長帶來的股價漲幅。

而相較於公債,公司債因發行方是公司,違約的風險也會較政府更高,因此通常給的利率、附加條件(例如可轉債)、對潛在報酬的想像也會較公債高,才有誘因吸引投資人投資。

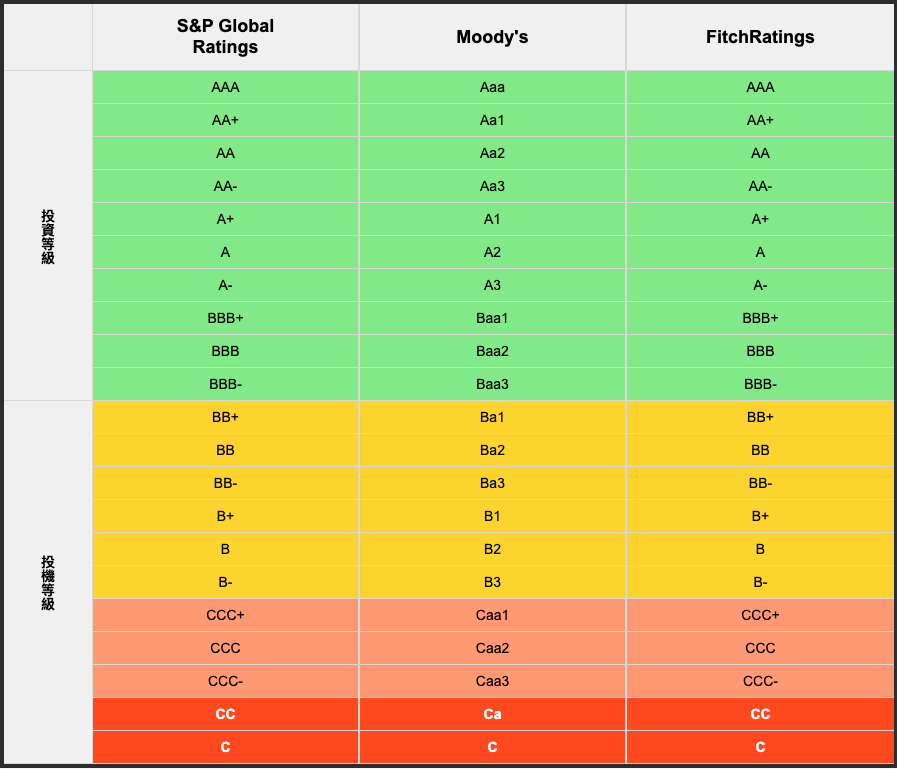

因每家公司的營運、信用狀況都不同,為了讓投資人辨別,會有第三方機構(國際三大知名評級機構標準普爾(S&P),穆迪(Moody's)和惠譽(Fitch Group))定期對發債公司的營運、財務、信用等進行全方位評核,以審核該公司債的評級。

評級越高,代表市場認為該公司的違約率越低,對投資人來說血本無歸的風險也越低。(債券雖是到期還本,然而一但違約,就可能連本金也拿不回來)

雖三大評級機構的評分標準都不一樣,但我們大致可分成兩類:被評為違約率低的,就稱作投資級債券(Investible Bond);相反違約率高的,則稱為垃圾債券(Junk Bond)。這些垃圾債券為了吸引投資人購買,給出的利率條件或是折價幅度也會越高,因此也有較美化的別名:非投資級債券(High Yield Bond)。

投資人若想知道某債券的評級,可以到 S&P 債券評級等評級機構網站查詢。

如何用富果研究、投資公司債 ETF?

在上篇報告提過,對個人投資人來說,直接投資債券門檻較高,在投資金額、交易成本、可選標的都多有限制。

因此,透過債券型 ETF 是較簡單、彈性的方式。投資人僅需使用一般證券帳戶,在股市開盤就可交易,且可零股交易,投資門檻低,能更彈性的進行配置。而較低的交易成本、較高的流動性都是債券型 ETF 相較透過銀行理專購買大額公司債的優勢。

由於公司債種類眾多,包括不同的發行商、不同的 Benchmark(追蹤指數)以及不同的信用評級常讓人眼花撩亂。在尋找標的時,可以透過富果的 ETF 一覽表查詢。

從首頁點入 ETF 類別 後,在上方分類選擇公司債,便可一覽目前市面上所有發行的公司債 ETF,還可進一步選擇要投資在哪一個地區,以及是原型、反向型或是槓桿型的 ETF。

而 ETF 名稱雖長,但其實是遵循著發行商+投資評級+公司債去命名。我們以 00725B 國泰投資級公司債ETF 為例,指的就是國泰投信所發行的債券 ETF,聚焦信評 BBB 級且較高息率的美元投資級債券,在這個頁面也可以透過點擊 ETF 名稱前的「星星」符號將有興趣的 ETF 加入追蹤,以便後續快速查找價格與配息資訊,更有效率的把投資做好。

而如果想再細看 00725B 追蹤的指數,則可點入超連結到該 ETF 版面。一樣以國泰 00725B 為例,可發現他追蹤的是「彭博 10 年期以上 BBB 美元息收公司債(中國除外)指數」,並採用指數化策略,最佳化法。

我們就可更加了解,00725B 所投資的 ETF 是到期日 10 年以上、評級為 BBB 以上之投資級、且是排除中國以外的公司債。

另也,我們也可以在基本概況卡片中找到 00725B 的每股淨值、管理費與保管費率、折溢價狀況。如果想知道更多資訊,也能點進發行該 ETF 的投信網站查找。

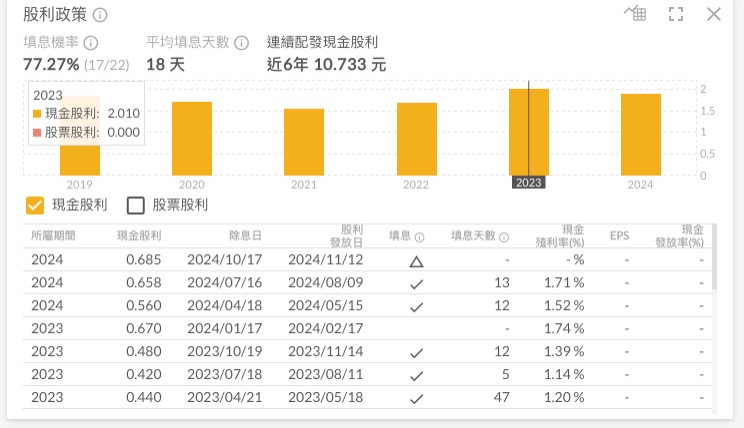

而關於配息,則可透過股利政策卡片研究。一樣以 00725B 為例,該 ETF 採季配息,本文截稿當天(10/9)收盤價為 38.83,換算下來 2024 年殖利率為 6.7% ,且大多時間都可成功填息。到這邊,大概就研究完該檔 ETF 的基本資訊,搭配對總經局勢的判斷,就可以決定是否進行投資及如何配置。

小結:關於公司債

公司債因發行方是公司,因此隨著公司的營運、財務及信用評級成長,將有機會獲得比公債更好的報酬。且同時又保有了債券固定收益、風險較低、穩定現金流的優點,因此也適合拿來做股債配置的一環,而債券型 ETF 則又透過購買一籃子的公司債進一步分散投資風險,有效降低投資門檻與違約風險。

不過在挑選標的進場時,要注意投資級、高收益債券的差異,在投資前仍要對發債的公司所屬的產業與總經環境有基本的理解研究。

我們可以用本文介紹的富果研究版面,來找出適合自己的公司債 ETF,並且配合股權類產品(如股票或股票類 ETF)進行資產配置,因為適當的資產配置,可以簡易的增加每單位風險下的報酬率(即 Sharpe ratio),而透過 ETF 進行股債配置時,可以選擇公債或公司債兩大類 ETF 進行搭配。

股票方面,除了找尋好的公司進行投資外,投資人也可以選擇一些市值型 ETF 進行配置,好處是因為市值型 ETF 都自帶有分散投資與汰弱留強的功能,一樣可以透過富果功能,快速找到相關的 ETF,以台灣來說,老牌的0050元大台灣50、006208富邦台50 、或是以較低管理費或加入特色篩選標準切入的新進競爭產品如00692富邦公司治理 或 00922 國泰台灣領袖50 等都是值得加入追蹤做為資產配置的選項之一。

♦ 延伸閱讀:金融債怎麼買?該如何挑選金融債?

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(CFA, 持有高業、投信投顧證照)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。