0%

在 <台積電> 系列報告中, 我們認為台積電(市:2330)受惠於 5G、HPC、IoT、電動車等大趨勢,且又位居產業龍頭、具技術領先優勢,未來營運將持續成長。

研究團隊持續追蹤,參加公司 2021Q2 法說會,整理了幾個重點,看完這篇文章,你將會知道以下幾件事:

- 2021 年全球半導體產業展望

- 台積電 5nm 現況及 3nm 進展

- 半導體供應鏈缺貨現況

- 台積電 2021Q2 財務狀況及全年展望

產業面

1. 公司再次上調 2021 年全球半導體產值(不含記憶體) YoY 至 17% (前次預估 YoY+12%); Foundry (晶圓代工) YoY 至 20%(前次預估 YoY+16%) ,而台積電 2021 年營收則可享有 YoY+20% 以上的成長(前次預估 YoY+20%),顯示半導體產值將快速成長。

長期來看,5G、HPC(高效能運算,包含 CPU、GPU、FPGA 等)、AI 及其衍生出的應用將會是未來幾年的大趨勢(Mega Trend),而 Covid-19 則加速了世界數位化的速度。台積電藉由領先的技術及與客戶的緊密合作,預計公司 2020-25 年營收 CAGR 將可達 10-15% 的上緣,其中 HPC 將成為公司未來的主要成長動能。

營運面

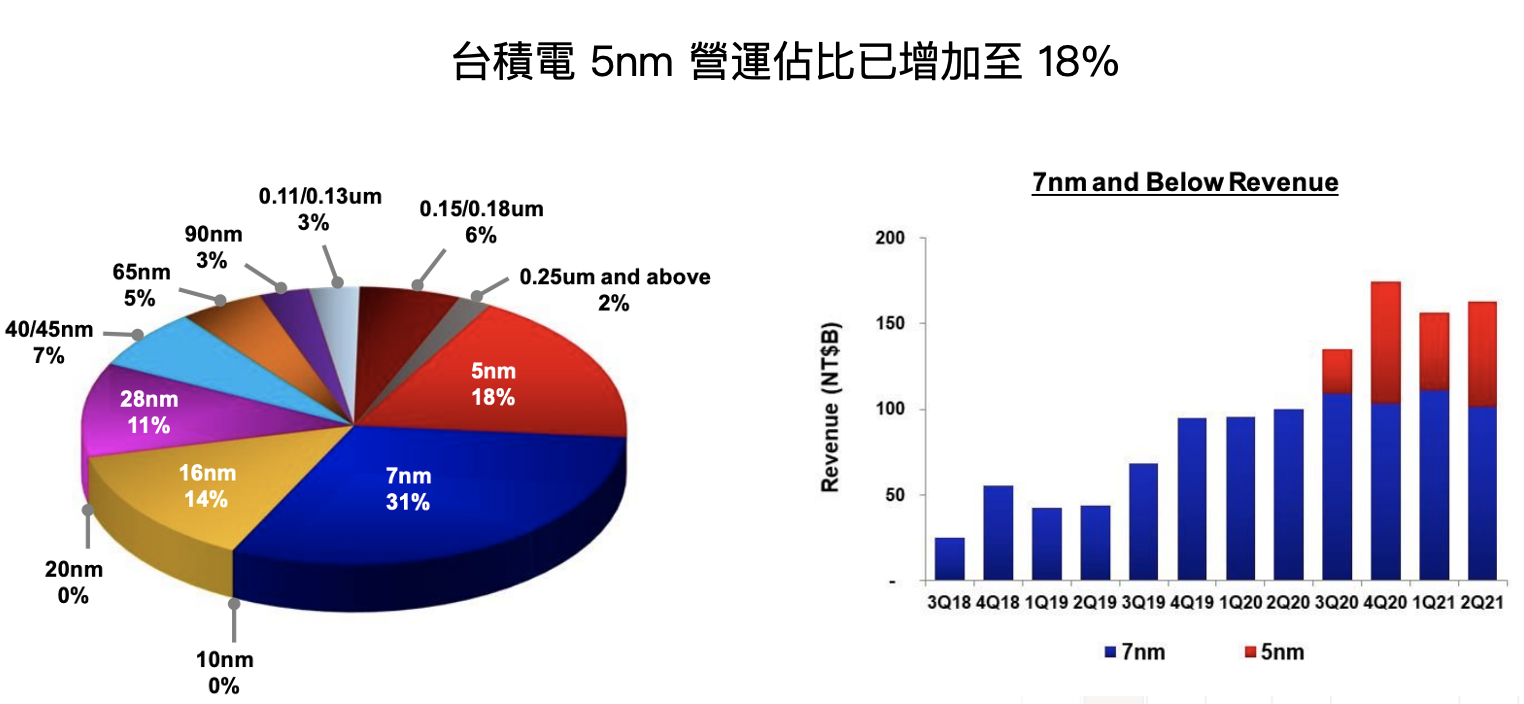

1. 台積電 2021Q2 營收佔比為 5nm 18%、7nm 31%、16nm 14%、28nm 及以上 37%,其中 5nm 佔比提高(2021Q1 為 14%),並將持續上升,將拉升台積電未來的 ASP。

展望 2021 下半年,包括蘋果、AMD、nVidia、聯發科(市:2454)等客戶都將有搭載 5nm 的旗艦產品推出,尤其大客戶蘋果將推出 A15 及 M1(或 M2) 晶片,更在近期將 iPhone 13 備貨提高 20% 至 9,000 萬台。因此綜合來看,預計台積電 5nm 產能在 2021 年持續滿載,將佔全年營收 20%。

而公司也將推出 5nm 加強版 4nm,將在 2021Q3 風險試產,2022 上半年量產,預計 5nm 及 4nm 將是生命週期較長的製程。

Source:台積電法說

Source:台積電法說

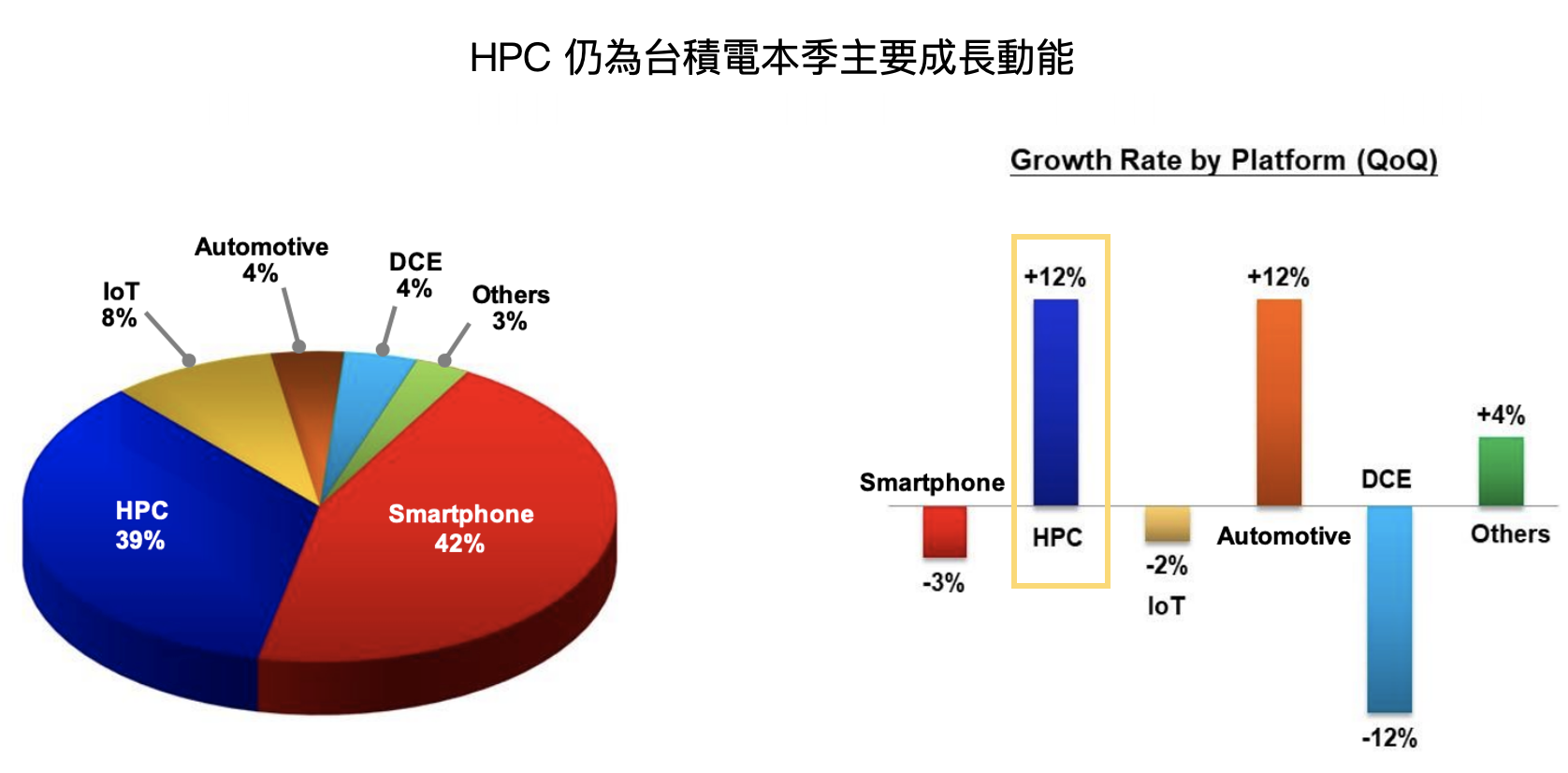

2. 以應用別來看,2021Q2 智慧型手機貢獻營收 42%、HPC 39%、IoT 8%、車用電子 4%、消費性電子 4%。

其中智慧型手機仍受到傳統淡季、部分原物料缺貨影響(CIS、AP),QoQ-3%。而 HPC 則因 PC/NB 需求仍然強勁、伺服器市場回溫拉貨,持續為公司主要成長動能,QoQ+12%。此外,公司前陣子宣布將挪出產能支援車用電子,因此 Q2 車用營收也有明顯成長,QoQ+12%。

展望 2021 年,台積電預期每個部門展望都較原先預期更強勁,其中 HPC 與車用電子業務成長幅度有望高於公司平均(YoY+20%),而智慧型手機、IoT 則預計與公司平均持平。

此外,未來隨 HPC 成為主要動能後,研究團隊預計台積電的淡旺季差別將逐漸減少。

Source:台積電法說

Source:台積電法說

3. 3nm 將繼續用 FinFET 製程,預計 2021H2 風險試產、2022H2 量產,相較過往新節點都在 Q2 量產延後了一個季度,這代表了 3nm 技術的複雜使摩爾定律開始放緩,且也須配合客戶的導入時程。不過 3nm 目前進展及客戶詢問度都優於預期,預計主要應用將以 HPC 為主。

再次強調,研究團隊認為台積電採用 FinFET 的 3nm 在成本控制及良率上都將比採用 GAAFET 的三星優異,這代表台積電將在 3nm 製程持續領先同業,保持競爭優勢。

4. 由於近期車用晶片嚴重缺貨,台積電於 2021Q1 宣布將挪用產能優先供應車用電子,而以目前成果看,台積電 2021 上半年車用 MCU 產能已有明顯提升,YoY+30%,總裁魏哲家更預估 2021 全年產量將 YoY+60%。

研究團隊預計在台積電全力支援下,車用電子供需吃緊將從 2021Q3 開始緩解(主要用 40、55 nm 製程,未來將轉移到 28nm),也將使原先受車用電子產能排擠的如 PMIC、Driver IC 等產品供給缺口開始緩解。

不過由於車用電子目前佔台積電營運比例僅約 4%,且 ASP 也較低,因此即使後續增大產能也不會對公司營運造成太大影響,台積電營運成長關鍵還是在於智慧型手機及 HPC。

5. 目前下游需求仍非常強勁,客戶庫存水位雖因疫情較正常水準高,但仍屬健康,並未看到 Overbooking 的風險。另供應端新產能要到 2023 年才能明顯開出,預計整體供應鏈產能緊缺的情況將至少持續到 2022 年。

不過觀察台積電開始加大擴增成熟製程產能,綜合我們在 <晶圓缺貨潮何時緩解?從供需面找解答> 報告提到,目前各大晶圓廠都極力擴增 28nm 產能,因此研究團隊認為成熟製程供需缺口已開始緩解,最壞的情況可能已經過了。

6. 隨摩爾定律放緩,先進封裝將是未來半導體製程持續發展的關鍵。台積電也將持續發展先進封裝,預計公司 2.5D 封裝 InFo 及 CoWoS 將持續成長,而 3D 封裝 SoIC(台積電的 3D 封裝) 將在 2022 年小幅量產,並以 HPC 為主要應用。預計先進封裝 2021 年將佔營收 8%,成長將高於公司平均,不過由於毛利率較低,預計未來隨佔比增加也將拉低公司整體毛利率。

此外,研究團隊認為,台積電至 2023 年預計僅將 10% Capex 投入先進封裝,因此未來公司主要策略仍將以先進製程為主。

財務面

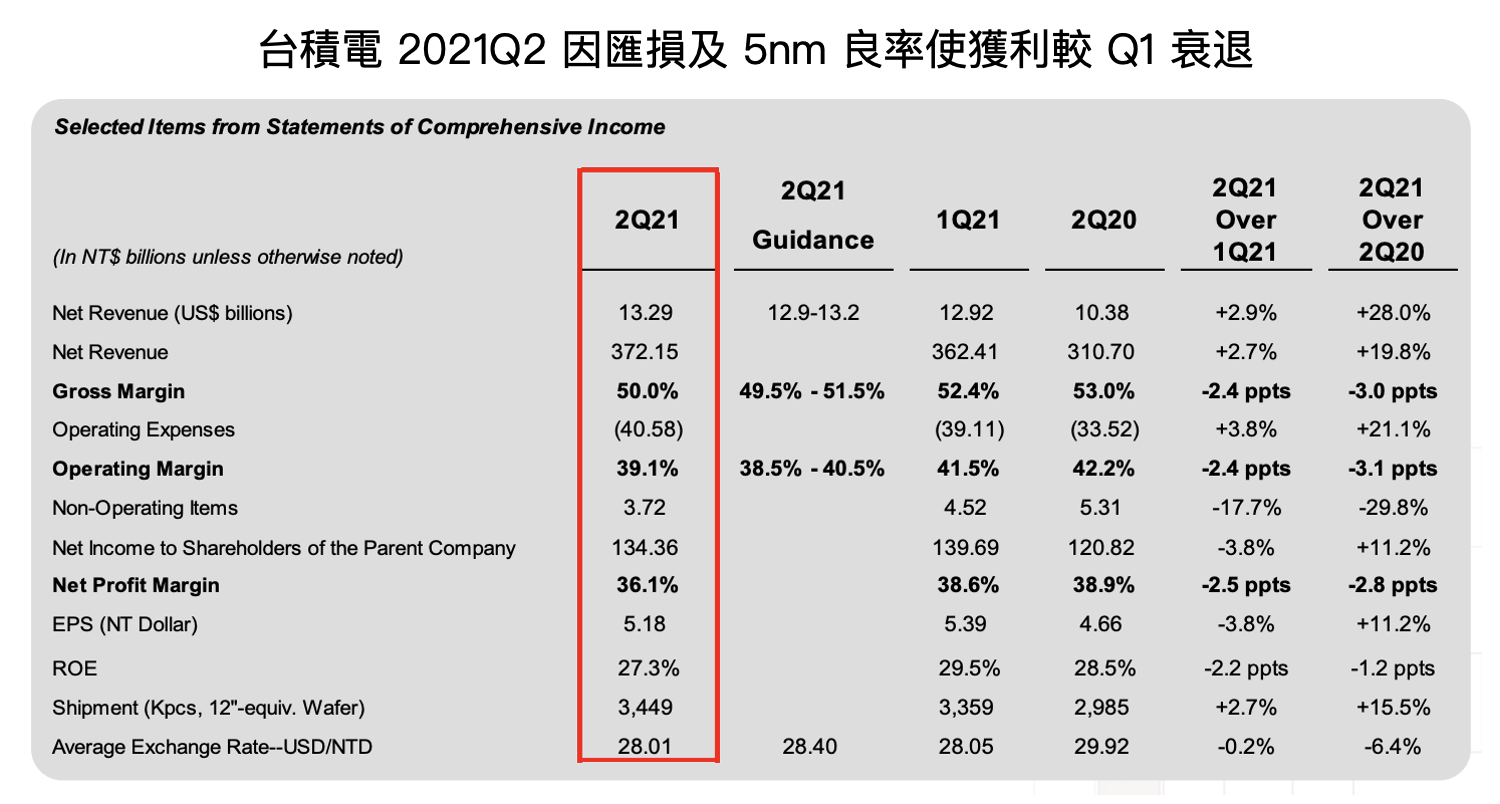

1. 台積電 2021Q2 營收為 132.9 億美元,YoY+28.0%,QoQ+2.9%,而因匯損影響(平均匯率為 28.01 美元/新台幣,2021Q1 為 28.05),換算成新台幣後的營收僅為 3,721.5 億元,YoY+19.8%,QoQ+2.7%,但整體看來在 HPC 強勁需求帶動下,仍然淡季不淡。

2. 2021Q2 毛利率為 50.0%,YoY-3.0 ppts,QoQ-2.4 ppts,毛利率下降主因為 5nm 尚在 Ramp Up(影響 2~3% 毛利率,約需 7~8 季才能達公司平均水平)、匯損影響(財測為 28.4,但實際匯率為 28.01,影響約 0.5%)、存貨重估值等影響。

而展望 2021 年,由於匯損、折舊、5nm Ramp Up 等原因,預估毛利率將較 2020 年衰退,但公司認為毛利率將可長期維持在 50% 以上。

3. 獲利部分,2021Q2 營業利益率為 39.1%,YoY-3.1 ppts,QoQ-2.4 ppts,EPS 為 5.18 元,YoY+11.2%,QoQ-3.8%,雖符合公司財測,但處於財測下緣。

Source:台積電法說

Source:台積電法說

4. 台積電預估 2021Q3 營收可達 146-149 億美元,QoQ+11%(匯率預計為 27.9 新台幣/美元),毛利率仍將維持 49.5-51.5%,營業利益率則為 38.5~40.5%,顯示進入旺季營收將有較明顯成長,但毛利率則持續承壓。

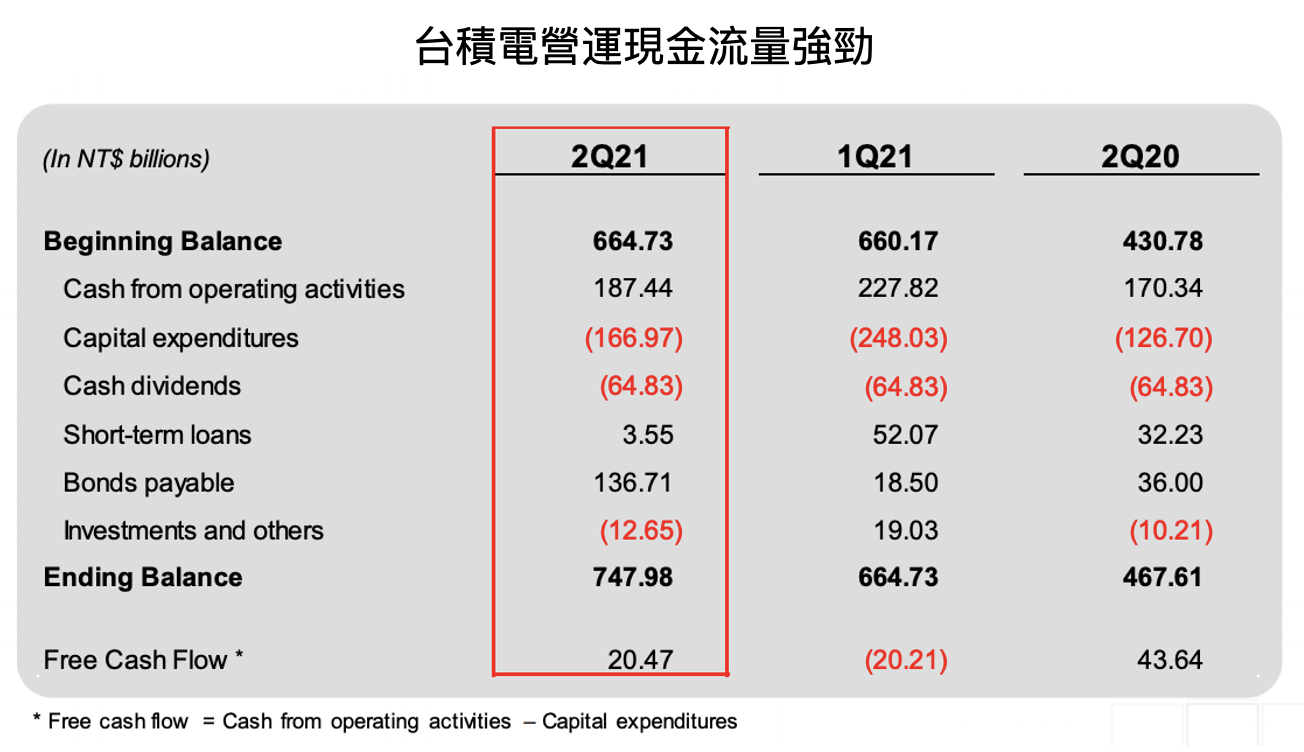

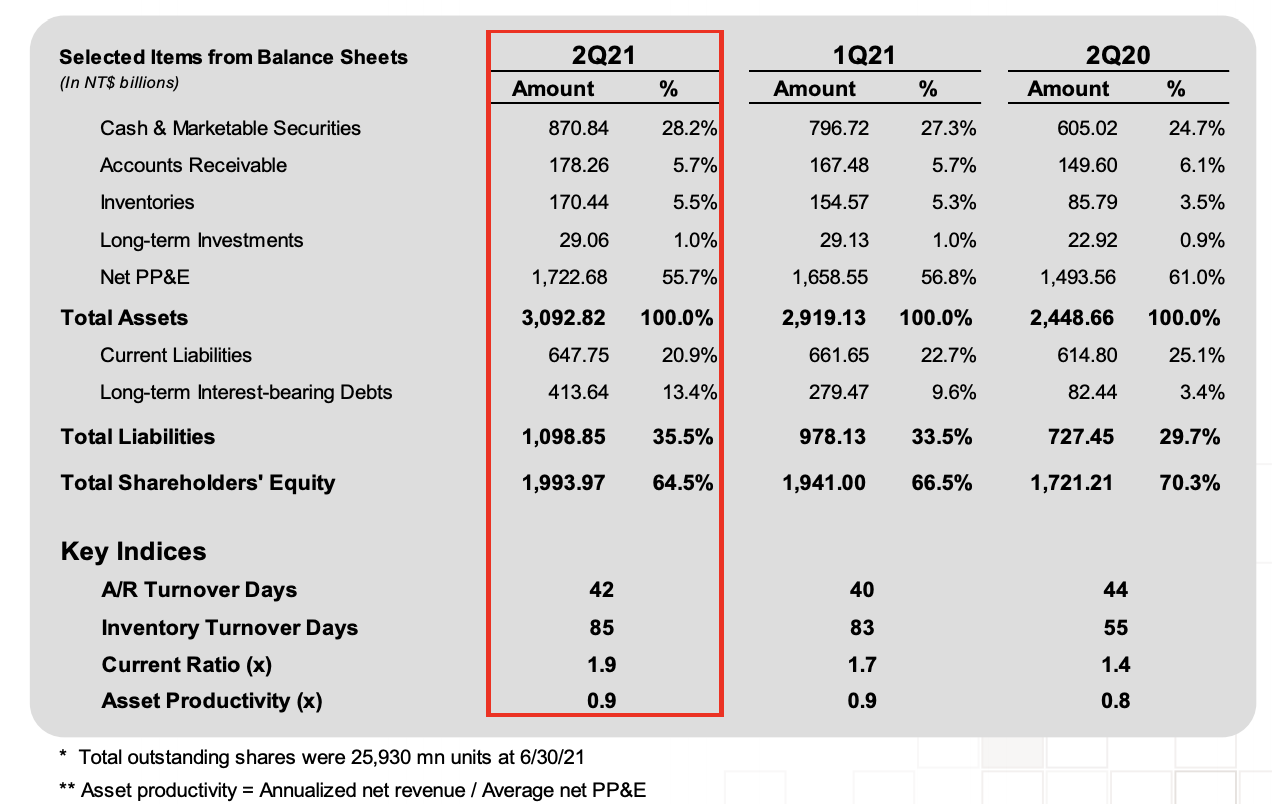

5. 台積電 2021Q2 營運現金流為 1,874.4 億元;帳上現金則為 8,708.4 億元(含證券部位,詳見附錄資產負債表),佔總資產 28.2%,整體現金流及現金水位仍然健康。

此外,公司決定將現金股利由先前每股 2.5 元提高到 2.75 元,並於 2021Q1 生效,以此計算目前現金股利殖利率仍僅約 1.8%,然考量台積電需要較多資金進行再投資,此股利政策尚屬合理。

Source:台積電法說

結論及成長潛力

與先前在 <台積電> 系列報告中看法一樣,研究團隊認為台積電在 5G、HPC 等大趨勢帶動,及公司本身技術領先(5nm、3nm)、財務穩健(現金足夠、股利發放穩定)等優勢,預計公司未來幾年獲利都可穩定成長。

而台積電先前宣布上調 2021 年 Capex 至 300 億美元,及未來 3 年將投入 1,000 億美元 Capex,這意味著公司未來兩年(2022-2023)Capex 都將超過 300 億美元,以公司在 2021 上半年的 Capex 來看也都有在進度上。參考 IC 製造業是以高資本投入建立技術門檻的行業,且台積電過往都能將 Capex 有效轉換為經營績效,預計此次積極的 Capex 計畫未來也將能帶動公司營運明顯成長。

而由於毛利率不如預期,研究團隊下調台積電 2021 年預估 EPS 到 22-23 元(前值為 23-25 元),以目前約 590 元股價來看,本益比約 25~26 倍,位階並不算低。但是考量到它在產業的地位及未來持續成長的潛力,研究團隊認為目前評價對長期投資人來說仍然合理,並未被過於高估。

下行風險:疫情惡化、美元持續貶值、終端需求大減、5nm/3nm 量產、研發不順利。

附錄:台積電資產負債表:

Source:台積電法說

Source:台積電法說

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。