聯發科(市:2454)在 2020Q3 首次超越高通(Qualcomm)成為全球最大的智慧型手機晶片供應商,股價更從 2020/3 月的低檔上漲至今,累計漲幅超過 3 倍,我們參加了聯發科昨天(2021/1/27)舉辦的 2020Q4 法說會,整理幾個最新觀點:看完這篇文章,你將會了解以下幾件事:

- 2021 年 5G 智慧型手機市場概況

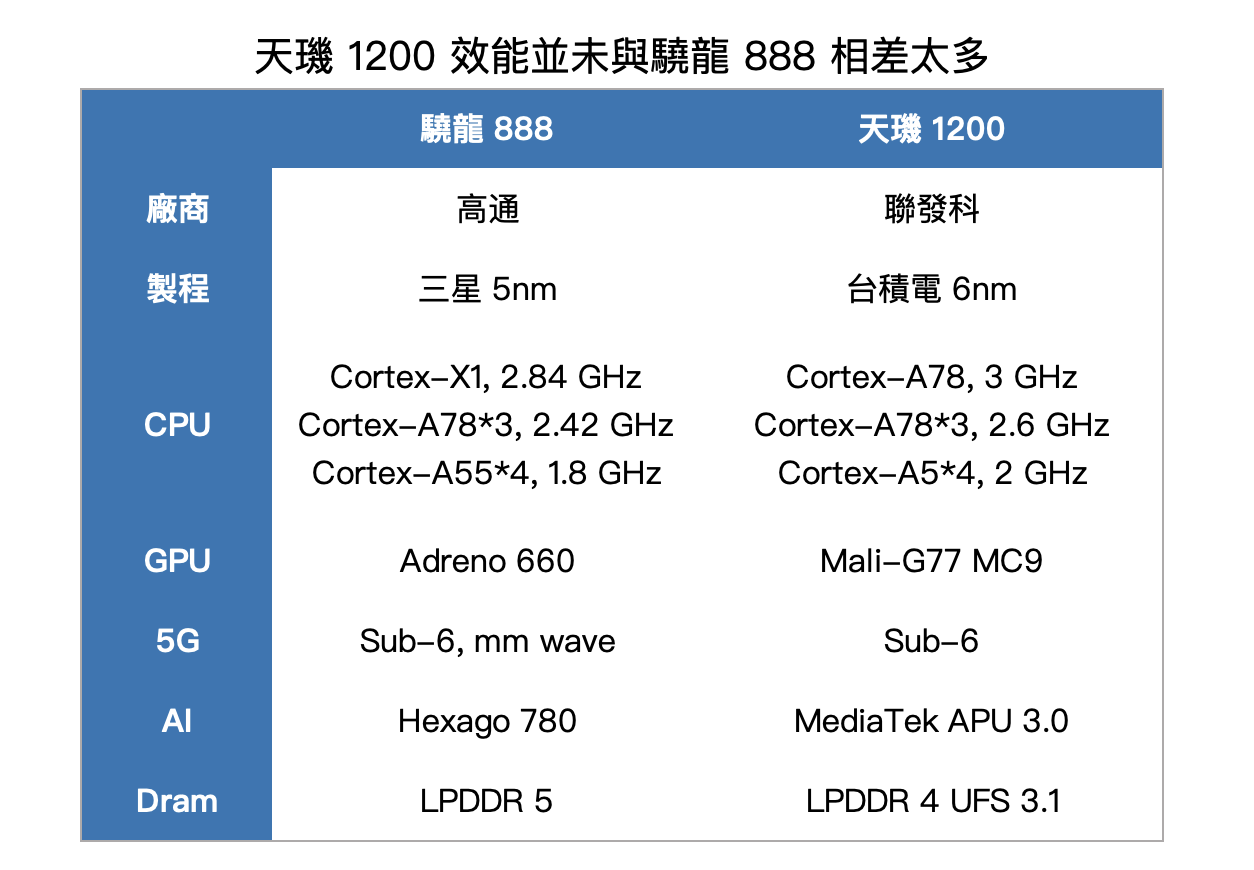

- 從天璣 1200 看未來聯發科能否打入高端市場?

- 聯發科 2020 年營運狀況及展望

營運面

聯發科 2020 年三箭齊發,行動通訊平台為主要成長動能

聯發科 2020Q4 營收占比為行動運算平台(智慧型手機、平板電腦) 45-50%,成長型產品(IoT、Power IC、Wi-Fi、ASIC)29-33%、智慧家庭產品(智能電視、傳統消費電子產品) 21-26%。三大產品線都較 2019 年同期有雙位數成長。其中行動運算平台受惠於 5G 手機 SoC 放量,營收 YoY+80% 成長最為強勁。

2021 年 5G 手機出貨量將較去年大增,中國市場是主要動能

預估 2021 年全球 5G 手機出貨量將超過 5 億台,YoY+ 250%,其中約 60% 來自中國市場,與目前研調機構、台積電(市:2330)給出的預測符合。

而根據研調機構 Counterpoint 統計, 聯發科受惠於中階晶片放量(天璣 800、天璣 720 系列)及華為禁令的助攻,在 2020Q3 以 31% 市占率(YoY+5ppts)成功超越高通,成為全球智慧型手機晶片龍頭。

聯發科有望靠旗艦 SoC 天璣 1200 搶佔 5G 手機高階晶片市占率

聯發科目前在 5G 手機外售晶片的市占率雖已達 40%(但仍落後於高通),但主要還是以中階市場為主,高端旗艦機市場仍是高通的天下。

為了搶佔高端市場,聯發科近期推出採台積電 6nm 製程的旗艦晶片天璣 1200,根據統計,天璣 1200 跑分效能雖仍稍微落後高通驍龍 888 ,但卻有價格上的優勢,因此目前已被紅米、OPPO、Realme、vivo 等各手機廠採用,且預計 2021Q1 就有產品亮相。此外,也預期支援毫米波及 5nm 製程的 5G SoC 晶片將在 2021 年 Tape Out,2022 年量產。

Source:聯發科、高通

Source:聯發科、高通

此外,高通的旗艦晶片驍龍 888 因採用三星 5nm 製程,在近期傳出功率翻車的意外,我們認為這將使市場重新評估高通和聯發科的定位,聯發科將有望趁此逐步打入高階旗艦機市場。

4G 手機晶片方面,聯發科預計 2021 年的出貨量將與去年持平 ,ASP 則持平或小幅衰退,需求仍將維持穩健,並預估 2021Q1 起 5G 手機晶片營收佔比就將超過 4G。

在價量齊揚下,我們認為聯發科 2021 年智慧型手機營收年成長將超過 2020 年的 80%,持續扮演公司主要成長動能。

Chromebook、遊戲機、IoT、智能電視需求將續強

2021 年 Chromebook、NB、遊戲機、IoT、智能電視及 Wi-Fi 需求都將維持強勁,其中 Chromebook 出貨量將 YoY+60%,而聯發科的 Arm 架構 CPU 及 M70 Modem ,及多款 PMIC 及 ASIC 都已被多家廠商採用,預期今年營運也都將持續成長。

IC 製造產能短缺,但預計不會影響公司目前營運

預計 8 吋、12 吋晶圓製造及後段封測的產能短缺在 2021 上半年前都將持續,不過公司目前與供應商合作正常(主要為台積電),因此仍可正常交貨。

而客戶庫存水位也仍正常,且考量到終端需求強烈,公司表示目前並不擔心有過度下單(Overbooking)。

財務面

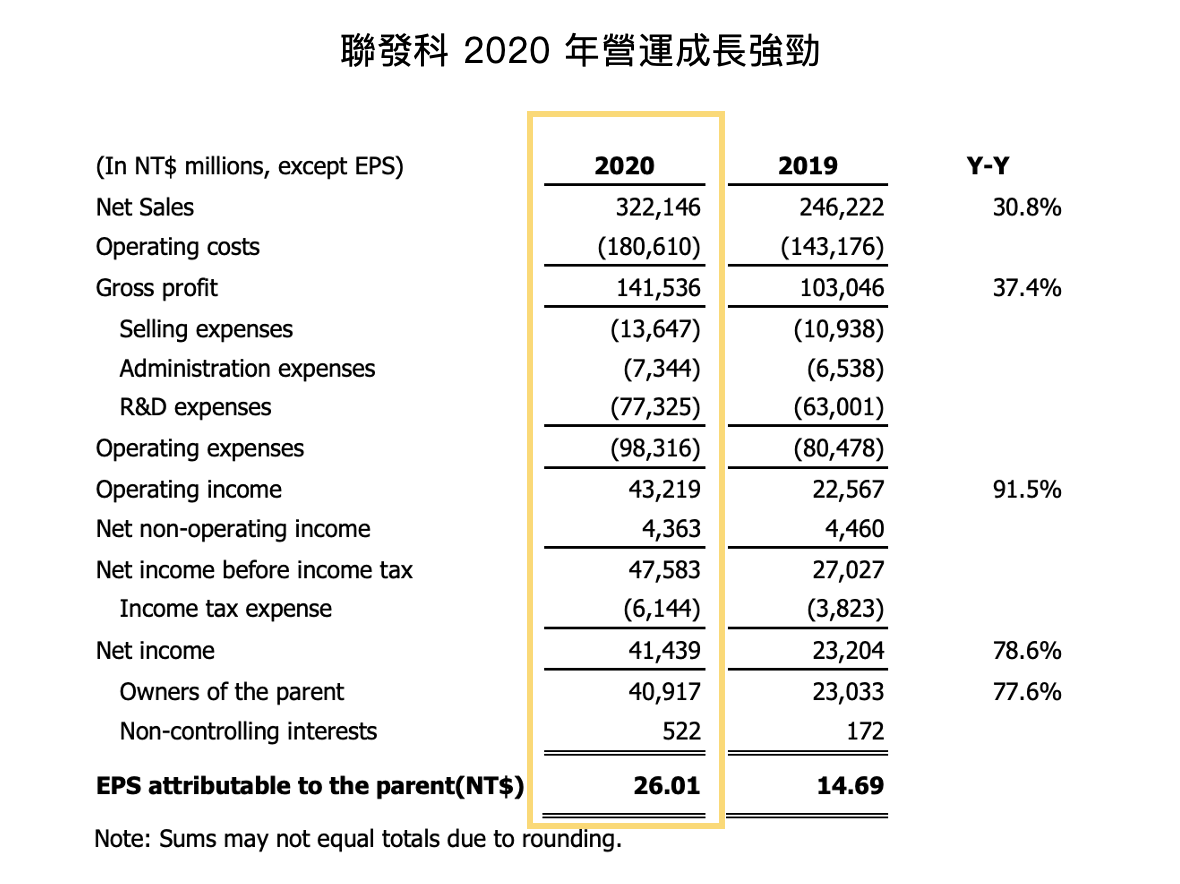

聯發科 2020 年受惠於 5G SoC 放量,營運成長強勁

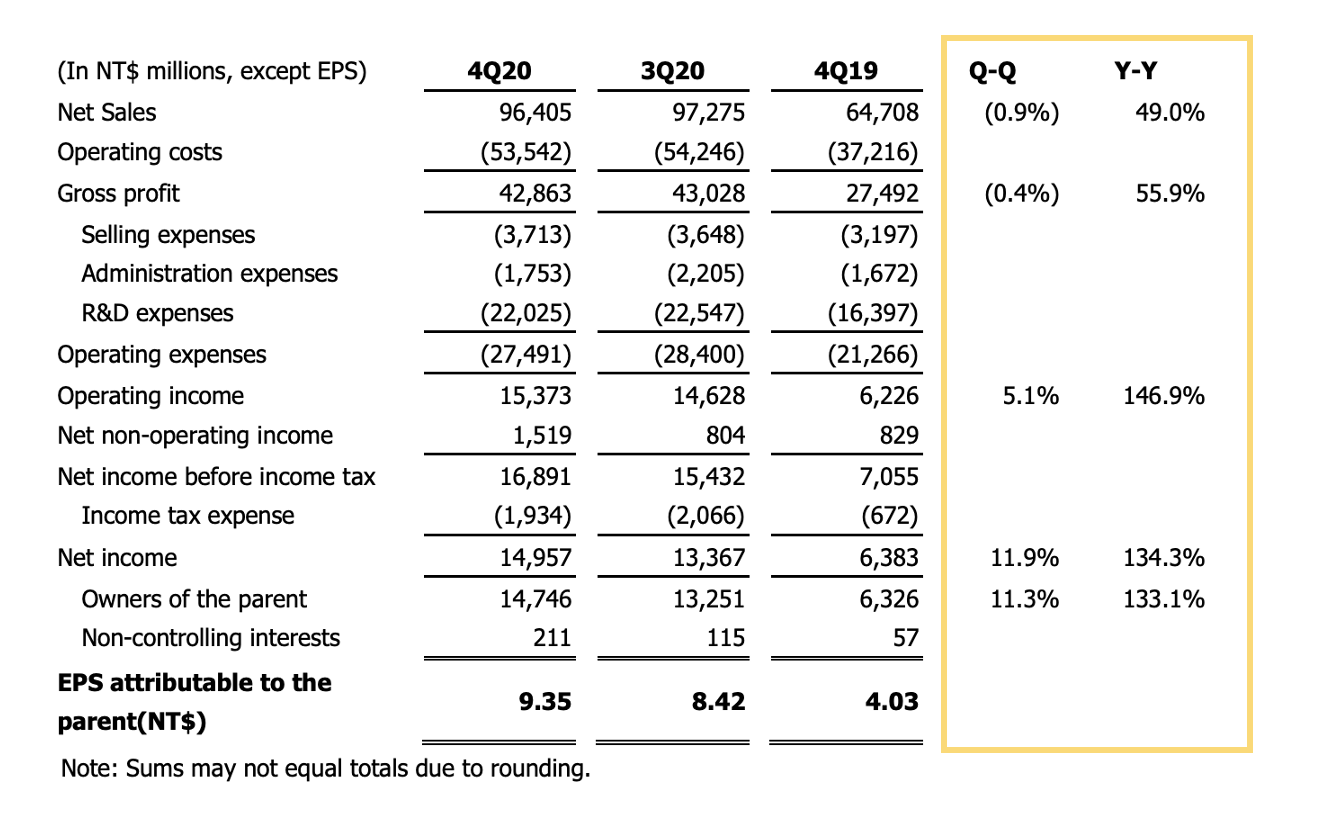

聯發科 2020Q4 受惠於 5G SoC 放量及 Product Mix 轉佳,營收為 964.1 億元新台幣(以下同),YoY+49.0%、QoQ-0.9%;毛利率為 44.5% ;稅後淨利為 149.6 億元,YoY+134.3%、QoQ+11.9%;EPS 為 9.35 元, YoY+232.0%、QoQ+111.0%,大幅高於市場預期。

2020 全年營收為 3,221.5 億元,YoY+30.8%;毛利率為 43.9%,YoY+2 ppts;稅後淨利率為 12.9%,YoY+3.5 ppts,EPS 則為 26.01 元,YoY+177.1%,整體獲利成長強勁。

Source:聯發科法說會

Source:聯發科法說會

2021 Q1 預期在終端需求強勁下將淡季不淡

2020 Q1 雖會受產能緊缺、美元兑新台幣持續貶值(匯率以 1:27.9 計算,影響營收約 3%),及排除子公司奕力科技貢獻(於 2020 年出售,影響營收 2-3%)等負面影響,但受惠於天璣 1200 放量及 Chromebook、遊戲機、IoT、Wi-Fi 6 等需求續強,預計單季營收仍可達 964-1,041 億元,QoQ+0-8%,YoY+58-71%,毛利率則為 43.5% ± 1.5%,營業費用率則為 26.5% ± 2%,將淡季不淡。

未來營運將持續成長,並加大研發增加競爭力

以 2021 全年看,營收有望維持 2020 年約 30% 以上高成長率,毛利率則維持 43-44%,其中預計營業利益率將有較強勁的成長。

長期來看,在 5G 手機、Wi-Fi 6、IoT 等需求持續成長帶動下,聯發科預計未來幾年(2021-25 年)營收成長率將維持在 10-15% 以上,毛利率在 43-44%。

此外,公司也預計在 2021 年投入 30 億美元研發費用,YoY+16.4%,將持續研發新產品,增加自身競爭力。

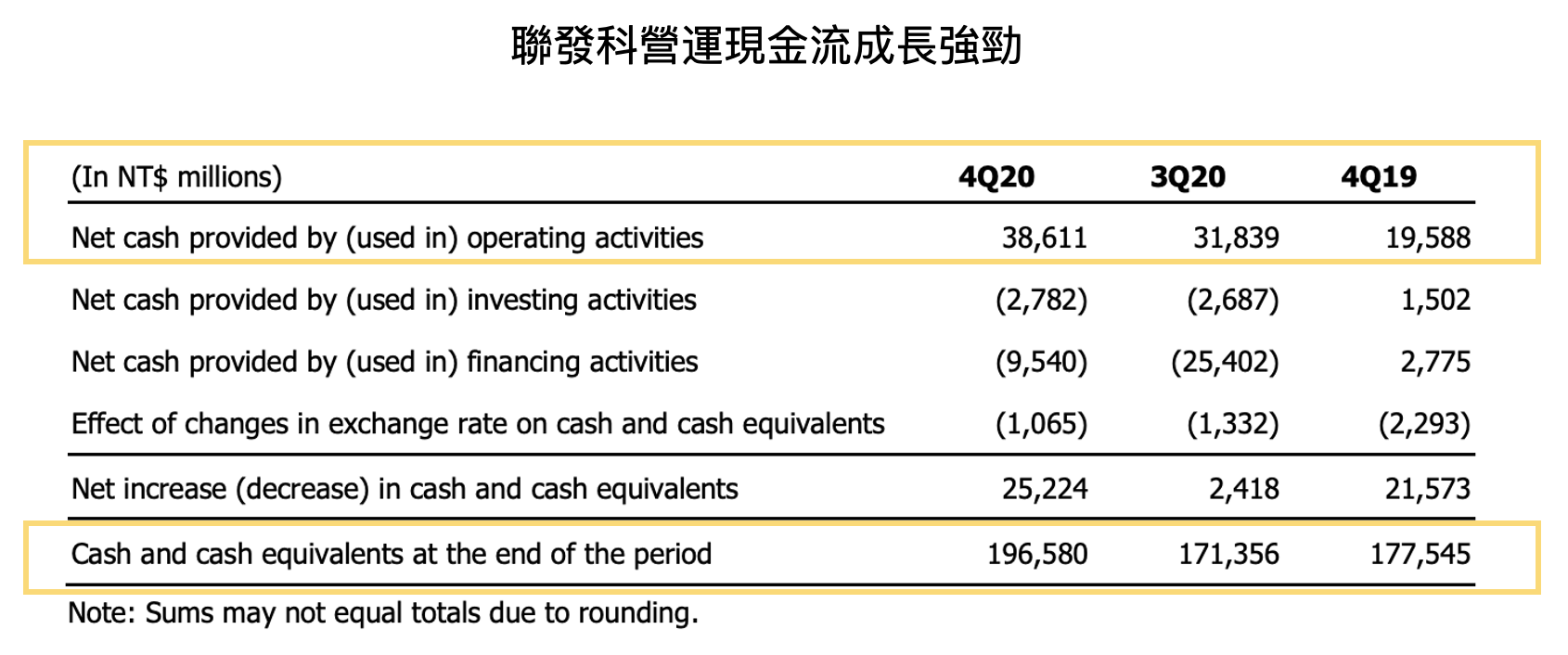

現金流強勁,殖利率低,

但考量未來發展潛力仍屬合理

聯發科 2020 年營運現金流約為 386.1 億元,YoY+ 97.1%,目前帳上現金約 1,965.8 億元,佔總資產約 39%,整體現金流強勁。

另預計將維持約 70% 現金股利配發率,以此計算 2020 年殖利率約 2.1%,考量公司仍需充足資金進行研發或後續可能的併購計畫,目前股利政策尚屬合理。

Source:聯發科法說會

Source:聯發科法說會

結論及成長潛力

預估在 5G 換機潮帶動下,聯發科 2021 年營收可望較去年成長 40% 以上,毛利率若維持 44%,全年 EPS 有望達 40 元以上,目前 Forward P/E 約 25 倍,考量 5G 手機、IoT、Wi-Fi 6 等趨勢,及聯發科在高端市場競爭力的提升,預期公司的營運及獲利在未來幾年都將維持成長,因此我們認為目前 25 倍 P/E 評價仍屬合理,長線投資人可持續追蹤研究。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度