富果觀點

- 光寶科可顯著受惠 AI 伺服器出貨成長趨勢,帶動雲端及物連網部門營收成長

- 隨各國政策推動充電樁廣設,加上 ADAS 升級、LED 車燈滲透率提升,車用電子亦將帶動公司營收成長

- PC 電供雖受去庫存較預期緩慢影響,短期需求低迷,然長期受惠瓦數持續上升,仍將緩步成長

- 受惠 AI 伺服器放量及車用電子需求強勁,帶動公司出貨量成長、產品組合優化,2024 年獲利成長強勁,估值可參閱文末富果評估結果

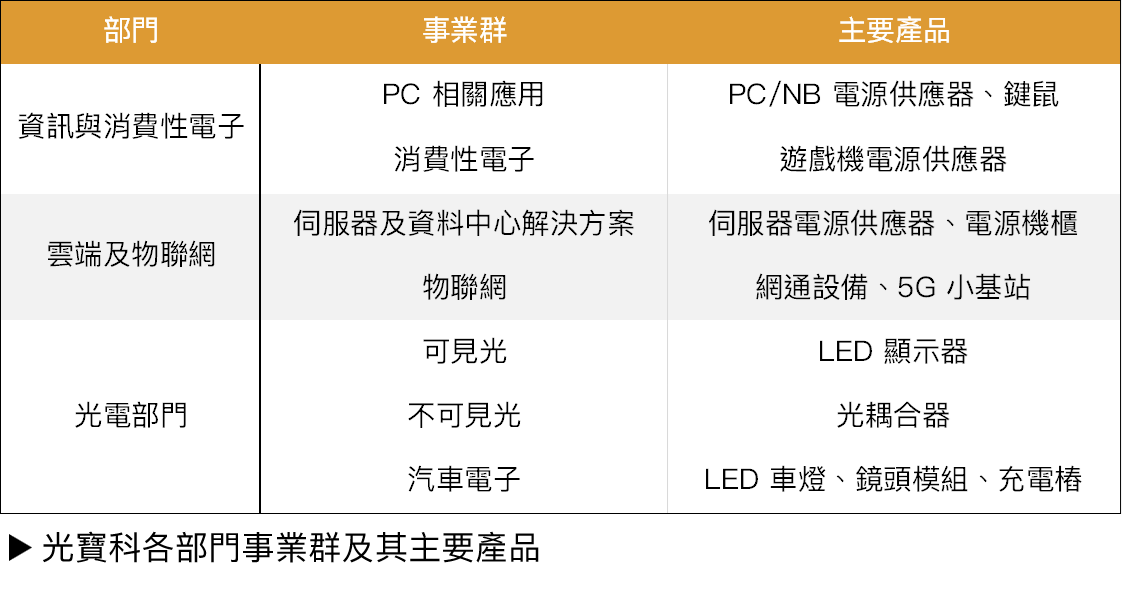

光寶科公司介紹,光寶科主要業務

光寶科(市:2301)成立於 1989 年,公司業務切分為三大部門:資訊與消費性電子(PC/NB 週邊/電源供應器(以下簡稱「電供」)、遊戲機電供)、雲端及物聯網(伺服器電供、資料中心電源機櫃、網通設備)、光電(LED 顯示器、車用電子等),2022 年營收占比為 47%、33%、20%。

Source:光寶科、富果研究部

Source:光寶科、富果研究部

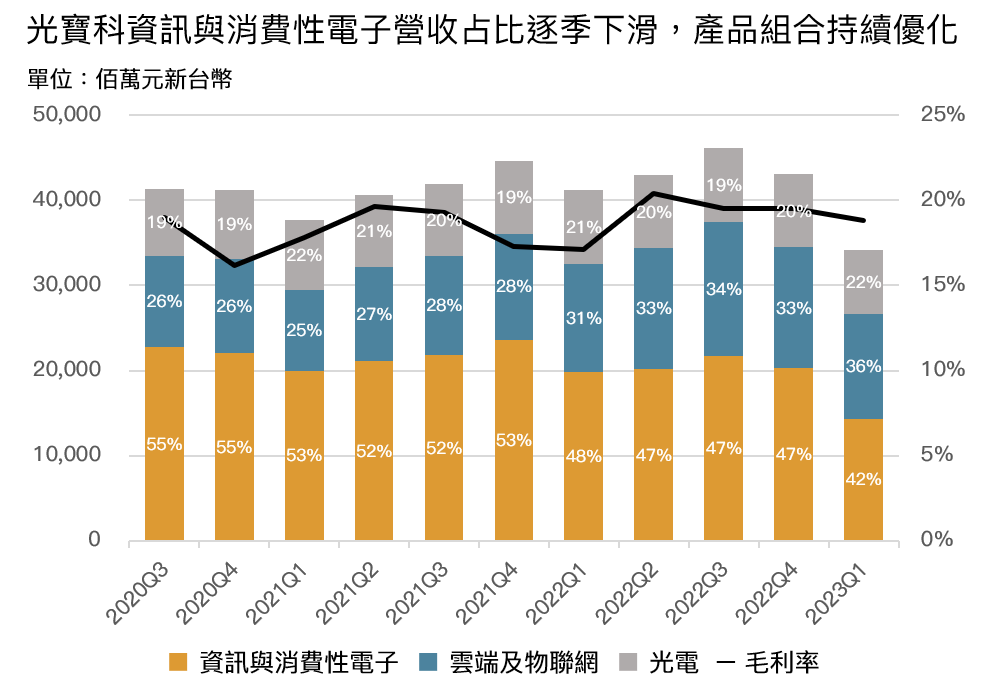

公司近年來資訊與消費性電子營收占比逐季降低,自 2020Q2 之 58% 下滑至 2023Q1 之 42%,透過優化產品組合,帶動公司毛利率成長。

Source:光寶科、富果研究部

Source:光寶科、富果研究部

註:Q4、Q1 為傳統淡季,毛利率成長主要為 YoY 之比較。

公司 2022 年營收地區占比為亞洲 63%、美洲 26%、歐洲 11%,且無單一客戶之銷售占比超過 10%,地區、客戶集中風險低。

光寶科於 2020 完成接班,後獲利維持成長、產品組合持續優化,經營績效佳

光寶科在 2020 年完成接班,改由創辦人宋恭源之子宋明峰擔任董事長,近兩年公司稅後淨利首度突破 10 億元新台幣(以下同)並維持成長,以及產品組合持續優化,接班後公司經營效益仍佳。其餘經營團隊成員亦多在公司任職多年,產業經驗豐富。

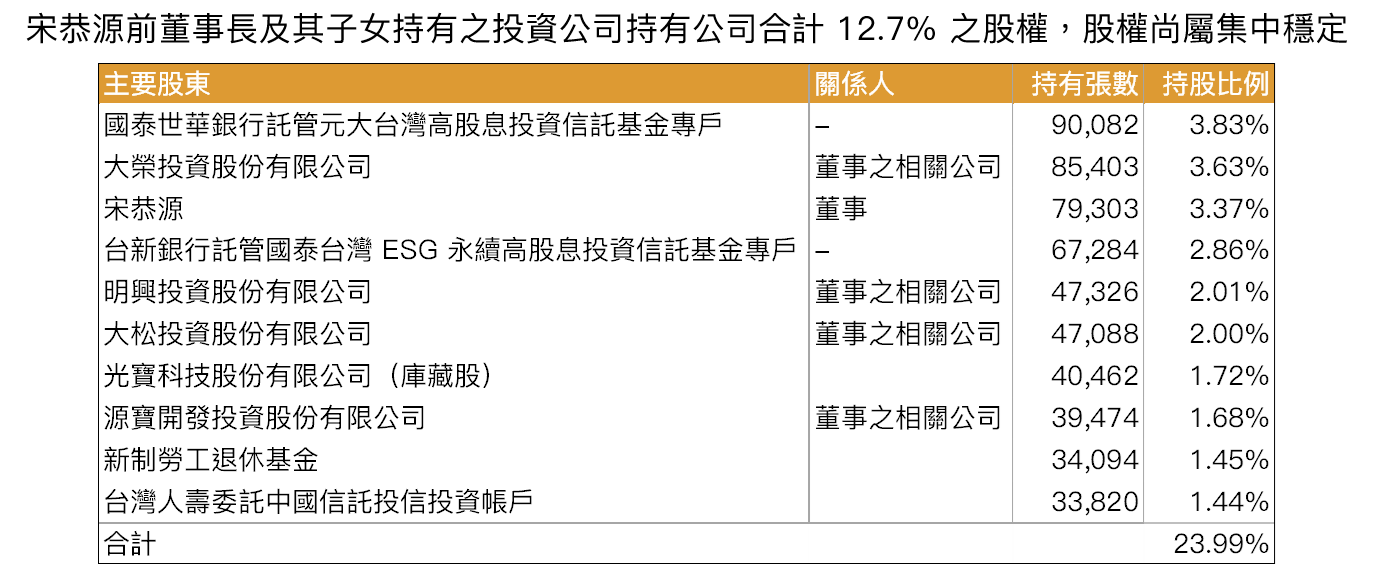

股權部分,宋恭源前董事長及其子女持有之投資公司(大榮、明興、大松、源寶投資)持有 12.7% 之股權,此占比近 10 年無明顯變動。其餘大股東多為基金持股,前十大股東占比達 24%,股權尚屬集中穩定。

Source:光寶科、富果研究部

Source:光寶科、富果研究部

AI 伺服器之電供總瓦數需求為通用伺服器 5~20 倍,加上規格要求高,其 ASP、毛利率均升

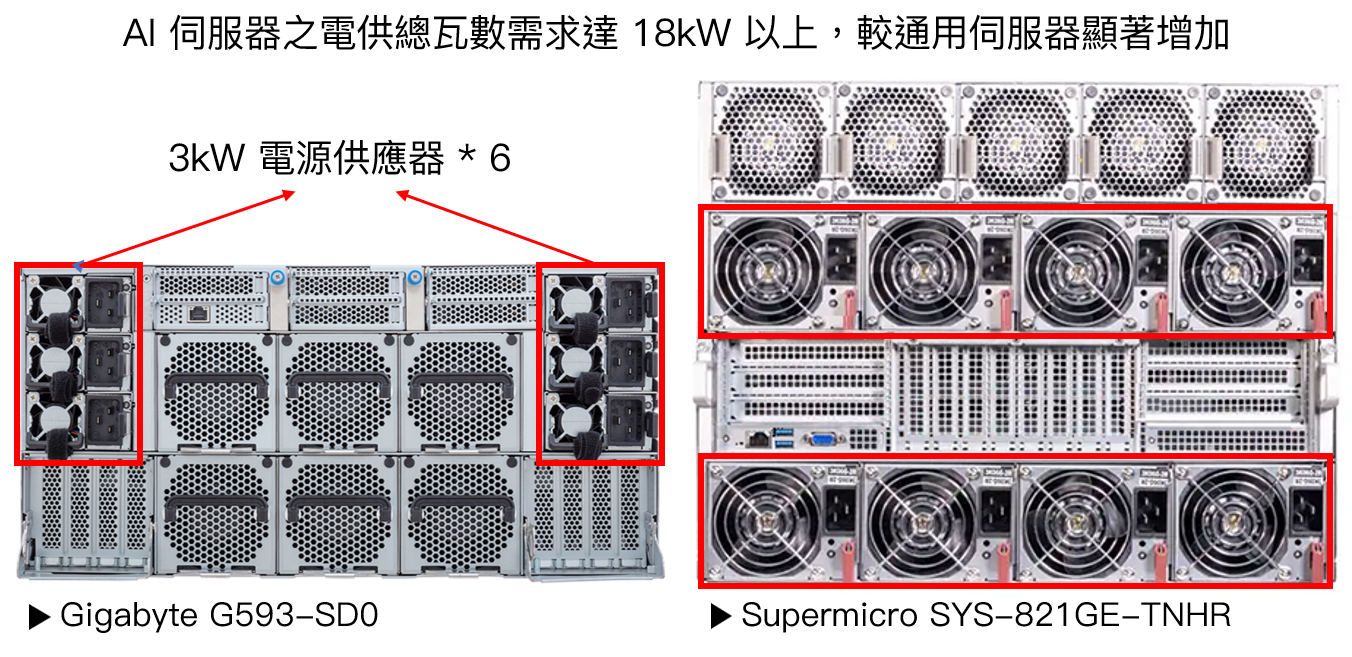

參考多款在 COMPUTEX 2023 展出之高階 AI 伺服器產品,其搭載之電供總瓦數均較通用伺服器明顯增加,例如技嘉搭載 8 顆 HGX H100 GPU 之 AI 伺服器產品 G593-SD0 即使用了 6 顆 3kW 電供;又如 Supermicro 類似規格的產品 SYS-821GE-TNHR 甚至使用 6+2(視實際應用是否裝載)顆 3kW 電供,電供總瓦數已達 18 kW 以上。對比前一代 Whitley 平台伺服器電供總瓦數需求 1.2~3.2 kW,AI 伺服器之需求為 5~20 倍的增加。

Source:Gigabyte、Supermicro、富果研究部

Source:Gigabyte、Supermicro、富果研究部

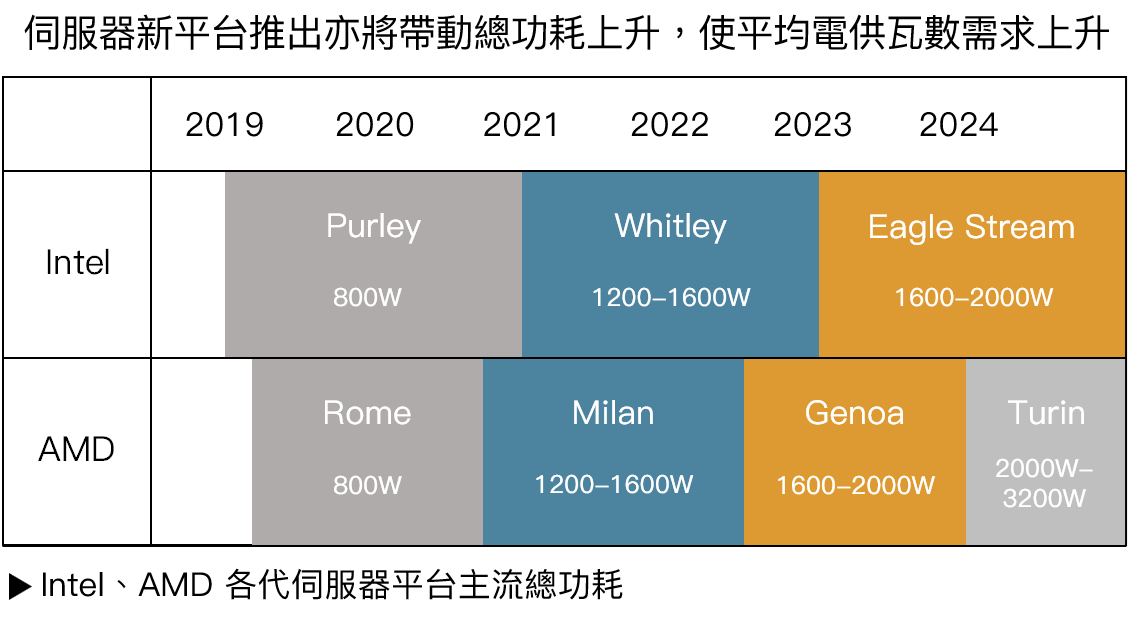

此外,Intel 和 AMD 兩大伺服器新平台(Eagle Stream 和 Genoa)的推出也將帶動整體平均電供總瓦數需求上升,例如 Eagle Stream 伺服器主流總功耗設計 1.6~2 kW 即較 Whitley 的 1.2~1.6 kW 增加約 30%。

Source:Intel、AMD、富果研究部

Source:Intel、AMD、富果研究部

隨著瓦數提高,對於電供的設計能力、零組件可靠性要求也越高,每瓦價格有望提升,將推升電供產品 ASP 和毛利率成長。

光寶科可顯著受惠 AI 伺服器出貨成長趨勢,帶動雲端及物連網部門營收成長

光寶科目前全球伺服器電供市占率約 25~30%,並與台達電(市:2308)名列前兩大 AI 伺服器電供供應商,更是全球第二大 CSP(推測為 Microsoft 之 Azure) 的首要 AI 伺服器供應商。

由於伺服器對於系統穩定度要求較高,加上 GPU 的耗電量大,無過去大瓦數實績的電供廠商較難打入供應鏈,產業初期將以導入台達電和光寶科全球兩大電供廠商之產品為主,故公司可直接受惠 AI 伺服器出貨成長趨勢。

參考 TrendForce 對 AI 伺服器出貨量之預估,以及富果研究部對訓練用、推論用伺服器占比之估計,2024 年訓練用 AI 伺服器出貨量將突破 18 萬台,預期可推動光寶科 AI 伺服器電供占營收比例自 2022 年不足 1%,成長至 2024 年達 5% 以上。

除了 AI 伺服器電供外,公司也積極佈局資料中心電源機櫃解方,以 PSU(Power Supply Unit,即電供)加上 BBU(Backup Battery Unit,電池備援電力模組,見註)的整合模組供應給資料中心業者。據公司說法該模組 ASP 為單獨供應電供之 2 倍,目前已通過美系 CSP 客戶驗證,將於 2023 下半年開始出貨並貢獻營收。

預期在 AI 伺服器電供和 PSU+BBU 模組出貨量成長下,2023、2024 年伺服器及資料中心解決方案將分別成長 12% 和 27%,並帶動雲端及物聯網部門營收成長 10% 和 20%。

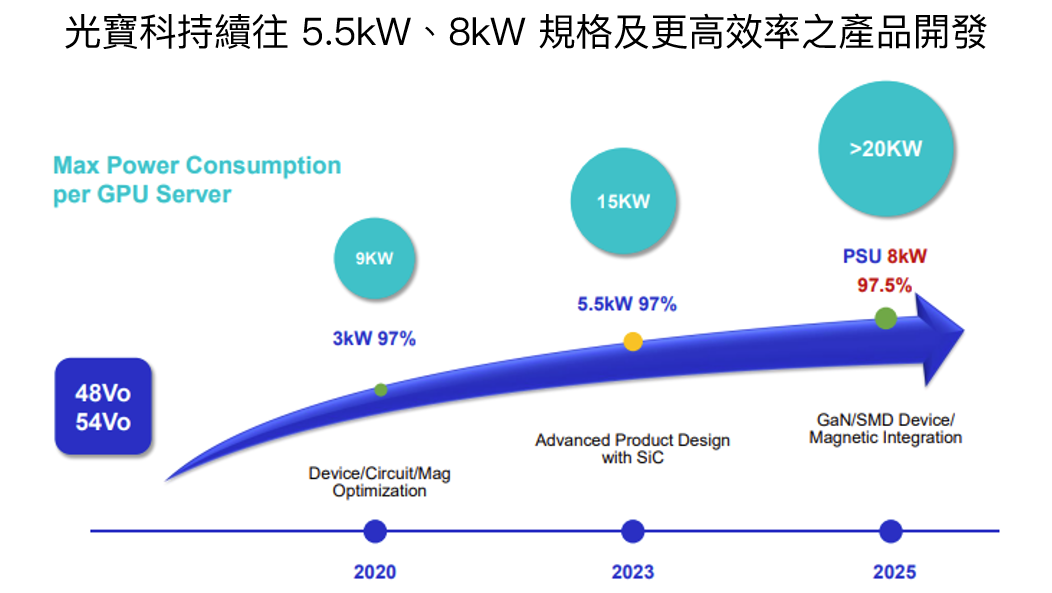

長期而言,光寶科持續研發 5500W 以及預計在 2025 年問世的 8000W 伺服器電供,以應付 AI 伺服器未來系統總功耗往 20kW 以上發展,將持續推動公司 ASP 和毛利率成長。

Source:光寶科

Source:光寶科

註:BBU 以鋰電池取代傳統 UPS(Uninterrutible Power System,不斷電系統)使用的鉛酸電池,具備壽命長、充放電次數多和體積重量小等優勢。

隨各國政策推動充電樁廣設,加上 ADAS 升級、LED 車燈滲透率提升,車用電子亦將帶動公司營收成長

觀察目前各主要電動車市場的車樁比狀況,包含中國(7.5:1)、美國(20:1)、歐洲(11:1),均遠低於理想車樁比 3:1(關於理想車樁比推估,可參考<作為電動車普及的最後一哩路,充電樁技術目前走到哪了?>系列報告)以及中國政策設定的 2:1,三大市場的公共充電樁數量嚴重不足。

為解決此問題,各國政府持續補助公共充電樁建設,預期充電樁市場未來數年將快速成長。參考 IEA 的資料,全球公共充電樁建置量將於 2030 年達 1,609 萬座,隱含近十年之 CAGR 高達 28.5%。

光寶科目前已打入北美電動車廠供應鏈和充電樁營運商,在北美 AC 充電樁市占率已達 20% 以上。2023 年也規劃推出 30kW、60kW 的 DC 快充產品(將主要供給營運商),有望在年底貢獻營收。

此外,車用電子部分還包含車載充電樁(OBC)、車用鏡頭(用於 ADAS 模組,主要客戶為歐系日系 tier 1 車廠)、LED …

閱讀進度