0%

以 PChome 聞名的台灣電商網家(櫃 : 8044)在先後遭到蝦皮、momo 等對手的強力競爭下,近幾年獲利不佳。為了打破僵局,網家近期極力轉型,企圖以支付軟體 Pi 錢包和點數 Pi 幣打造新的商業模式和更好的使用者體驗。然而,這會增加網家未來的投資價值嗎?這篇文章點出了網家的過去與可能未來,看完此篇文章,你將會知道以下幾件事:

- 網家公司簡介及營運概況

- PChome vs momo,富邦媒如何打敗網家成為最大 B2C 電商?

- 點數經濟是否能成為網家未來的成長動能?

- 如何衡量網家的成長潛力及投資價值?

公司簡介

網家(櫃:8044)成立於 1998 年,為一電子商務公司, 旗下包括 B2C 的 PChome 24h 購物、跨國電商服務的 PChome 全球購物、B2B2C 的商店街、C2C 的露天拍賣、物流商網家速配以及 Pi 點數營運的拍付國際等,其中以 PChome 24h 購物佔營收比例最高,佔超過 90%。

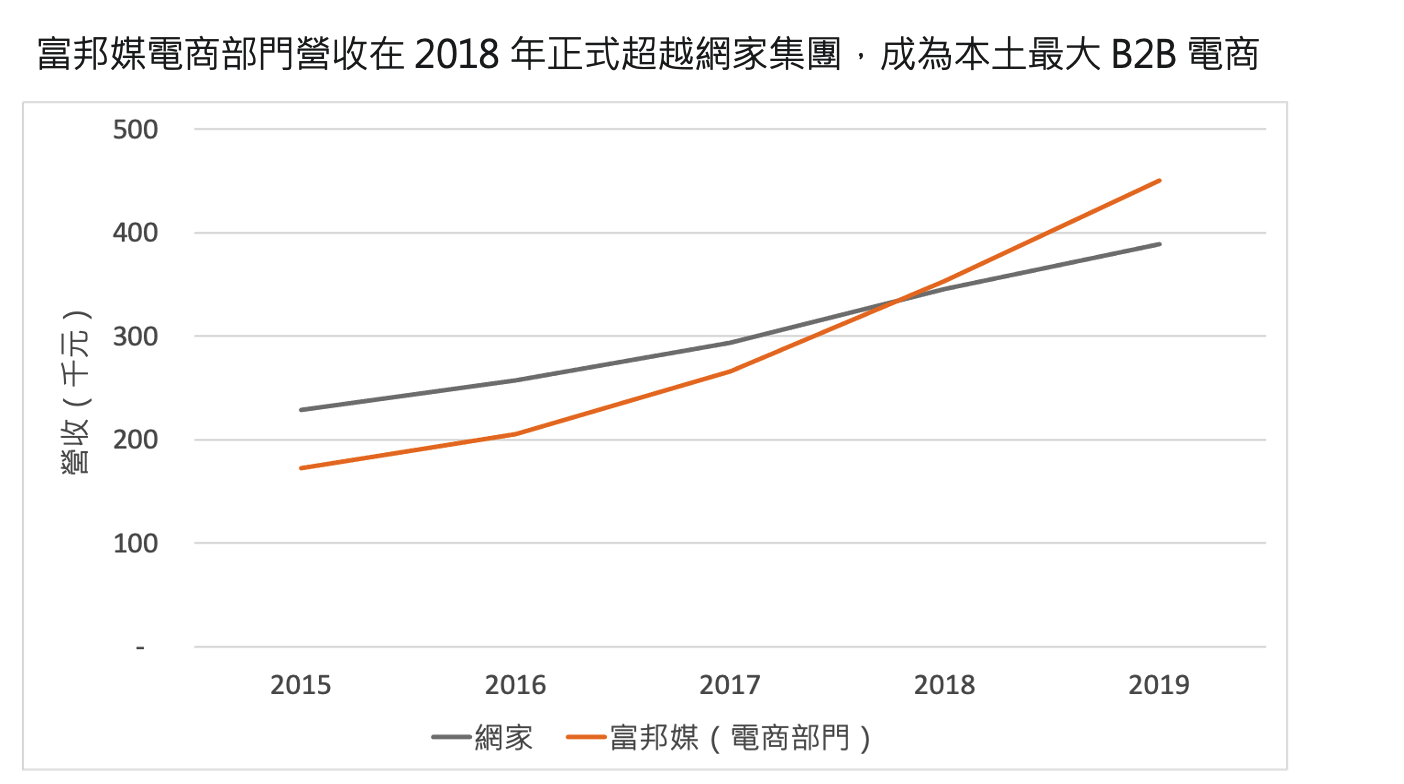

網家以往在物流、價格、市占率的優勢正被富邦媒(momo,市:8454)攻陷

過去網家以便捷、快速的物流聞名,一直以來都是全台最大的 B2C 電商,在 B2C 市場的市占率長期超過 20%。

然而,在富邦媒出現後,網家過往引以為傲的物流、價格優勢卻一步步被 momo 蠶食,市佔率也持續下降。(富邦媒佔台灣電商市場總消費額從 2017 年的 10.9% 提升到 2019 年的 15.6% ,反觀網家 2019 年已下降到約 12%。

Source:網家、富邦媒年報

分析原因如下:

首先,在物流方面,網家以集中式倉庫為主,目前共有 7 座大型集中式倉庫在桃園,然而,這種模式在遇到較大的購物量時,就容易發生壅塞使物流延遲。

而富邦媒則以衛星倉庫為主,目前在全台建造超過 30 座衛星倉庫,這種模式雖然初期建置成本高,但後續規模做大後卻能有效透過衛星倉庫直送貨物,減少物流壅塞,並降低轉運的成本。

此外,富邦媒也在 2020 年成立自有貨運公司富昇物流,透過車隊及衛星倉庫的整合,部份地區甚至能做到 1~3 小時內到貨,銷售商品也進一步擴張到如生鮮、日用品等有時效性的產品,在架構上更易支援多樣型產品的物流需求,物流方式的不同將使富邦媒在未來產品開拓上較網家有優勢。

網家與富邦媒雖經營類似業務,然營運效率上富邦媒仍優於網家

為了比較兩家的營運、銷售效率,我們可以觀察網家和富邦媒的財報。若單比較 2020 年 網家 B2C 業務和富邦媒 B2C 業務毛利率的差別,可以發現兩家毛利率相近,但 EBITDA Margin 卻產生了 1% 的差距,推測是因為網家營

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面