0%

隨著醫療技術的進步,人均壽命延長,慢性疾病相關的醫療需求也越來越多。而腎病在全球致死疾病中增長排行第六,這篇報告將介紹台灣最大的洗腎耗材醫療器材商邦特(櫃:4107),分析其產業地位及未來成長潛力。看完這篇文章,你將了解:

- 邦特公司基本概況

- 末期腎病的治療方法:血液透析和腹膜透析

- 邦特未來發展性

公司介紹

邦特(櫃:4107)創立於 1991 年,為一醫療器材製造廠。目前在宜蘭有兩座廠房、菲律賓有一座廠房,並以自有品牌 BIOTEQ 行銷全球,推出血液透析(俗稱洗腎)中的消耗性醫療器材。

截至 2021 年,產品營收比重為血液迴路管類 23%、TPU(一種塑膠材料) 導管 25%、外科管類 16%、藥用軟袋類 12%、穿刺針類 7%、血管導管類 5%、關鍵零組件 2%、其他醫療耗材 8%。產品銷售各國,按地區劃分為亞洲 48%(台灣約 20%)、美洲 25%、歐洲等其他國家 26%,市場分散。

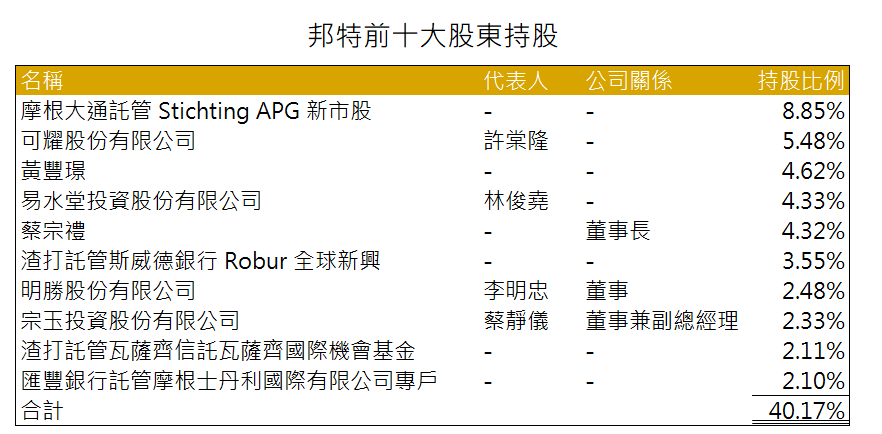

股權分佈

邦特董事透過直接和間接持股比僅 15%,持股比低。但值得關注的是 2021 年可成(市:2474)透過旗下子公司可耀持有 5.48% 股權,為可成切入醫材領域的長期投資計畫,因此此部分股權較穩定,而研究團隊認為可成不排除將繼續購買邦特股份的可能性。

整體而言持有邦特 1,000 張以上的股東從 2018 年約 20% 上升至 2022 年第一季的 48%,籌碼相對集中在大戶手中。

Source:邦特年報、富果研究部

Source:邦特年報、富果研究部

以下將分別介紹邦特的血液透析和非血液透析產品。

腎病以血液透析為主要治療方式,佔市場 70%。

腎臟是人體排除毒素的重要器官,一旦腎功能嚴重衰退將致死,末期腎病患者(除換腎外)僅能透過透析治療延續生命。

目前透析治療有兩種,一種為血液透析,須由醫療人員進行,原理為將血液抽出,經塑膠管路進入血液透析機器中開始血液淨化,再將經過清潔的血液送回體內。

第二種為腹膜透析,首先需在腹腔植入一條永久性導管,經由導管將透析液灌入腹腔存留一段時間,以腹膜作為透

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面