0%

近期手機、電腦等消費性電子需求降溫,使相關供應鏈股價有不小跌幅。而下半年最重要的便是 Apple 的 iPhone14 發布,是否能帶動蘋概股業績回溫。蘋果(NASDAQ:APPL)近日發布 2022Q2 財報,以下為最新觀點更新:

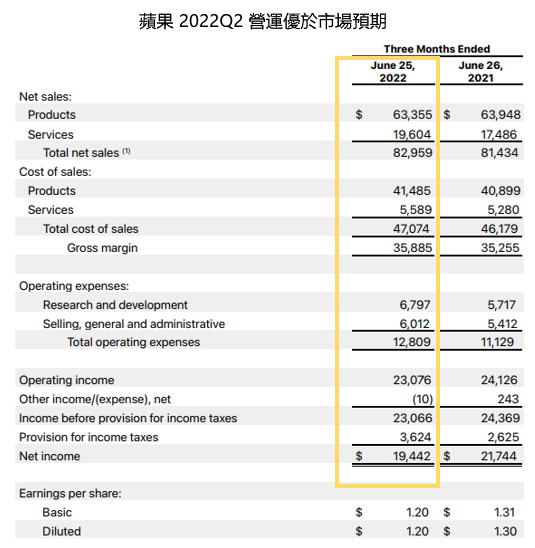

1. 2022Q2 財務:營收為 829.6 億美元(以下同,市場預期 828.1 億元),YoY+11.9%、QoQ-14.7%;毛利率為 43.2%(市場預期 42.6%),YoY 持平、QoQ-0.5 ppts;EPS 為 1.2 元(市場預期 1.16 元),YoY-0.11 元、QoQ-0.32 元,整體優於市場預期。

Source:Apple

2. 產品組合:iPhone 49.0%、Mac 8.9%、iPad 8.7%、穿戴式裝置 9.7%、軟體服務 23.6%。

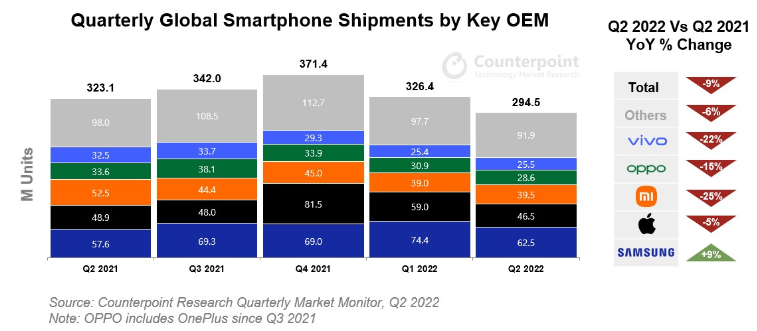

iPhone: 營收 YoY+2.8%、QoQ-14.7%。全球手機 2022Q2 需求降溫,出貨量為 2.95 億台,YoY-9%,而蘋果為 0.47 億台,YoY-5%,衰退幅度小於整體,主因 iPhone13 定位高端,其用戶因收入較高,較未受到通貨膨脹影響。

值得注意的是,從 Andriod 轉換到 iPhone 的用戶創歷史新高,iPhone 新用戶有雙位數的增加,細分來看,主要是中國手機廠的銷量明顯下滑,推測可能和戰爭導致抵華、高通處理器效能翻車有關,蘋果憑藉其完善使用體驗及生態圈,將有機會吸取更多用戶。

Source:TrendForce

Source:TrendForce

Mac:營收 YoY-10.4%、QoQ-29.8%,全球 NB 2022Q2 出貨量為 5,450 萬台,YoY-18.6%,但蘋果 Mac 出貨量為 480 萬台,YoY-22.5%,衰退高於平均主要

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面