0%

在 <從看懂台積電,到預測台股的 2020 年> 系列文章,我們一路介紹了晶圓代工的產業概況、台積電的廠房、製程優勢以及他的護城河,從而確保了其產業成長的趨勢、競爭優勢以及未來發展的潛力。

而在最後一篇裡,我們將用客戶需求及財報分析兩個面向,來深入拆解並預估台積電 2020 年的營運狀況,看完這篇文章,你將會知道以下幾件事:

- 從拆解客戶需求( Apple、華為、AMD 等)到預估台積電營收

- 如何用財報分析台積電的體質以及投資價值

- 從台積電到預測台股大盤 2020 下半年走勢

文章開始前,先來快速回顧一下,在從看懂台積電,到預測台股的 2020 年(中)裡我們談到了台積電未來 1-3 年的成長主力將是 5nm 及 7nm。因此,了解這兩者的供需情況,就可以得知台積電 2020 年的營運狀況。以下就讓我們來分析一下 5nm 及 7nm 的供需情況。

客戶分析:5nm從蘋果 iPhone12 及華為 Mate40 出貨量預估 2020 年 5nm 需求

台積電 5nm 預計 2020 下半年在 Fab18 量產,初期產能約 5-7 萬片/月。根據公司給出的財測,2020 年 5nm 的營收占比將達 10%,換算下來約為 1,200 億元新台幣(以下同)。

根據以上公開資訊,再搭配客戶需求情況,我們就能分析這份財測的真實性及達成可能率。

就目前資訊看,已確定採用台積電 5nm 製程的有蘋果的 A14 及華為的麒麟 1020 晶片,且兩者都將在 2020 下半年推出 5G 手機,分別為 iPhone12 及 Mate40。

而單以 2020 年來看,台積電 5nm 的產能將主要供應給蘋果及華為。

因此,我們只要推估出 iPhone12 及 Mate 40 的 出貨量,就可以回推他們在 2020 年對台積電 5nm 的需求量。

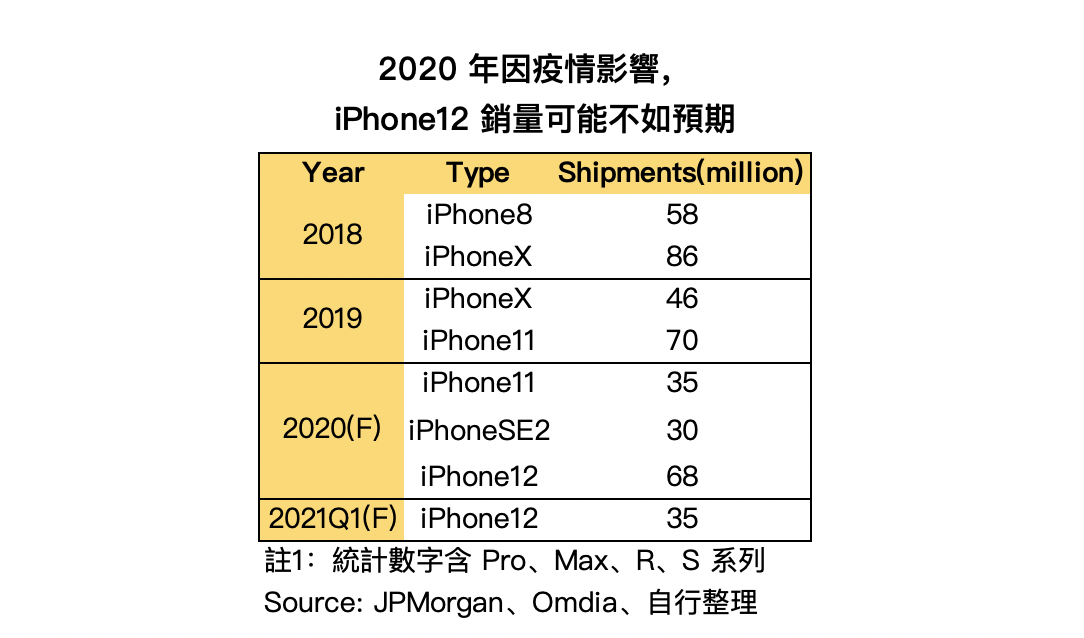

iPhone12 受疫情影響,2020 年出貨量可能僅 6,800 萬部,但 2021 年需求將反彈

首先讓我們從需求端開始,雖然 iPhone12 是蘋果第一部 5G 手機,但因新冠肺炎的影響,將可能使 2020 年的需求不如預期。

根據 JP Morgan 預估,若 iPhone12 準時在 9 月發佈,2020 年銷量將達 6,800 萬部。但若疫情緩解,估計 2021Q1 需求將大幅反彈,單季出貨量可達 3,500 萬部。

而華為方面,我們推估 Mate40 在 2020/9 月發布後到 2021

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面