在 AI 伺服器中,有 GPU、ASIC、記憶體、散熱、機殼等各式零件,但更重要的是將其組裝成一台完整的伺服器,美國的伺服器組裝廠 Supermicro 也因此在 2024 年以來上漲了超過 3 倍。但大家或許不知道,全球有超過 90% 的伺服器都是由台灣公司組裝的,這些組裝廠如緯創(市:3231)、廣達(市:2382)、鴻海(市:2317)等,過去因業務都是在成熟的 PC/NB,利潤一直很低而被戲稱茅山道士,但在 AI 的浪潮下,卻是最不可或缺的角色。

本系列文章,將來深入分析廣達、緯創,一窺兩家公司如何將如何受惠於 AI 的趨勢。在上篇文章中,你將會瞭解以下幾件事:

- 廣達、緯創商業模式

- 股權架構、經營團對及公司歷史沿革

- 產業分析:AI 產業在那個階段了?AI 伺服器展望

- Nvidia 跨足伺服器領域,將對產業造成什麼影響?

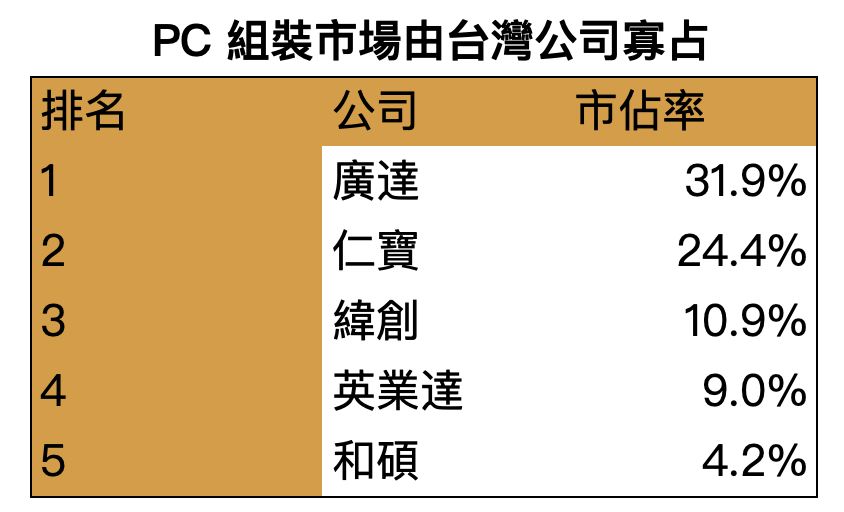

商業模式:廣達、緯創為全球前五大 PC/NB 組裝廠,近年高附加價值之伺服器組裝營收占比逐年提高

廣達、緯創分別是全球第一、第三的 PC/NB 組裝代工廠(市佔率為 32%、11%),與仁寶、英業達、 和碩合稱台灣的電子五哥,五家公司合計 PC 代工市佔率高達 80%,寡佔整個市場,商業模式採連工帶料模式。然因附加價值較低,且產業屬買方市場(也就是代工廠無議價權),這幾家公司過往的毛利率長期都只有 3~5%,更常被戲稱為茅山道士,長期未獲投資者青睞,使過往 P/E 估值都只有 10X~12X 左右。

為擺脫產業惡性循環,廣達、緯創兩家公司經營層很早就佈局伺服器代工領域,從 2010 年就和 Nvidia 等公司合作開發伺服器組裝,且有參與設計而非單純代工(亦即 ODM 模式),因此也是 AI 伺服器需求增加的最大受惠者。

兩家公司的伺服器營收佔比在 2023 年已各達營收的 35%,皆較過去明顯增加。目前廣達伺服器客戶包括 Meta、Google、Amazon、Nvidia,而緯創則包括 Nvidia,及透過子公司緯穎間接為 Meta、微軟供應鏈。可說兩家公司客戶幾乎囊括了全球重要的 AI 伺服器玩家。

Source:公司資料、富果研究部

Source:公司資料、富果研究部

Source:公司資料、富果研究部

Source:公司資料、富果研究部

股權:廣達集中於經營層,緯創較分散,然兩者外部主要股東都以較長線投資的 Buyside 投資機構為主

廣達股權約有 26% 集中在董事長林百里及其名下投資公司千宇投資手中,總經理梁次震則持有 2.1%,其餘大股東則多為 ETF、人壽、退休基金,前十大股東持股達 43%,千張以上股東持股比達 87%,股權集中穩定。

廣達主要股權掌握在創辦人林百里手中

Source:公司年報、富果研究部

Source:公司年報、富果研究部

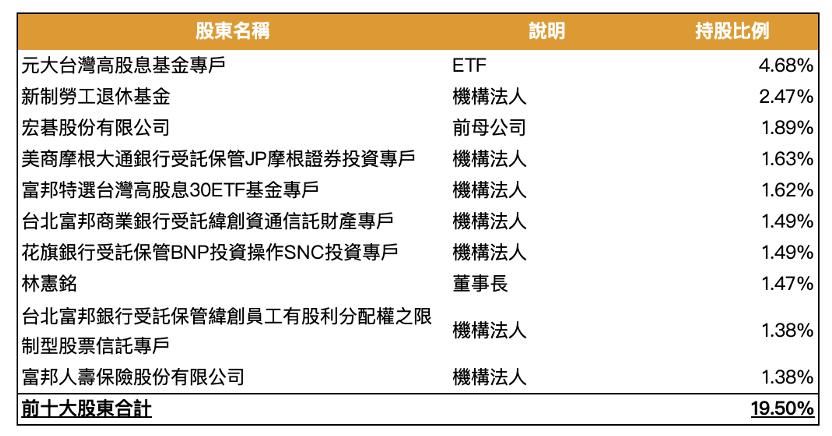

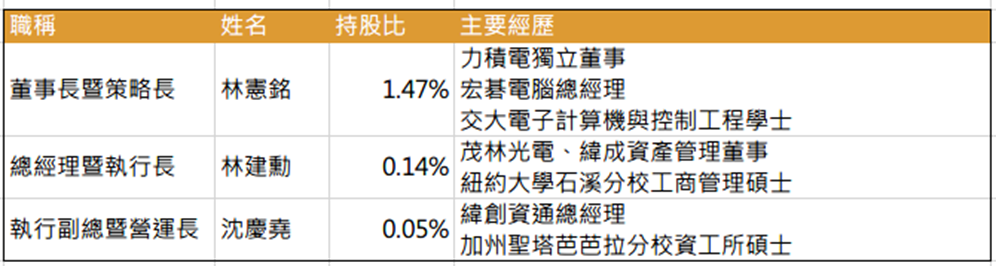

而緯創則相對分散,董事長林憲銘持有約 1.5%,其餘則分散在 ETF、退休基金、過往的母公司宏碁,前十大股東持股約 20%,千張以上股東持股比約 64%,股權雖比廣達分散,但大股東都屬較長線投資的投資機構,股權也尚屬穩定。

緯創股權較為分散,但大多掌握在長線投資類型的機構法人手中

Source:公司年報、富果研究部

Source:公司年報、富果研究部

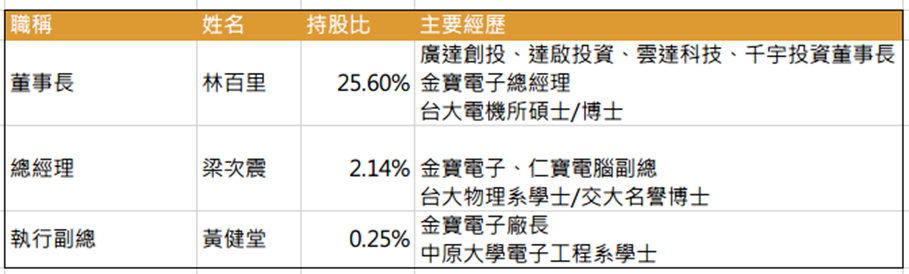

經營團隊:廣達、緯創經營層皆為公司創辦人並仍在掌舵,擁有豐富產業經驗及人脈資源

目前兩家公司都仍由創辦人擔任董事長掌舵,其中廣達的林百里與現任總經理梁次震一同創立公司後便一路經營 36 年至今,兩人皆已接近 75 歲高齡,然目前皆表態健康狀況無礙,會繼續經營公司。

而緯創則在 2001 年由當時任宏碁總經理的林憲銘帶團隊出來創立也一路經營自今,目前林董亦已 72 歲高齡,開始啟動接班計畫,讓任職多年的親信林建勳於 2022 年任總經理暨執行長,並將於 2024 年入主董事會。

在 OEM/ODM 產業最關鍵的競爭優勢為內部管理及客戶經營能力,兩家公司的經營層皆經驗豐富且在產業打滾數十年,累積大量名聲人脈及資源,判斷未來將持續維持競爭優勢。

不過,廣達的經營層持股較緯創集中許多,相對來說經營層和公司利益的方向會更為一致。

廣達(上)、緯創(下)持續由 70 歲以上的創辦人掌舵

Source:公司資料、富果研究部

營運概況:廣達、緯創營收與 PC 市況有高度相關,判斷未來 PC 業務呈穩定緩慢成長

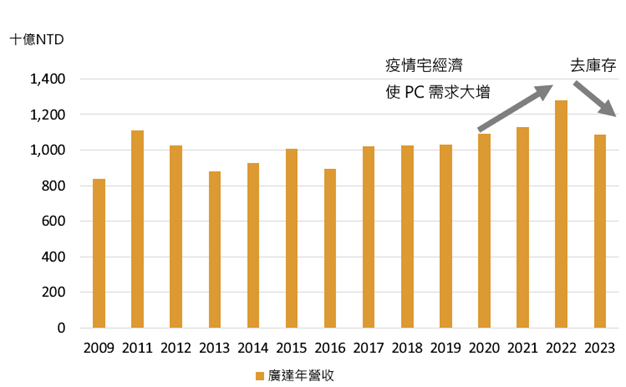

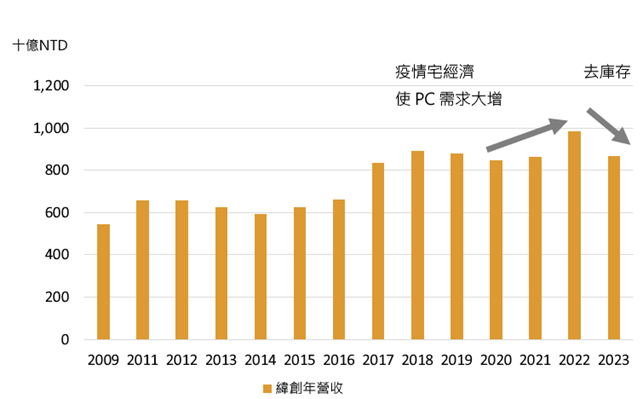

兩間公司營收皆以 PC(包含 NB)為主,因此營收主要隨著 PC、NB 市場好壞而波動。PC 出貨量在 2011~2012 年到達高峰後開始邁入成熟期,每年出貨量約維持在 2.5~3 億台左右水準。直到 2020 年因疫情帶動的宅經濟,才讓 PC 需求短暫大增,在 2021 年達到高峰,全球出貨 3.41 億台,YoY+15%。然隨疫情結束 PC 需求亦回歸常態,2023 年出貨量為 2.47 億台,YoY-13%,回落至疫情前的水準。

而廣達、緯創雖然有伺服器業務,但因 2023 年通用型伺服器整體需求亦疲軟,加上 AI 伺服器受限於 CoWoS 產能短缺,並未能明顯出貨,因此 2023 年的營收仍受到 PC 影響,分別為 1.09 兆元、8,670 億元,YoY-15%、12%,皆呈現衰退。

展望 2024 年,參考業界及研調機構共識,預計全球 PC 出貨量將較去年回升 YoY+3~4%,未來則維持穩定成長(部分由 AI PC 驅動換機潮)。因此,可假設兩公司未來的 PC 業務隨產業穩定成長,再來的成長動能則聚焦在 AI 伺服器。

廣達(上)、緯創(下)過去營收隨 PC 市況波動

Source:Refinitiv、富果研究部

Source:Refinitiv、富果研究部

AI 產業已進入產業生命週期的成長期,未來各領域應用需求預計將快速成長

自 ChatGPT 在 2022 年底推出後正式引燃 AI 熱潮,各家廠商對 AI 晶片的需求大幅增加,

閱讀進度