在日本「半導體與數位產業戰略」(一)中分析了日本過去的半導體產業史,並介紹此戰略對日本佈局的影響。這篇將接續上篇,深入分析台日半導體產業現況以及此戰略未來對產業的影響。看完這篇文章,你將了解以下幾件事:

- 台日半導體產業現況

- 未來台日半導體產業影響

- 台日半導體業潛在受惠供應鏈

台灣自上游到下游擁完整半導體產業供應鏈,相較日本僅有設備獨強,更能發揮產業群聚效應

台灣半導體發展與日本相似,從一開始採用美國封測技術,到政府領導推進晶圓代工產業後,再帶起了上游的 IC 設計業。

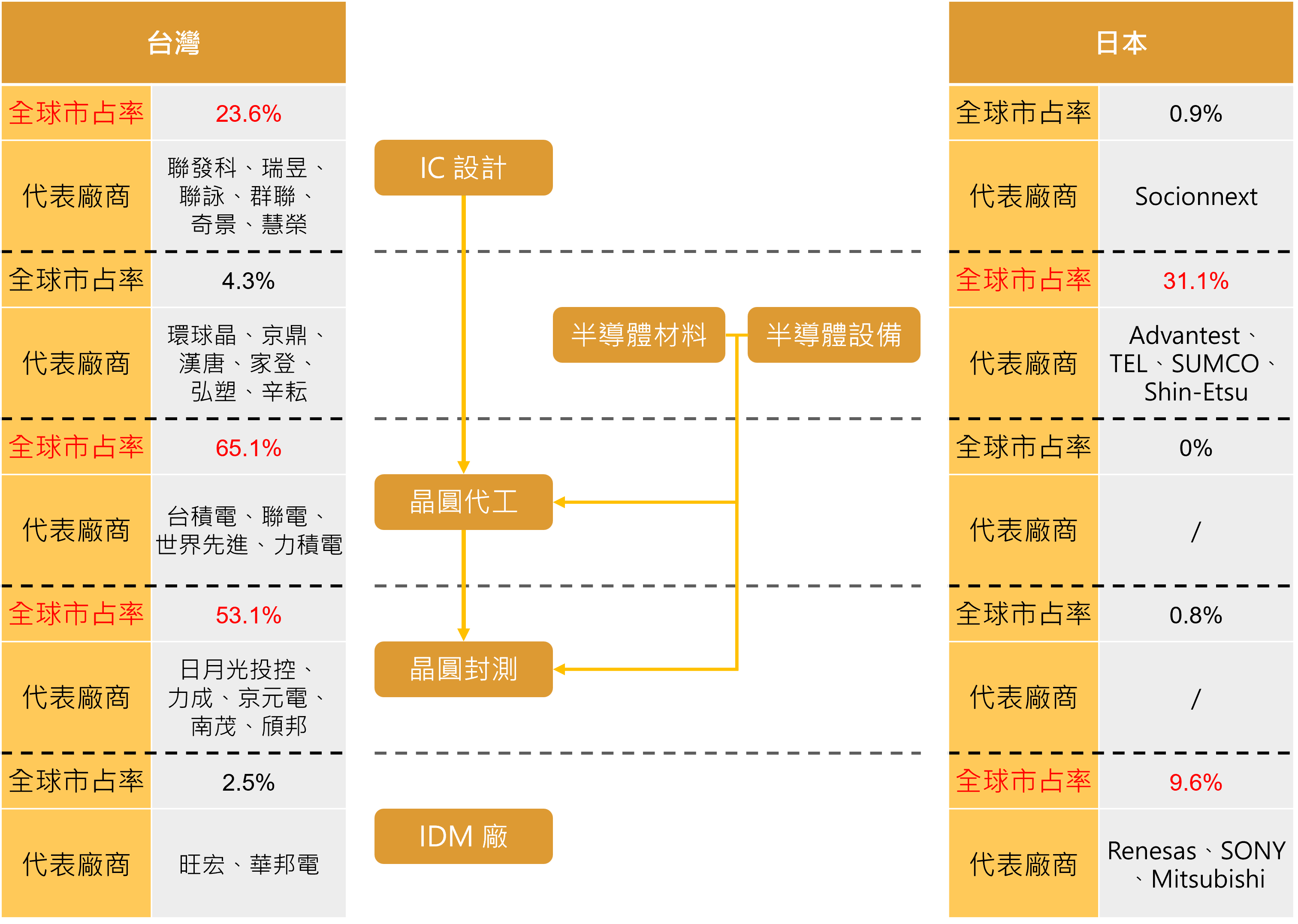

發展至今之所以能被稱為「矽盾」,是因為自上到下游都有較完整及先進的技術,均衡發展下能完整發揮產業群聚綜效。從下圖可以看到日本在半導體產業鏈中僅材料設備及 IDM 較為完善,但相較台灣供應鏈的完整度仍不足,故這也是日本積極邀請台積電(市:2330)赴日設廠的重要原因,希望能藉由台積電影響力,逐步建立起半導體供應鏈。

台灣擁完整的半導體產業鏈,且上中下游皆在全球有一定領導地位

資料來源:富果研究部、DIGITIMES

註:圖上市占率係以全球半導體產業營收為單位計算

邀請台積電設廠後,富果判斷日本關鍵的下一步將透過車用晶片推動 IC 設計發展

台灣 IC 設計業的興起,除了有台積電(市:2330)、聯電(市:2303)等晶圓代工廠降低 IC 設計的成本及門檻,台灣的電子代工業也功不可沒。

1990 年代後,由於台灣電子代工業在全球具領導地位,隨著筆電、伺服器等電子產品的需求成長,帶動台灣 IC 設計商以國產化及低成本的優勢拓展市場,實現進口替代,像聯發科(市:2454)、聯詠(市:3034)、瑞昱(市:2379)等企業,多是由電腦周邊 IC 開始做起(包括光碟機晶片組、滑鼠鍵盤控制 IC、音效控制 IC 等)。

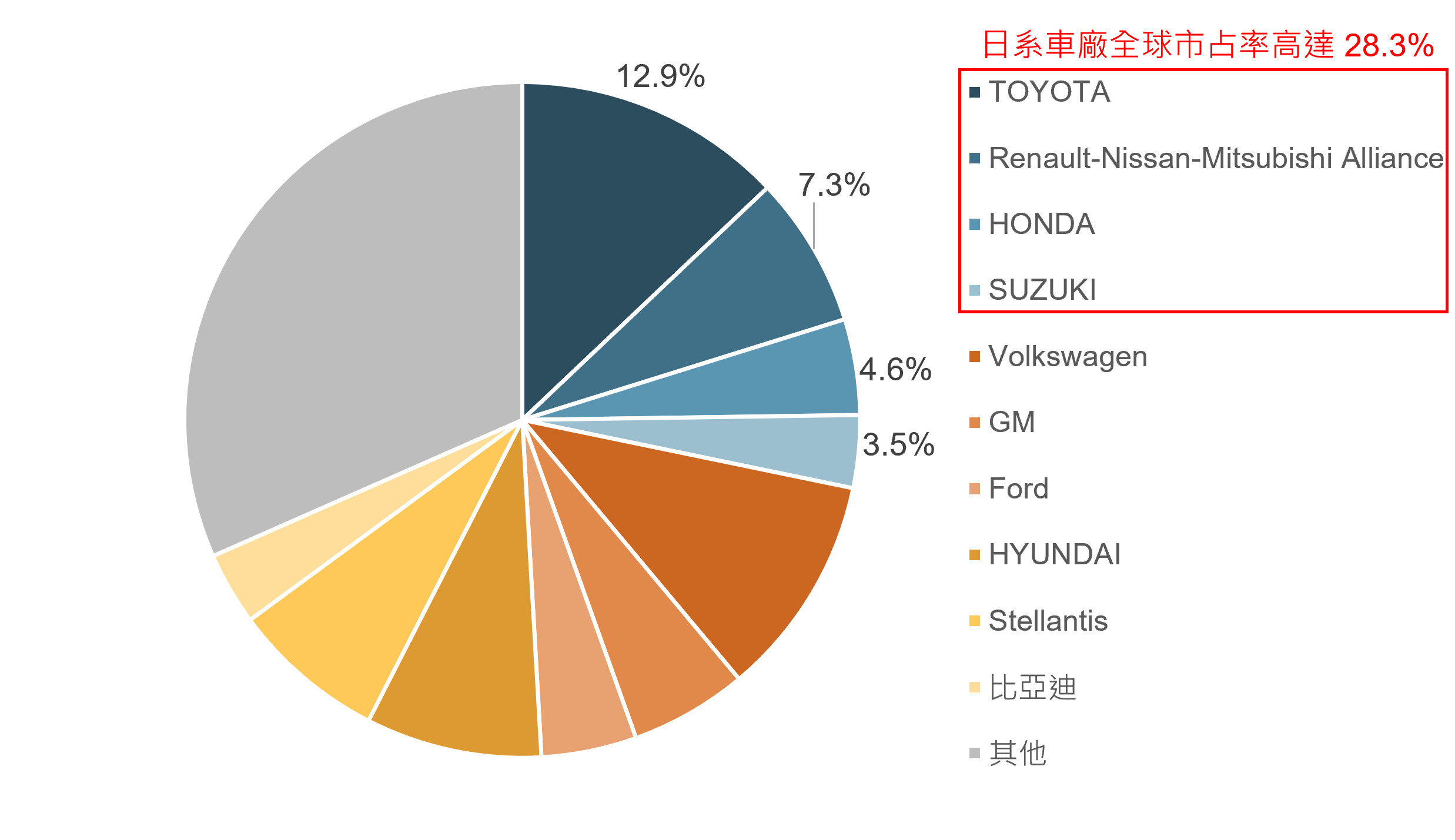

順著台灣過去的發展來看,邀請台積電赴日設廠建立起晶圓供給後,日本關鍵的下一步將是找出需求,例如從現有產品中尋找需求,基於日本所具備的實力及未來的產業趨勢下,判斷汽車將會是最可能進行晶片國產化的需求來源,原因是產品需求量夠龐大(全球年汽車年銷量約 8660 萬臺,車用晶片年出貨量 500 億顆以上),日本也有完整的供應鏈及品牌廠。

從 2023 年全球汽車銷量來看日本仍位居第一,有足夠市場給車用晶片發展

資料來源:鉅亨網

此外,車用晶片也是高速成長的市場,據各大研調機構統計,目前一般燃油車的晶片搭載量約為 500-700 顆,隨各種車載應用發展(如智慧座艙、車內娛樂系統、自動駕駛等),以及電動化的趨勢,未來每台汽車將搭載約 1500 顆晶片,更高端的車型甚至會搭載至 3000 顆,在需求高速成長,且日本目前車用晶片全球市占率也不高的情況下,日本將有一定的空間發展。

雖然日本大力支援,但從人才及產業鏈角度來看,短中期都較難對台灣造成負面影響

日本大力支援半導體業,除了政府為振興產業,一部分也是來自盟友美國希望能分散地緣政治風險,然從人才及產業鏈角度看,日本短中期都較難對台灣造成負面影響。

首先是人才,從理工科學生人數就可以看到明顯落差,台灣在電子業蓬勃發展下,每年理工科佔總大學生比重平均都有 42% 以上,然日本僅有 35% 左右,且相對美國 38%、韓國 42% 也是低許多,加上日本在 IC 設計、晶圓代工及封測領域已落後一段時間,人才相對台灣有明顯的斷層,短時間內並不易補足缺口。

再來是產業鏈,雖然日本正積極重建半導體產業鏈,但實際上產業鏈的建立並不是短時間內能達成的,台灣的竹科、中科和南科,都是花至少 20 年以上,透過 IC 設計、晶圓代工及封測等廠商合作建立起的,然日本目前僅晶圓代工的台積電已完成設廠,且產能佔台積電比例也不高(一二廠相加約佔 7%),而其他協作廠商仍未定案或仍在蓋廠,故判斷即便短期投資額增加,但實際成效並不會太快顯現出來,要實際取代或影響台灣矽盾的地位仍有一段距離。

不過,若有一些地緣政治問題,包含像南北韓、台海情勢升溫等狀況發生,將可能加速日本建構半導體供應鏈的速度。

展望未來,台日半導體廠商都將因此戰略受惠

隨著日本增加補貼,台積電也從一廠完工到目前已準備籌劃三廠,顯示未來晶圓供給量將大幅增加,帶動周遭相關供應鏈的成長,以下會將受惠供應鏈分成台灣廠商及日本廠商去進行分析:

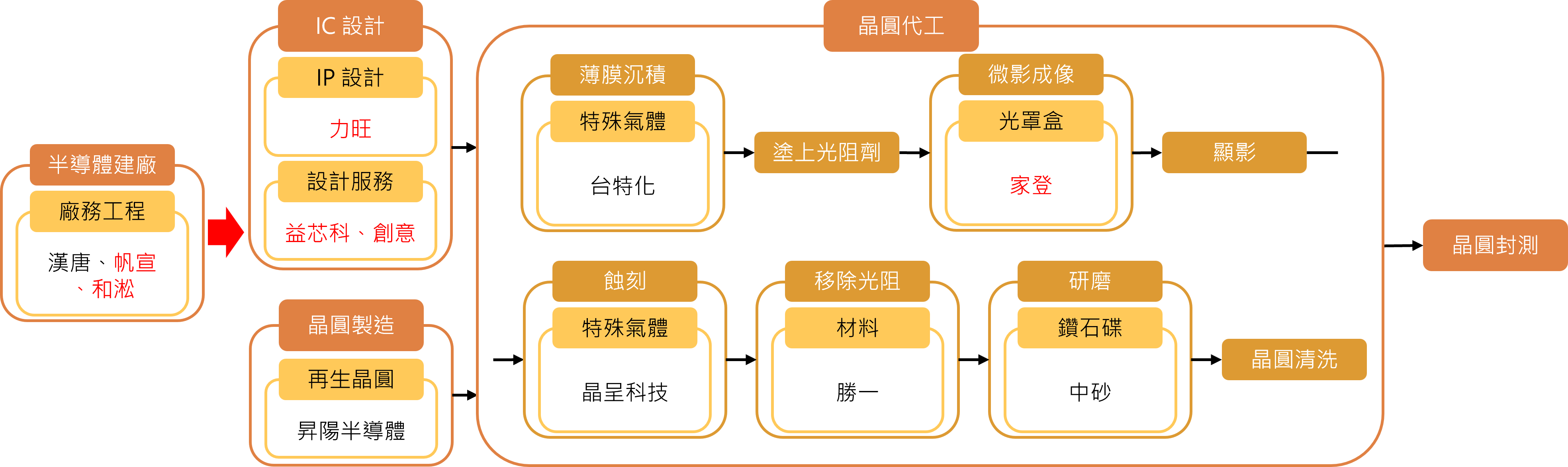

台廠短期將受惠設廠帶動的廠務工程,中長期將會是化學品、耗材、IC 設計相關等廠商受惠

在台積電持續投資日本下,最先受惠的將會是設廠相關的廠商,而設廠又可細分為設備商及廠務工程商。設備商由於台灣平均競爭力不如日本,判斷僅少數在特定領域有表現的廠商才有機會受惠,如光罩盒龍頭家登(櫃:3680);廠務工程的部分由於相當吃經驗及與廠商的長期合作,故有許多與台積電長期合作的廠商相當有機會,包括漢唐(市:2404)、帆宣(市:6196)、和淞(興櫃:6826)等廠務系統商。

晶圓代工廠完工進入量產後,中長期受惠的將是化學品、耗材及 IC 設計相關等廠商。以化學品和耗材而言,台灣部分廠商在特定領域有一席之地,包括先進製程鑽石碟龍頭中砂(市:1560)、再生晶圓廠昇陽半導體(市:8028)、特殊氣體廠晶呈科技(櫃:4768)及台特化(興櫃:4772)、製程化學品廠勝一(市:1773)等;IC 設計相關的部分,判斷隨台積電產能開出後,晶圓需求端會開始逐步跟上,然而在日本 IC 設計能力落後的情況下,可能開始有 IP、IC 設計服務的需求出現,屆時許多與台積電長期合作的廠商將受惠,如 IC 設計服務的益芯科(興櫃:7707)、創意(市:3443)、IP 設計的力旺(櫃:3529)等廠商。

不少台廠將為跟上日本發展半導體業,已開始於日本佈局據點

資料來源:富果研究部、公司網站及年報

註:上述所提之台廠皆是與台積電有長期合作關係之廠商,過往台積電佔公司營收至少 20% 以上,或是供貨有 20%以上來自台積電,此外有部分公司(紅字標註)已在日本設立據點,讀者可再關注。

日廠短期將受惠於各種設廠帶動的設備需求,中長期將會是化學品、耗材等廠商受惠

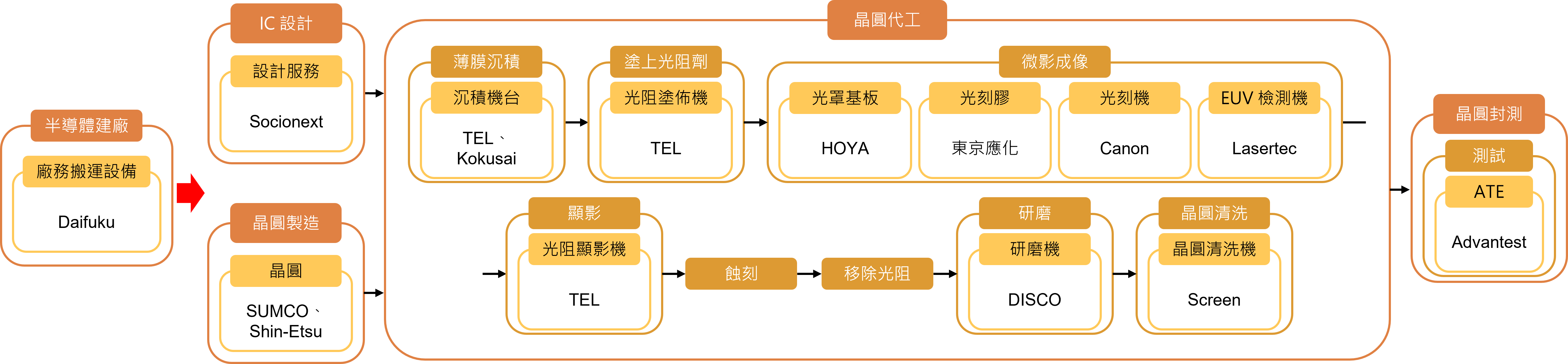

日本同樣會受惠台積電設廠及未來趨勢,不過日本由於產業鏈多集中在設備材料,故受惠的區塊會不太一樣,且日本設備商多在市場上具領導能力,故推斷能完整受惠台積電設廠及未來半導體戰略趨勢。

先以受惠於設廠的廠商來看,除了少數如廠務搬運設備商 Daifuku(東證:6383)外,其餘多集中在製程設備上,包含沉積 / 光阻塗布 / 光阻顯影設備龍頭 TEL(東證:8035)、沉積設備廠 Kokusai(東證:6525)、光刻機廠 Canon(東證:7751)、EUV 檢測設備龍頭 Lasertec(東證:6920)、研磨設備龍頭 DISCO(東證:6146)、晶圓清洗設備龍頭 Screen(東證:7735)、自動測試設備廠 Advantest(東證:6857)等設備商。

中長期量產後,受惠的主要會以晶圓製造及代工的材料為主,IC 設計服務為輔,材料商包含晶圓製造領導廠商 SUMCO(東證:3436)及 Shin-Etsu(東證:4063)、光罩基板龍頭 HOYA(東證:7741)、光刻膠廠商東京應化(東證:4186)等;IC 設計服務廠則有 Socionext(東證:6526),是目前全球 IC 設計服務領導廠商之一。

日本半導體設備業將完整受惠於半導體戰略

資料來源:富果研究部、公司網站及年報

結論

雖然有些人認為日本大力投資半導體產業,將影響台灣半導體業的地位,但其實產業鏈的建立並不是短時間內能完成的,故更值得關注的是各國建立半導體供應鏈後,會有哪些台廠因此受惠,以及未來這些區域的發展。

就日本來說,未來最值得關注的便會是車用的發展,若能成功複製台灣過去歷史,那車用晶片將會是日本未來的一大主力。

此外,本文有提到許多日股標的,除了可透過特定券商進行複委託投資,也可投資相關的日股 ETF,如國泰日經 225(00657)、元大日經225(00661)及最近將上市的台新日本半導體 ETF(00951),這些 ETF 成分股當中便包含了文中提到的許多日本半導體企業,有興趣的讀者可以再關注。

自我揭露聲明

本人/本撰寫相關團體( 以下簡稱我 )目前沒有持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(CFA, 持有高業、投信投顧證照)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度