富果觀點

- Lululemon 在過去五年經營層換血後績效優異,並順利拓展男性產品、電商以及非北美地區等新市場

- Lululemon 布料材質佳、品質穩定,儘管單價高,產品仍受到收入中等、價格敏感族群接受並肯定

- Lululemon 與供應商共同設計、研發,並全數仰賴供應商製造。布料較難差異化下,判斷長期的品質管理以及品牌力才是產業競爭關鍵

- Lululemon 以直營店模式經營線下商店,並透過社區大使與顧客建立連結;線上商店則基於瑜珈產品及過往線上、線下的商店串連,使其在疫情期間快速成長

- Lululemon 每年約擴展 40 間店,並以中國為發展重點,預計 2026 年中國大陸地區店數將接近翻倍

- 預計隨疫情趨緩、中國解封、店數穩定擴張下,獲利將快速成長

Lululemon 以瑜珈褲起家,現在為全球著名運動服飾品牌

Lululemon 成立於 1998 年,總部位於加拿大溫哥華,早期以瑜珈服起家,專注於女性客群,近年快速發展下切入跑步、游泳、網球、健身等領域之服裝,男士用品也於近年快速成長。公司產品屬於高端消費市場,產品基於紡織布料、品牌性、售後服務等因素售價較同業高(註)。

註:在美國市場裡,瑜珈褲價格範圍每件 39~128 美元(通常 80 美元以上)、上半身服裝(短袖、Polo 衫、帽T)則是每件 58~158 美元不等(通常 50 )

自 2007 年上市後,Lululemon 開始拓展全球門市。目前所有店面皆為直營店(擴張初期有加盟店,然 2008 年皆全數收掉或改成直營模式經營)並以北美市場為主,中國自 2021 年起為 Lululemon 第二大市場,店面設立遍佈全球,包含澳洲、英國、日本等。2009 年,Lululemon 透過電商展開 Direct to Customer(下文稱 DTC)業務,並在 2013 年推出男性產品。其致力於社區經營,包含與社區的瑜珈教練密切合作、舉辦小型瑜珈或馬拉松活動,培養高度的顧客忠誠度。

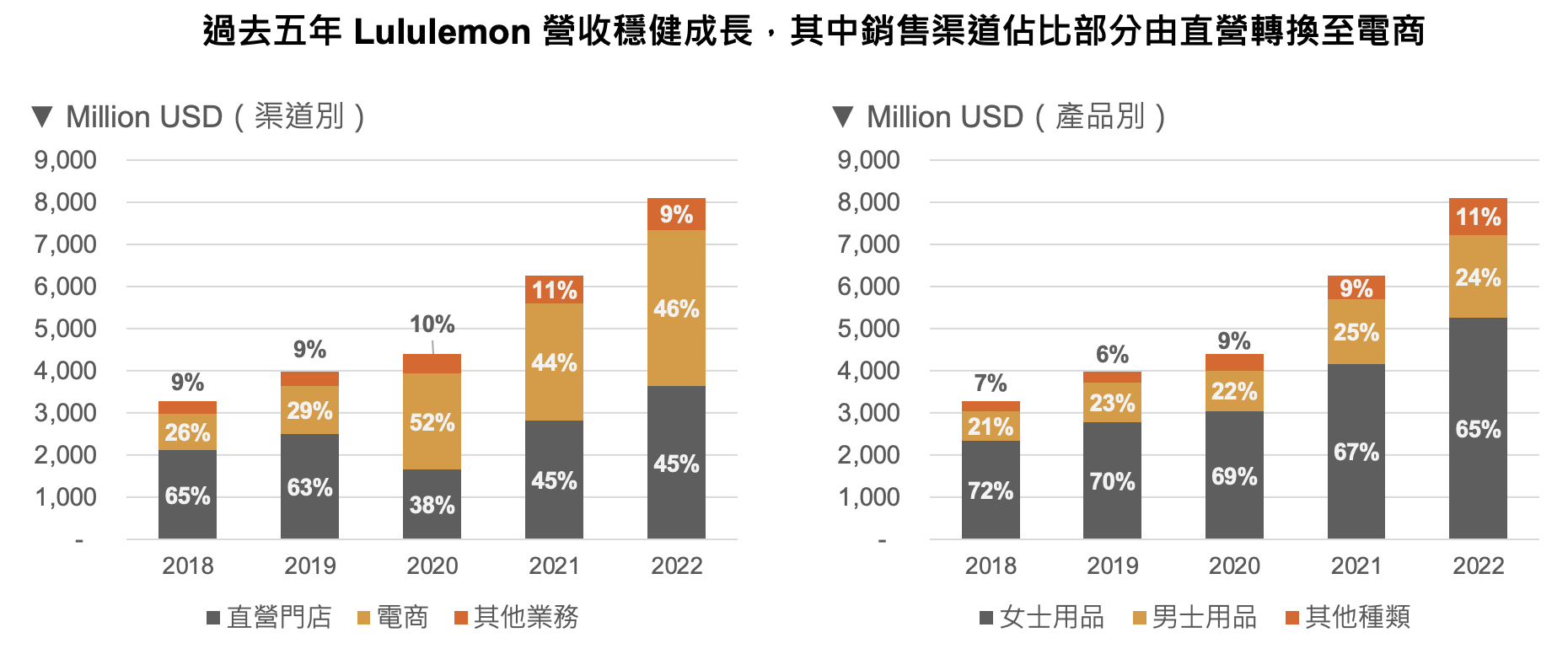

截至 2022,公司營收占比以產品類別區分,女士用品佔 65%、男士用品佔 24%、其他產品佔 11%;以銷售渠道區分,直營門市佔 45%、電商佔 46%、其他渠道佔 9%。

Source:Lululemon

註:在產品別,鞋子、配件以及 Lululemon Studio(Lululemon 自有 App)會被歸類在其他種類當中;而在渠道別 Outlets、品牌授權、快閃店面等會被歸類在其他渠道中。

全球運動服裝預計 2023 年至 2032 年 CAGR+6.2% 穩定成長,其中亞太地區受惠於中國政府政策成長將領先全球

根據 Allied Market Research,目前全球運動服裝的市場規模為 4,255 億美元,隨全球個人健身意識的增強,預計 2032 年將達到 7,718 億美元,2023 年至 2032 年 CAGR+6.2%。若以地區劃分,北美在 2022 年營收規模仍佔全球運動服裝市場超過 20%,並預計在 2032 年持續占領導地位,然在中國政府政策推動下(註),亞太地區將快速成長,2023 年至 2032 年 以 CAGR+8.0% 領先全球,帶動全球運動服裝市場的成長。

註:中國於 2021 年提出「全民健身計畫」,預計將在 2025 年將運動產業總規模(產值)達到 5 兆元人民幣(2021 年運動產業產值約為 3.12 兆元人民幣),2021 年~2025 年 CAG+12.35%。

而 Lululemon 不論是北美抑或是中國皆有大量佈局,下文將針對 Lululemon 的產品特色、營運及行銷策略、擴店規劃進行分析。

Lululemon 在過去五年經營層換血後績效優異,並順利拓展新市場(男性產品、電商以及非北美地區)

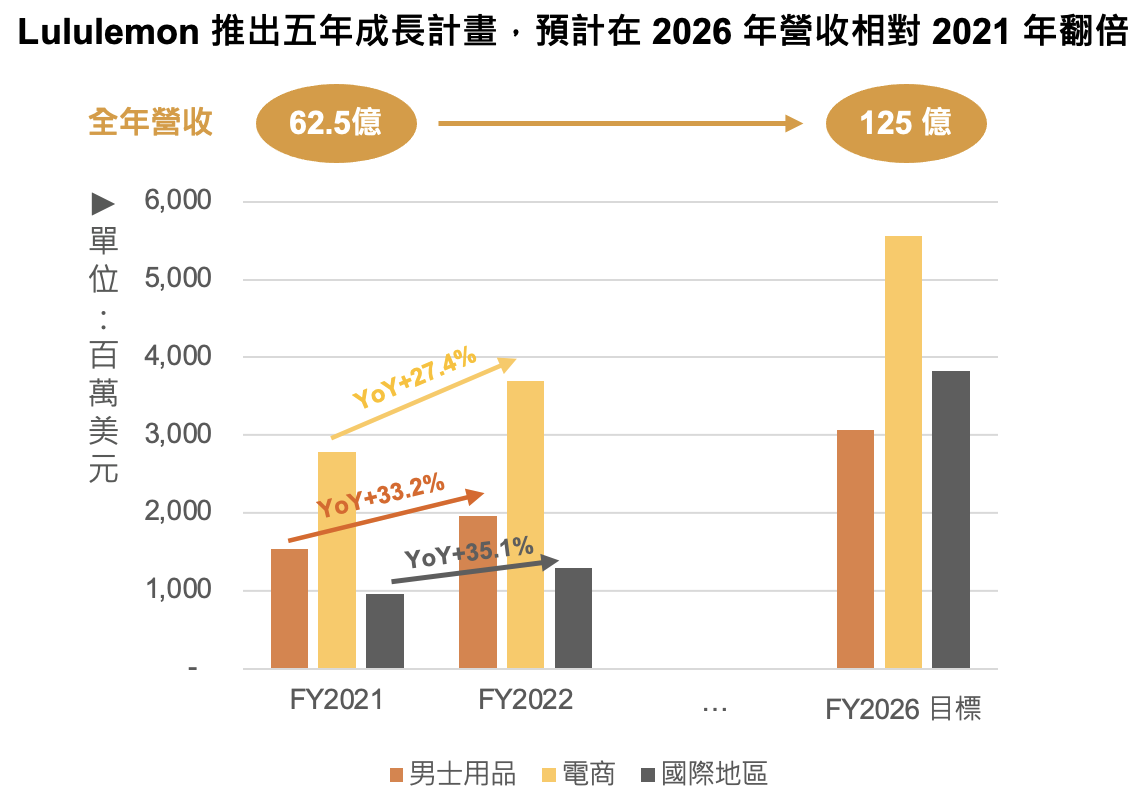

在 2018 年,現任 CEO Calvin McDonald 接任,其他重要經營層也陸續換血。2019 年,公司重新訂定成長策略,推出了「Power of Three」五年計劃,預計在 2023 年藉由三大動力促使公司成長:

- 產品業務創新:在維持女性和瑜珈市場下,使男性產品營收翻一倍

- 全方位顧客體驗:藉由品牌活動、會員計劃、門市體驗提升顧客體驗,使電商(DTC 業務)營收翻一倍。

- 市場拓展:使國際市場(非北美市場)營收翻四倍,以亞太區、歐洲、非洲作為公司重點區域,並持續發展北美和加拿大市場。

三大項目皆於 2022 年初(FY2021Q4)超前完成,整體經營層績效優異,營收也自 2018 年之 32 億美元(以下同)成長至 2022 年之 81 億。

在 2022/4 月,公司以同樣三大目標,推出「Power of Three x2」,以 2021 年為基礎,目標在 2026 年全數達成。FY2022,男性業務營收 19.5 億,YoY+33.2%;電商營收 37.0 億,YoY+27.4% ;國際地區營收 12.9 億,YoY+35.1%,雖市場拓展速度相對目標稍慢,但自中國解封後,FY2023Q1 國際地區營收也迅速回溫,YoY+79%,判斷 5 年計畫將能如期完成。

Source:Lululemon

Lululemon 布料材質佳、品質穩定,儘管單價高,產品仍受到收入中等、價格敏感族群接受並肯定

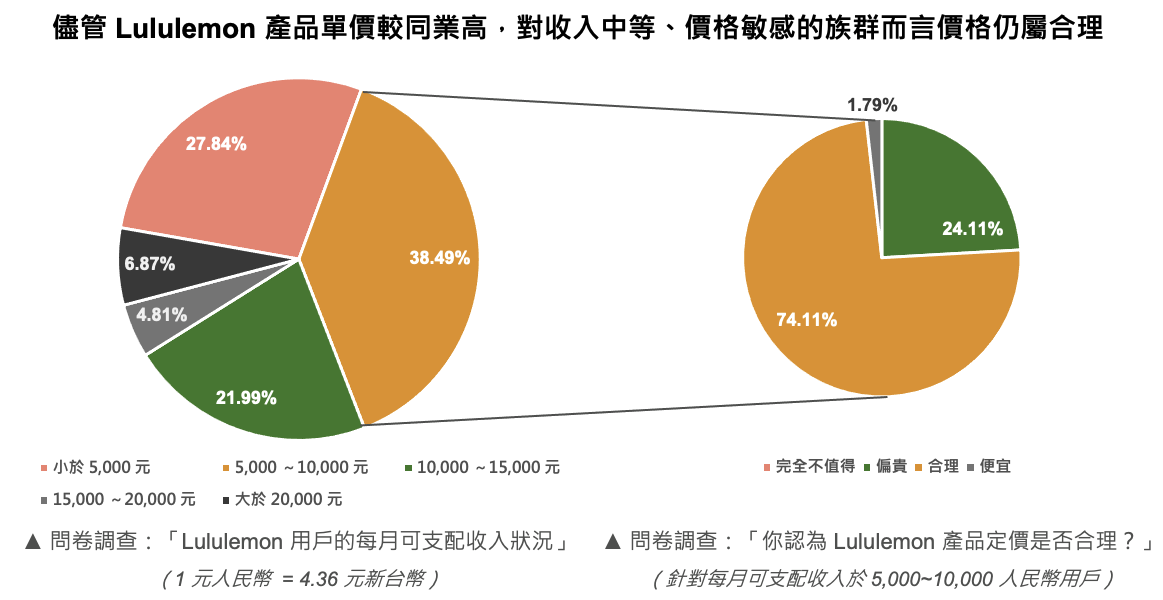

Lululemon 目標客群為中產階級女性,其布料材質佳、品質穩定,長期下來鞏固其品牌價值,也因此產品價格普遍高於同業。根據研調機構問卷,Lululemon 客戶購買其產品的三大原因為依序為穿著舒適、功能適用和穿著好看。儘管價格高昂,研調機構針對可支配月收入 5,000 ~ 10,000 元人民幣(約新台幣 22,000 ~ 43,000 元)之客群進行訪談,逾 8 成仍認為價格合理;此外,觀察 Quora 論壇,也可見多數用戶對 Lululemon 產品品質的舒適度、耐穿度皆具備高度信心,顯示出 Lululemon 在產品設計的能力受到市場肯定。

Source:增長黑盒(線上問卷調查,有效樣本數:291)

Lululemon 布料較難差異化下,判斷長期的品質管理以及品牌力才是產業競爭關鍵

閱讀進度