編按:富果追蹤環球晶已超過三年,環球晶是全球第三大矽晶圓製造廠。2019 年以來股價便持續上漲,2020 年更因晶圓產業需求增加、公司要併購 Siltronic 使股價一度創下歷史新高,然 2022 年以來則因半導體產業雜訊、升息、併購破局等因素而有所波動,一起來看看富果的最新觀點。

富果觀點

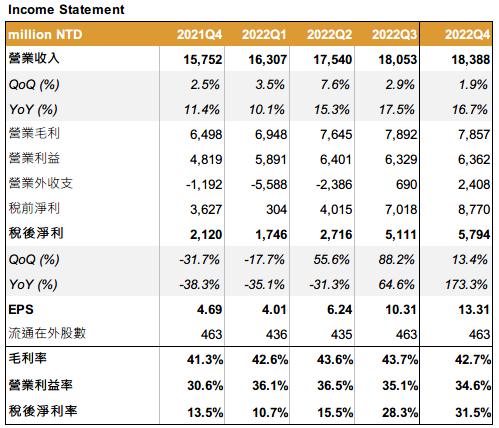

- 2022Q4 獲利因營收成長、認列 Siltronic 股價反彈之業外收益而創歷史新高

- 預計半導體去庫存將持續到 2023 下半年,然車用半導體仍供不應求

- 客戶雖遞延訂單,然環球晶 80~90% 產能皆有 LTA 保護且已預收帳款,預計 2023 年營收將有 1~6% 成長

- 美國 12 吋廠將於 2025 年量產並增加公司 10% 產能,且有 80% 產能已簽訂 LTA,多角化設廠將有助分散地緣政治風險

- SiC 長期產業成長趨勢並未改變,然對環球晶來說話題性大於實質獲利貢獻

- 環球晶本益比處歷史下緣,考量半導體產業仍為成長期,公司目前評價已被低估

2022Q4 獲利因營收成長、認列 Siltronic 股價反彈之業外收益而創歷史新高

營收 183.4 億元新台幣(以下同),YoY+16.7%、QoQ+1.9%,創歷史新高;毛利率 42.7%,YoY+1.4ppts、QoQ-1.0ppts,主要受惠矽晶圓 LTA 漲價;EPS 為 13.31 元,YoY+8.44 元、QoQ+1.57 元,主要因本季 Siltronic 股價反彈約 17% 而認列業外收入(共認列 24.1 億元業外收入,貢獻 EPS 約 5 元)。

Source:富果研究部

Source:富果研究部

Siltronic 目前股價(2023/3)約每股 69 歐元,與 2022/12 月相當,目前 P/E 約 8~10 倍,再下跌幅度有限,預估 2023 年將不會再有大筆的業收虧損。

環球晶未打算出售 Siltronic 股權,因此股價虧損不會影響公司現金流,另 Siltronic 2022 年每股配發 3 歐元現金股利,換算環球晶可收進約 3.75 億元的現金股利,也屬於一筆不壞的投資。

預計半導體去庫存將持續到 2023 下半年,然車用半導體仍供不應求

閱讀進度