近期手機、電腦等消費性電子需求降溫,使相關供應鏈股價有不小跌幅。而下半年最重要的便是 Apple 的 iPhone14 發布,是否能帶動蘋概股業績回溫。蘋果(NASDAQ:APPL)近日發布 2022Q2 財報,以下為最新觀點更新:

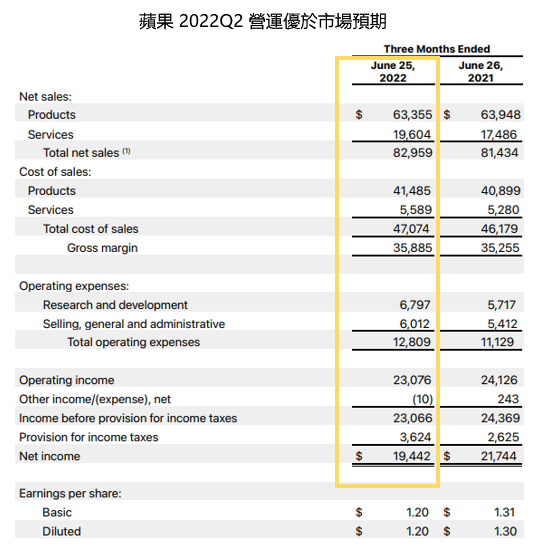

1. 2022Q2 財務:營收為 829.6 億美元(以下同,市場預期 828.1 億元),YoY+11.9%、QoQ-14.7%;毛利率為 43.2%(市場預期 42.6%),YoY 持平、QoQ-0.5 ppts;EPS 為 1.2 元(市場預期 1.16 元),YoY-0.11 元、QoQ-0.32 元,整體優於市場預期。

Source:Apple

2. 產品組合:iPhone 49.0%、Mac 8.9%、iPad 8.7%、穿戴式裝置 9.7%、軟體服務 23.6%。

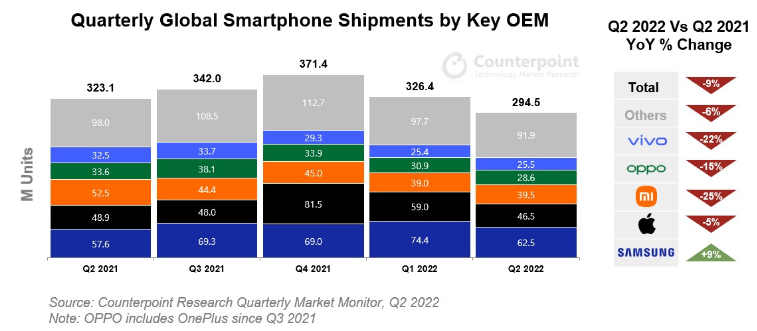

iPhone: 營收 YoY+2.8%、QoQ-14.7%。全球手機 2022Q2 需求降溫,出貨量為 2.95 億台,YoY-9%,而蘋果為 0.47 億台,YoY-5%,衰退幅度小於整體,主因 iPhone13 定位高端,其用戶因收入較高,較未受到通貨膨脹影響。

值得注意的是,從 Andriod 轉換到 iPhone 的用戶創歷史新高,iPhone 新用戶有雙位數的增加,細分來看,主要是中國手機廠的銷量明顯下滑,推測可能和戰爭導致抵華、高通處理器效能翻車有關,蘋果憑藉其完善使用體驗及生態圈,將有機會吸取更多用戶。

Source:TrendForce

Source:TrendForce

Mac:營收 YoY-10.4%、QoQ-29.8%,全球 NB 2022Q2 出貨量為 5,450 萬台,YoY-18.6%,但蘋果 Mac 出貨量為 480 萬台,YoY-22.5%,衰退高於平均主要因 Q2 上海封城影響供應鏈出貨。

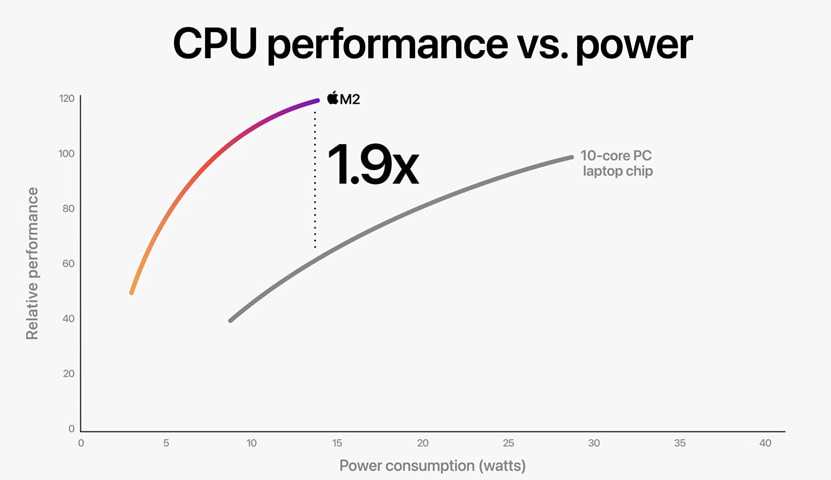

不過公司於 6 月發布搭載 M2 晶片的 Macbook Air 及 Pro,每單位功耗效能較 M1 明顯提升,也優於市面上其他 CPU。Macbook 憑藉其自研晶片,已成為換機首選之一,參考公司目前市佔率約 8.8%,後續在存量市場將還有成長空間。

Source:Apple

Source:Apple

iPad 營收 YoY-2.0%、QoQ-5.5%,穿戴式裝置 YoY-7.9%、QoQ-8.2%,公司 iPad、Apple Watch、TWS 無線耳機在該產業都佔有超過 25% 市佔率,不過因 ASP 及利潤較低,對營收貢獻相對有限,更大意義是用來完善蘋果生態鏈。

服務營收 YoY+12.1%、QoQ-1.1%,包括 iCloud、Appstore、Apple Music、Apple Pay、Apple care 等。公司硬體無論是手機、電腦或 iPad 都已到產業生命週期的成熟期,因此尚在快速成長且毛利率較高的軟體服務將是最重要的成長動能。

3. 進軍信貸領域:Apple Pay Later 分析

蘋果在今年 6 月發表會上推出 Apple Pay Later 先買後付服務,讓用戶可在 6 週內分 4 期零利率償還,且信用評估、貸款處理皆由蘋果負責,不過因 Apple Pay 須綁定信用卡,因此仍與傳統金融機構合作。此舉代表公司正式切入金流服務、小額信貸領域。

先買後付(BNPL,Buy Now Pay Later)運作模式通常是消費者下單後,BNPL 業者向商家抽一定比例手續費後,先代墊款項給商家,後續再和消費者回收貸款。目前知名 BNPL 公司有美國 Affirm、PayPal、瑞典 Klarna、澳洲 Afterpay 等。根據 Allied Market Research 調查,2020 年全球 BNPL 市場規模約 906.9 億美元,並預估未來十年以 45.7% CAGR 快速成長。

BNPL 特性除了業者可收取貸款利息外,因消費者可以遞延付款,當下的消費衝動就可能更高,根據 SFgate 報導統計,2020 年美國消費者在先買後付服務公司 Affirm 單筆平均消費為 365 美元,遠高於美國整體平均單筆消費的 100 美元。

目前 Apple Pay 用戶數約 5 億人,未來變現潛力大,目前估計公司的貸款金流很可能會透過與供應鏈協商分期來實施,例如給消費者貸款 4 期,對應的成本便也向供應商分四期付,藉由應收帳款和應付帳款中的時間差將資金做再投資。但先買後付也是把雙面刃,若用戶最後倒帳無法償還將對公司金流造成衝擊,因此後續需重點關注其在信用評核、金流處理的策略發展。

4. iPhone 14 相關供應鏈展望:

閱讀進度