你知道「白色石油」嗎?作為鋰動力電池必備材料的鋰礦,被譽為新世紀的石油,從鋰礦廠商、電池芯廠商甚至下游電動車廠皆投資開採鋰礦,可見其重要地位。本篇報告將介紹鋰礦產業概況,看完這篇文章,你會了解以下幾件事:

- 全球鋰礦分佈及產業鏈

- 鋰礦供需分析

- 各廠商競爭優勢

- 鋰礦廠商的潛在風險

全球鋰礦分布狀況

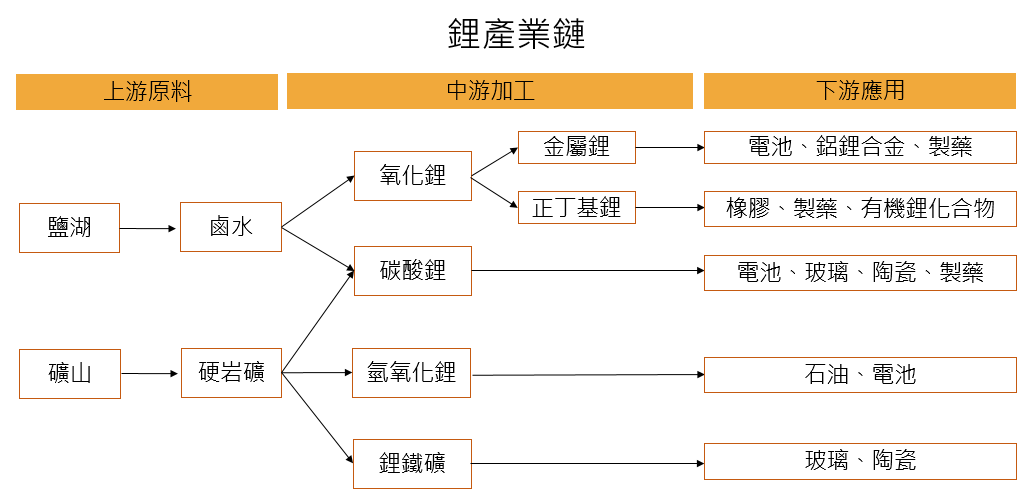

在動力電池報告提到,不管是三元鋰或磷酸鐵鋰電池,都須用鋰(Li, Lithium)做原料。而鋰礦大部分來自鹽湖和鋰礦山,目前(2022 年)智利佔全球蘊含量的 44%,澳洲 22%、阿根廷 9%、中國 7%。

鹽湖開採較簡單,可用日曬、蒸發濃縮提取出滷水,就地加工成碳酸鋰或氧化鋰等鋰化合物;而礦山則需要將礦石運離後再加工,產出氫氧化鋰,且前期探勘、提取製程相較複雜,成本也較高(根據統計,工業級鹽湖碳酸鋰的直接生產成本約 2 萬元人民幣/噸,而鋰礦山約 4.5-6 萬元人民幣/噸) Source:華南證券、富果研究部

Source:華南證券、富果研究部

鋰礦供需分析

閱讀進度