在 <台積電> 系列報告中, 研究團隊認為台積電(市:2330)受惠於 5G、HPC、IoT、電動車等大趨勢,且位居產業龍頭,又具技術領先優勢,未來營運將持續成長。

研究團隊持續追蹤,參加公司 2022Q1 法說會並整理幾個重點,看完這篇報告,你將會知道以下幾件事:

- 2022 年全球半導體產業展望

- 台積電 5nm 現況及 3nm 進展

- 半導體供應鏈供需現況

- 台積電 2022Q1 財務狀況及全年展望

產業面

1. 預估 2022 年全球半導體產值(不含記憶體)將 YoY+9%,晶圓代工 YoY+20%,台積電藉由領先的技術,加上如 Intel 等 IDM 廠加大委外訂單比例,成長將超過晶圓代工及 IC 設計產業, YoY+27~29%(較前次 24~26% 上調)。其中 HPC(高效能運算)、車用的成長將超過公司平均,手機、IoT 則接近公司平均。

營運面

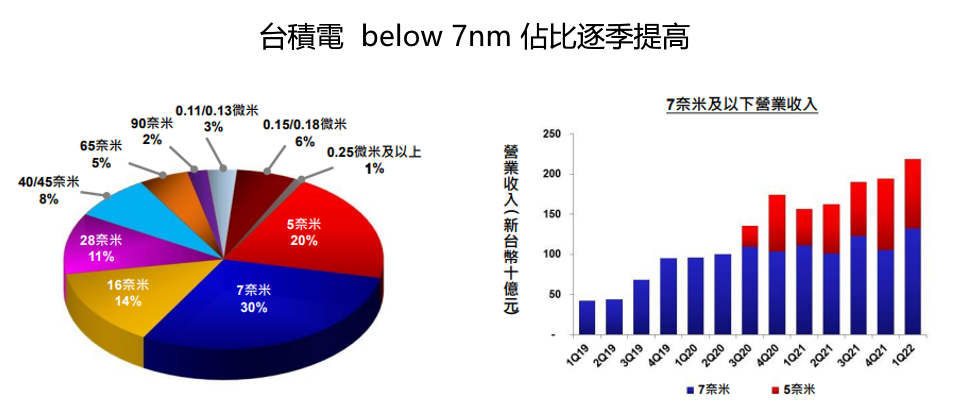

1. 台積電 2022Q1 營收佔比為 5nm 20%、7nm 30%、16nm 14%、28nm 及以上 36%,其中先進製程(7nm 以下)佔比為 50%,預計先進製程占比將逐季增加,有助於拉升公司未來的 ASP。

展望 2022Q2 ,雖智慧型手機業務因中國封城、經濟不穩定等因素,造成終端消費性需求減弱,但 AMD、Nvidia 將在下半年推出多款 CPU 及 GPU,例如 Nvidia 3 月發布的旗艦 GPU 晶片 H100 就將採用台積電 4nm 製程,因此綜合來看,預計台積電 5nm 產能在 2022 年將持續滿載,為公司成長主要動能。

Source:台積電法說

Source:台積電法說

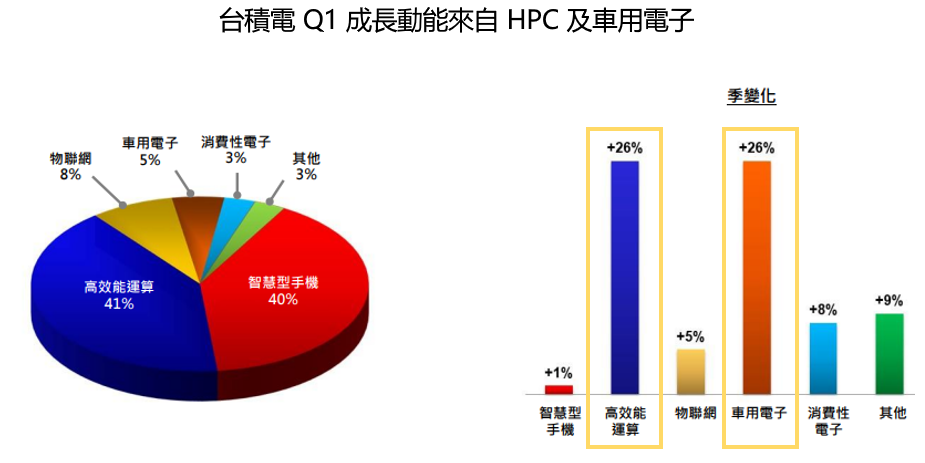

2. 以應用別來看,2022Q1 智慧型手機貢獻營收 40%、HPC 41%、IoT 8%、車用電子 5%、消費性電子 3%。

成長方面,HPC QoQ+26%、車用 QoQ+26%,為主要成長動能,而消費性電子 QoQ+8%、IoT QoQ+5%、手機則因需求減緩, QoQ+1%。

值得注意的是 HPC 超越手機成營運占比最大的業務,公司預估 HPC 將是未來成長最快的領域。

Source:台積電法說

Source:台積電法說

3. 3nm 預計 2022H2 量產,目前客戶的詢問度及 Tape out(投片)進展都優於預期,初期客戶將以 HPC、手機為主。

但由於 3nm 的技術較為複雜且設備支出龐大,預估需花費 6~8 個季度才可開始獲利,而毛利率初期會低於公司平均,但公司仍維持整體毛利率 53% 以上的展望。

而作為 3nm 的加強版 N3e 則將在 2023H2 量產,預計 3nm 家族將成為公司生命週期最長的製程之一。

再次強調,研究團隊認為台積電採用 FinFET 的 3nm 製程在成本控制及良率上都將比採用 GAAFET 製程的三星優異,這代表台積電將在 3nm 製程持續領先同業,保持競爭優勢。

而 2nm 預計在 2024 年風險試產,2025 年量產,將是到時最領先的製程。

4. 目前有觀察到 PC、Tablet、手機需求減少,但 HPC、車用的需求仍很強,因此車用 MCU、Power IC 都仍在缺貨中,客戶因怕斷貨,仍維持較高庫存水位。台積電預估 2022 年產能仍會維持供不應求。而雖烏俄戰爭、疫情有影響到部分材料、設備的供貨,但公司都有備安全庫存,因此並不會對公司造成影響。

台積電的產品有 50% 以上的應用都為 5G、HPC 等先進技術,這些應用除了量的增加外,對於晶圓的密度、半導體用量也在提高,因此公司認為未來自身面臨供過於求的風險較小。

5. 長期來看,預估未來 5 年全球半導體(不含記憶體)將 CAGR+7~9%,公司認為以 20nm 為主的成熟製程未來在 IoT 趨勢帶動下需求將大幅增加,因此公司也開始擴增成熟製程產線,例如在中國、日本建設以 22/28nm 成熟製程為主的晶圓廠,預計 2022 年動工,2024 年量產。

6. 先進封裝 2021 年貢獻 8.5% 營收,預計 2022 年成長與公司平均相當,未來五年則會略高於平均,成長動能將來自手機及 HPC 領域(因摩爾定律已接近極限,未來若要進一步縮小體積,先進封裝就將扮演關鍵的角色)。

7. 台積電 2022 全年的 Capex(資本支出) 維持在 400~440 億美元,YoY+33~46%。並表示 Capex 都是以長期趨勢做判斷,也都是先和客戶談好展望才投入,因此即使短期需求下降,公司仍會持續投資。

而台積電不會因短期利益隨意漲價,都有與客戶事先溝通,因此後續也不會因景氣差就被隨意砍價。

8. 面對 Intel 的競爭,總裁魏哲家僅自信說了一句:”We know how to compete.”,並表示已有完整的 IP 保密機制應對。而研究團隊也認為,先進製程的投資金額、技術龐大,並非一蹴而就,且 Intel 又與 AMD、Nvidia 屬競爭關係,這些廠商應不會願意將最先進的產品交由 Intel 代工,因此長期來看,台積電仍將處於產業領先地位和保持競爭優勢。

財務面

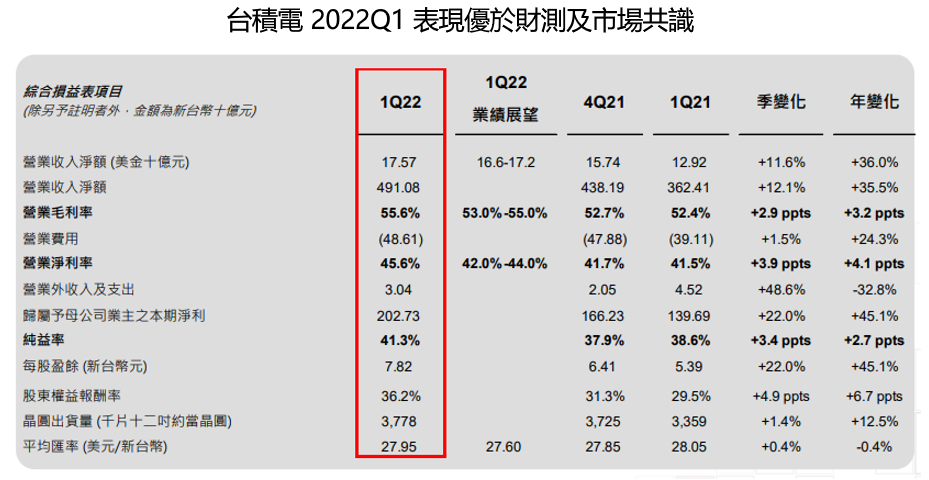

1. 台積電 2022Q1 營收為 175.7 億美元,YoY+36.0%,QoQ+11.6%。

2. 2022Q1 毛利率為 55.6%,YoY+3.2 ppts,QoQ+2.9 ppts,高於公司的財測 53~55%。上升主因為 5nm Ramp Up(良率改善)、產品組合改善及匯率上升 0.5% 的改善。

3. 獲利部分,2022Q1 營業利益率為 45.6%,YoY+4.1 ppts,QoQ+3.9 ppts,淨利率為 41.3%,YoY+2.7 ppts,QoQ+3.4 ppts;EPS 為 7.82 元新台幣(以下無特別提及均為新台幣),YoY+2.43 元,QoQ+1.41 元,整體優於公司財測及市場預期。

Source:台積電法說

Source:台積電法說

4. 台積電預估 2022Q2 營收可達 176~182 億美元,QoQ+1.9%,主要動能來自 HPC 及車用(匯率預計為 28 新台幣/美元),毛利率則提高至 56-58%,主要受惠於 HPC 占比提高及漲價;營業利益率則為 45~47%。

長期來看,公司未來幾年營收成長率將可達 15~20%,毛利率則維持 53% 以上,有鑑於公司 2021 年毛利率也才 51.6%,此次的上調代表公司對未來技術、議價能力都很有信心,且有能力抵銷未來幾年高折舊帶來的負面影響。

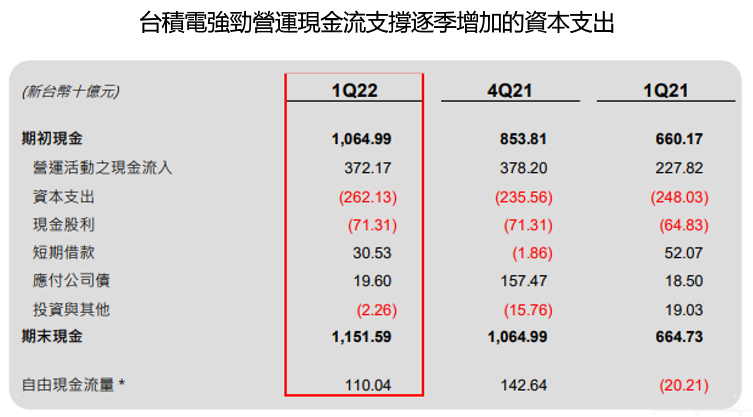

5. 2022Q1 營運現金流為 3,720 億元,Capex 為 2,621 億元,自由現金流為 1,100 億元,總現金儲備達 1.28 兆元,整體現金流及現金水位都很健康,足以支付逐年增加的資本支出。

Source:台積電法說

Source:台積電法說

結論及成長潛力

閱讀進度