0%

半導體產業近期雜音不斷,但矽晶圓大廠環球晶(櫃:6488)因長約保護,仍維持強勁營運,公司近日召開 2022Q2 法說會,以下為最新觀點整理:環球晶 中美晶 矽晶製造圓 台積電半導體

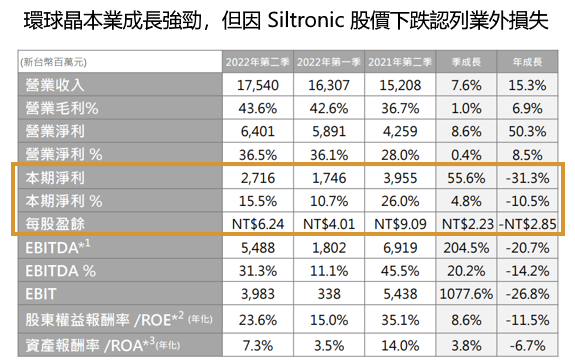

1.2022Q2 財務:

營收為 175.4 億元新台幣(以下同),YoY+15.3%、QoQ+7.6%;毛利率為 43.6%,YoY+6.9ppts、QoQ+0.4ppts,主要受惠矽晶圓漲價;EPS 為 6.24 元,YoY-2.85 元、QoQ+2.23 元,衰退主因認列 Siltronic 股價下跌損失,累計 2022 上半年 EPS 為 10.25 元,但若扣除 SIitronic 影響(Siltronic 股價 2022 上半年累計跌幅達 50%,環球晶共認列近 80 億元業外損失),EPS 為 26.28 元,YoY+72.1%,創歷史新高。

公司目前持有 Siltronic 13.67% 股份,且無出售計畫,因此每季都需依照股價波動認列業外損益,Siltronic 目前估值 P/E 約 7~9 倍,再下跌的幅度有限,預估下半年若股價反彈,將可回沖業外收益。

Source:環球晶

2.半導體產業現況:

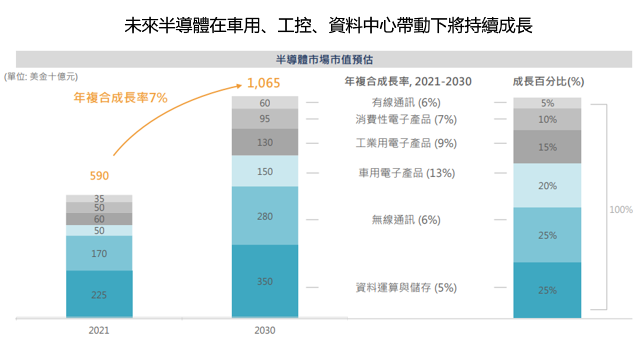

全球經濟受疫情、通膨、戰爭影響,IMF 將 2022 年 GDP 成長預估從 3.6% 下修至 3.2%,2023 年則為 2.9%。而半導體目前雖處下行階段,但據 McKinsey 預估,全球半導體產業產值未來 10 年將 CAGR+7%,其中車用半導體、工業電子、雲端儲存將推動半導體需求成長。

Source:環球晶

Source:環球晶

3.矽晶圓產業現況:

根據 SEMI 調查,全球將新蓋29座晶圓廠(22 座 12 吋、7 座 8 吋以下),並於 2023~2024年陸續量產,其中 15 座為晶圓代工,4 座為記憶體,將共新增約 1,387 萬片約當 12 吋的年產能,較 2022 年的 1.1 億片增加 12.6%。

原先市場擔憂晶圓製造廠的大舉擴廠將造成產業供過於求,但矽晶圓廠與 Foundry 廠大多有簽LTA,加上半導體設備因戰爭、通膨、原料短缺等原因,交期由疫情時的 12~18 個月延長到 18~30 個月(疫情前為 3~6 個月),使擴廠進度延遲,根據 TrendForece 研究,全球 2023 年晶圓製造產能年增率將由 10% 下降至 8%,緩解供過於求的風險。

而供給端因屬寡佔市場,由日本信越、Sumco、台灣環球晶、德國 Siltronic 把持近 90% 市場,幾家公司雖也有擴廠計畫,但新產能將在 2024 年才投產,且大多有 LTA 保護,另根據日本 Sumco預估, 12 吋晶圓到 2025 年每年仍會有 1,200 萬片供給缺口,產業仍會供不應求。

不過年初 IC 設計廠過多的 Overbooking 使晶圓代工廠對市況判斷過於樂觀,近期半導體需求的降溫,將使晶圓製造廠們重新檢視擴廠的計畫,長遠來看有助於維持產業供需健康。

而 8 吋晶圓過去兩年因車用半導體需求大增而缺貨,但隨景氣下滑,目前世界先進(櫃:5347)、中芯國際等以 8 吋晶圓製程為主的代工廠都已示警下半年產能利用率將下滑。且此次缺貨也加速更多 IC 由 8 吋轉移到 12 吋生產,因此長期來看 8 吋晶圓的需求將逐漸減少,由於目前並無 8 吋新產能開出,預計未來供需將恢復到以往產業水平。

而 6 吋晶圓除了需求放緩外,越來越多 Tier 2/3 供應商的加入,加上 8 吋晶圓產能空出後的搶單效應,將使供需進一步惡化,以 6 吋晶圓為主的漢磊(櫃:3707)、嘉晶(市:3016)晶圓及代工廠將受到較大影響。

4.擴廠狀況:

公司在 2022/6 月宣布支出 550 億元於美國德州建立全美最大 12 吋晶圓廠,且前提為 LTA 覆蓋率達 80% 才會開始建置,估計佔地 320 萬平方公尺,月產能 120 萬片, 2025 年投產。選擇美國主因有:

a) 台積電(市:2330)、Intel、Samsung、德州儀器等主要客戶都將於美國設廠,而美國並無大型矽晶圓廠,因此可就近服務客戶,也可免除地緣政治風險。

b) 美國晶片法案、州政府的補助,以及較低的水電費、土地成本將降低營運成本,公司表示美國廠 Ramp up 後的獲利將可與其他地區廠房相當。

c) 就近生產可減少碳足跡,且新廠距離環球晶子公司 GlobiTech 僅 600 公尺,可迅速導入生產管理經驗提高良率。

而其餘 450 億元預算則投入台灣、韓國、日本、義大利等現有廠房擴充,估計新增 12 吋晶圓 10~15% 產能。

5.LTA 狀況:公司帳上 LTA 達 360.6 億元,QoQ+9%,且客戶持續簽訂新約,價格仍小幅上升。觀察公司帳上合約負債達 92 億元,QoQ+12%,顯示客戶持續在付訂金並未違約。而公司庫存維持在 70~75 億元平均水準,並無庫存堆積問題。

6.車用晶圓進展:車用 IC 因大多採用 90nm 製程,預估在產能排擠下未來 3~5 年都將持續缺貨。而 SiC 方面,公司目前 6 吋 SiC 基板月產能約 2,000 片,市佔率約 5%,並預計 2023 年底擴增至 1 萬片,公司將於 Q3 量產 SiC Epi 晶圓,將是未來重要成長動能。(關於 SiC 產業分析,可參考 <碳化矽> 系列報告)

7.2022 下半年展望:預估營收在 LTA 增加下將持續成長,並預估 12、8 吋晶圓到年底產能利用率將維持滿載。但毛利率因電費、原料成本上升、折舊費用增加下,將與上半年持平或小幅增加。

結論與成長潛力

目前半導體產業雖處下行階段,但對環球晶來說,大部分營收都有簽訂 LTA,並收取部分預收款,因此未來將較不會受到景氣波動影響。

展望未來,半導體用量將越來越多,只要中游晶圓製造廠繼續擴廠,對矽晶圓的需求就將持續增加,而矽晶圓已屬寡佔市場,前五大廠商掌握 90% 市佔率,因此供給較不會出現惡性擴張,最上游的環球晶將直接受惠。

至於 Siltronic 部分,受到戰爭影響,其股價已下跌至 P/E 7~9 倍,預估繼續下跌空間有限,業外認列股權損失僅是會計準則要求,除非將股權賣出,否則不會對現金流造成影響。且 Siltronic 2021 年每股配發 3 歐元現金股利,換算環球晶可收進約 1,230 萬歐元(約 3.75 億台幣)的現金股利,以殖利率約 3.7% 來看,也屬於一筆不壞的投資。

若忽略上半年 Siltronic 下跌造成的業外損失(因僅是一次性影響),預估環球晶 2022 年 EPS 可達近 50 元,而 2023 年在有 LTA 保護下,預計營運也能小幅成長。未來等新產能陸續開出,將挹住營運成長。以公司目前 450 元股價計算之 Forward P/E 約 9 倍,較歷史平均 P/E 12~14 倍已屬低估。

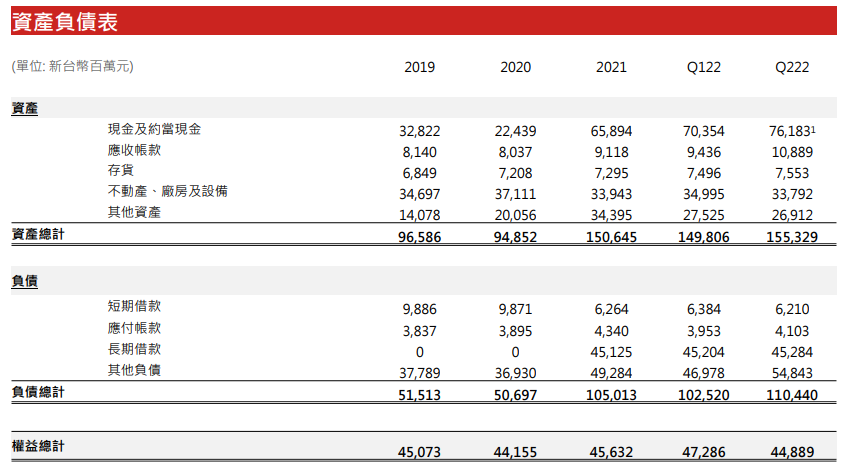

附錄:資產負債表

Source:環球晶

Source:環球晶

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前有持有本文提到之股票的多方部位,但預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 1)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。