0%

NVIDIA(Nasdaq:NVDA)於 2025 年 11 月 19 日公佈 FY2026Q3(CY2025/8~10 月)財報,其營收和 Non-GAAP EPS 再次超越分析師預期,並給出了遠超市場共識的下一季度指引。在市場對 AI 股估值和成長持續性產生疑慮之際,NVIDIA 以一份強勁的成績單,再次證明了其在 AI 基礎設施領域的不可或缺性。

以下為公司營運與商業模式的核心觀點更新:

市場核心觀點

1. FY2026Q3 業績與 Q4 展望「雙重超越」,AI 基礎設施需求強勁無虞

2. Blackwell 晶片出貨暢旺,數據中心營收爆發,成功抵銷中國市場缺口

3. 毛利率因營運槓桿和產品組合改善而回升,優化成本結構強化獲利韌性

4. 生態系護城河深度擴展:從單晶片到「AI 工廠」,CUDA 平台黏著度持續提升

5. AI 基礎設施市場進入「加速運算」時代,長期成長敘事清晰但仍需審視高估值

FY2026Q3 業績與 Q4 展望「雙重超越」,AI 基礎設施需求強勁無虞

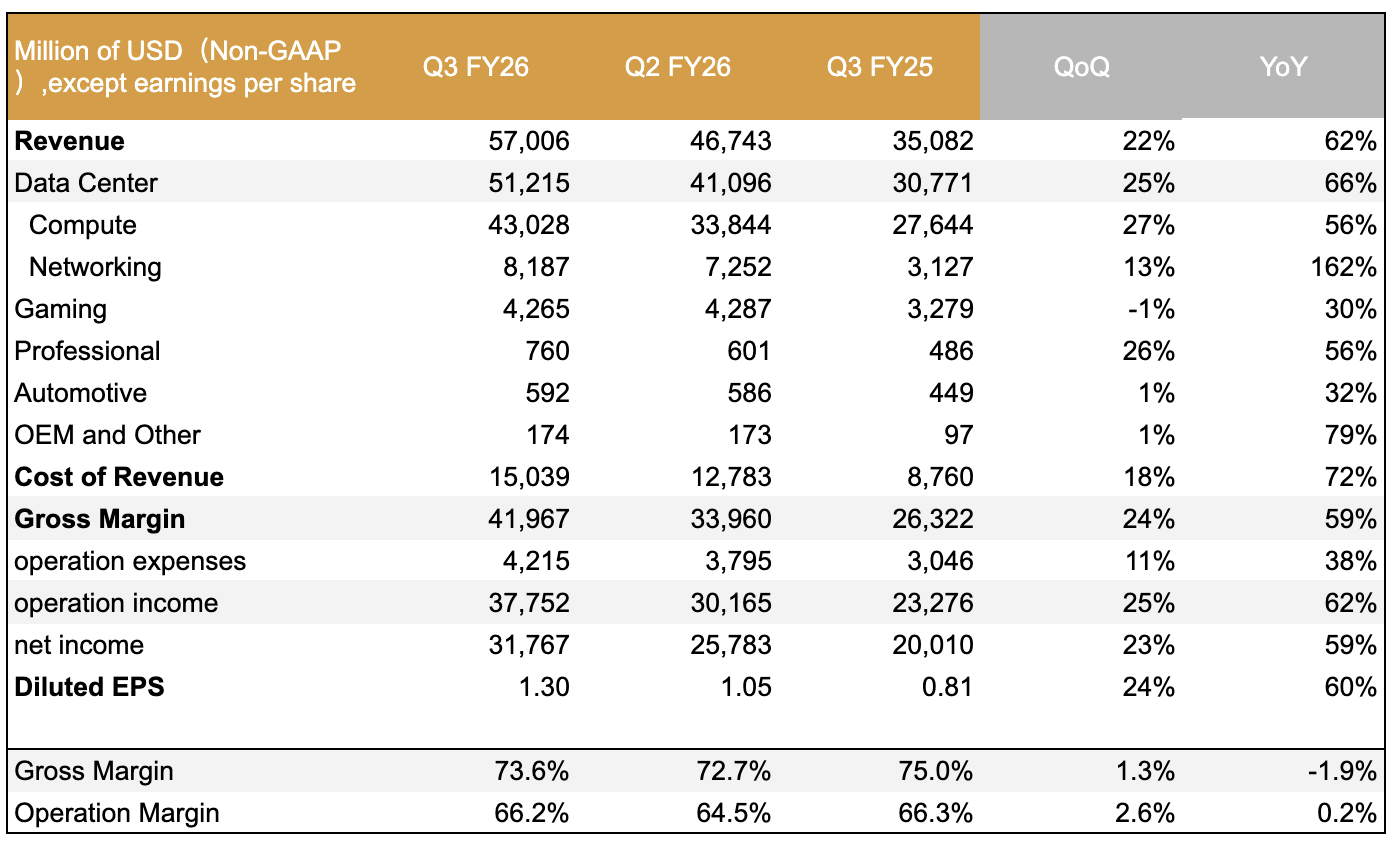

NVIDIA FY2026Q3 總營收達 $570 億美元(YoY+62%),Non-GAAP EPS 為 $1.30 元(YoY+60%),兩者均超出市場共識預期 。公司總營收實現了創紀錄的 $100 億美元季增長(QoQ+22%)。

對於 FY2026Q4,NVIDIA 預期營收中位數為 $650 億美元(±2%),這不僅顯著高於市場預期的 $618.4 億美元,且暗示 YoY 成長率仍將高達 65.4% 。財務長 Colette Kress 明確表示,該 Q4 營收展望未包含任何來自中國的數據中心計算收入 。這強有力地表明,強勁的全球需求足以完全抵銷中國市場的限制與不確定性 。

Blackwell 晶片出貨暢旺,數據中心營收爆發,成功抵銷中國市場缺口

營收成長的核心驅動力依然是數據中心(Data Center)業務,該部門營收達 $512 億美元,YoY 成長 66%,QoQ 成長 25% 。CEO 黃仁勳在電話會議中指出,雲端 GPU 已經「售罄」(sold out),且 Blackwell 晶片銷售「勢不可擋」(off the charts)。

-

平台需求強勁:數據中心業務的爆發性增長主要得益於三大平台轉變:加速運算、強大 AI 模型和代理式應用(Agentic Applications)。其中,Blackwell 架構的 GPU 出貨 ramp-up 速度超乎預期,Blackwell Ultra 已成為所有客戶類別中的領先架構 。

-

數據中心內部分解:在數據中心業務內部,計算(Compute)營收達 $430.28 億美元(YoY+56%),而網路(Networking)營收增長更為驚人,達到 $81.87 億美元(YoY+162%)。NVIDIA 強調,其網路業務已成為全球最大 。

-

非數據中心業務表現:遊戲(Gaming)業務營收為 $42.65 億美元(YoY+30%),專業視覺化(Professional Visualization)為 $7.6 億美元(YoY+56%),車用電子(Automotive)為 $5.92 億美元(YoY+32%),整體表現穩健 。

Source:Nvidia、富果研究部

毛利率因營運槓桿和產品組合改善而回升,優化成本結構強化獲利韌性

公司的獲利能力在 Q3 得到改善。Non-GAAP 毛利率為 73.6%,雖低於去年同期,但較上一季度的 72.7% 提升了 90 個基點 。財務長 Colette Kress 表示,這得益於產品組合的改善(Blackwell 銷售)和優化的成本結構與週期時間 。

-

營運槓桿效應:Non-GAAP 營運費用(OpEx)YoY 僅增長 38% ,遠低於營收的 62% 增長率 。這種「營運槓桿」(Operating Leverage)使得 Non-GAAP 營業利益的增長率(62%)幾乎與營收增長率(62%)持平,成功抵銷了毛利率的同比下滑 。

-

Q4 毛利率展望續強:公司預期 Q4 Non-GAAP 毛利率將進一步攀升至 75.0%(±50 個基點),表明 Blackwell 的規模化出貨將持續帶來獲利結構的優化 。

生態系護城河深度擴展:從單晶片到「AI 工廠」,CUDA 平台黏著度持續提升

NVIDIA 的競爭優勢已超越單純的晶片硬體。黃仁勳強調,公司已轉型為一家「AI 數據中心基礎設施公司」,其護城河是橫跨 CPU、GPU、網路和軟體的完整生態系統 。

-

全棧式解決方案(Full-Stack):NVIDIA 提供全棧式(Full-Stack)的 AI 解決方案,客戶正傾向於購買整個 NVIDIA 系統,而不僅僅是單個 GPU 。這包括:

-

加速運算:從 CPU 轉向 GPU 加速運算,是後摩爾定律時代降低運算成本的關鍵方式 。

-

網路領導地位:網路業務已成為全球最大 。NVLink 用於 Scale-up (擴展單一節點) ,Spectrum-X Ethernet 和 InfiniBand 用於 Scale-out (橫向擴展) ,而新推出的 Spectrum-XGS 實現了 Scale-across (連接分散的 AI 工廠) 。這套完整的網路解決方案在大型 AI 訓練中極具價值,形成強大客戶鎖定 。

-

CUDA 生態系:CUDA 生態系統經過二十年的優化,使得 NVIDIA GPU 具有極長的實用壽命和低總體擁有成本(TCO)優勢 。黃仁勳指出,NVIDIA 平台是唯一能運行所有主流 AI 模型、涵蓋所有 AI 階段(預訓練、後訓練、推論)的架構 。

-

-

策略投資與夥伴關係:公司進行策略性投資,例如與 OpenAI 和首次合作的 Anthropic 建立深度技術夥伴關係 ,以確保其領先的 AI 模型能針對 CUDA 平台進行優化 。這些投資的目標是擴大 CUDA 生態系的影響力,並鎖定「一次一代中最具影響力」的公司份額 。

AI 基礎設施市場進入「加速運算」時代,長期成長敘事清晰但仍需審視高估值

NVIDIA 的管理層堅信,當前的 AI 需求並非「泡沫」(bubble),而是由三大結構性轉變驅動的產業革命 。

-

長期市場潛力:公司維持此前預期,即從 2025 年初到 2026 年底,Blackwell 和 Rubin 平台的潛在營收可見度高達 $5,000 億美元 。此外,黃仁勳預估到 2020 年代末,全球 AI 基礎設施的年度建置規模將累積至 $3~4 兆美元 。

-

股價與盈利增長:儘管市場擔憂估值過高,但部分分析師指出,NVIDIA 的盈利增長速度快於股價增長速度,使得其預期 P/E 倍數正在壓縮(從兩年前的約 60 倍降至目前的約 30 倍),這與 1990 年代思科(Cisco)泡沫期間 P/E 隨股價上漲而擴大的情況形成鮮明對比 。

-

資金來源多元化:AI 基礎設施投資不僅來自 hyperscalers,其營收增長亦由新興的代理式 AI (Agentic AI) 應用所驅動 。此外,各個國家(主權 AI)、傳統行業(如汽車、藥廠、製造業)和新創公司也開始自行投入資金建立 AI 基礎設施(AI Factories),這表明資金來源正從單一的雲服務提供商擴展到全球各行各業 。

-

挑戰與風險:最大的潛在風險仍然是結構性競爭和估值。中國的自主化政策對市場份額構成長期威脅 。同時,即使當前 P/E 倍數正在壓縮,但約 30 倍的遠期 P/E 仍要求公司必須保持極高的執行力和增長率,任何成長放緩的跡象都可能導致劇烈的修正。

本篇文章參考以下專家觀點,搭配 AI 進行內容改寫。文章內容僅作為學習參考之用,不構成任何投資建議。

-

Nvidia _ Stellar Q3 And Sold-Out Blackwell Signal Explosive AI Demand (NASDAQ _ NVDA)

-

Nvidia _ Stellar Q3 And Explosive Guidance Make The Bear Case Harder (Upgrade)

-

Nvidia _ Keep Buying After Strong Q3 Results (NASDAQ _ NVDA)