0%

富果觀點:

- 隨 AI Server 對功率、能源效率要求提升,順德藉 Infineon 打入 AI 穩壓器、8kW PSU 導線架,未來因產品 ASP 與毛利率表現優於公司平均,獲利表現將往上提升。

- 各國禁售燃油車與佈建充電樁目標不變,以及近期中國擴大補貼與美國降息趨勢下,汽車產業 2025 年將從谷底緩步復甦。

♦ 富果推薦閱讀:金融公司債是什麼?如何挑選金融債?

一、 順德公司簡介

順德(市:2351)成立於 1967 年,以 SDI 手牌文具品牌深耕市場,後轉型至導線架領域,現為全球功率導線架第一大供應商,市佔率超過 17%。客戶以國外 IDM 廠為主,包含 Infineon、ST Micro、On Semi、NXP 等。

產品組合 2024Q2 為車用 40.1%、消費性 23.9%、工業用 19.6%、文具 13.6%、其他 2.9%。其車用業務在中國多數直接與當地車廠合作,此外亦經由 IDM 間接供貨 Tesla。

順德客戶以 IDM 為主,同時擁有 Apple、華為等大客戶

Source:富果研究部

二、 順德股權與企業結構

企業結構:

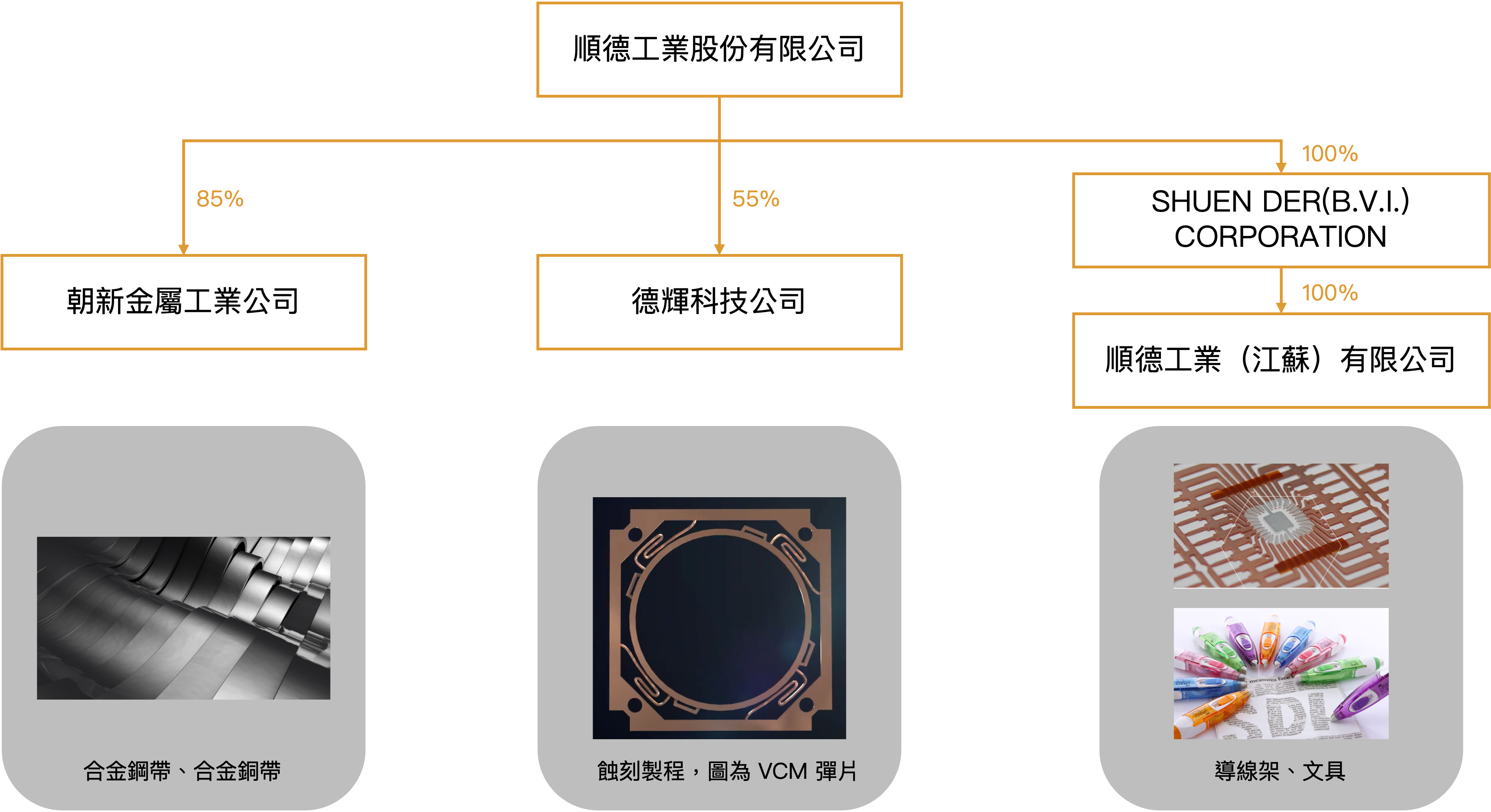

順德主要持有三間子公司,南投的朝新金屬(持股 85%)負責提供順德文具及導線架的原料,如合金鋼帶、合金銅帶等;南投德輝(持股 55%)主要提供蝕刻製程導線架;江蘇順德佔整體產能約 25%,其中車用約 30%,其餘為消費性及文具。

順德具備原料自產能力,同時可就近提供中國車廠客戶

Source:順德年報、富果研究部

順德經營與股權分析:

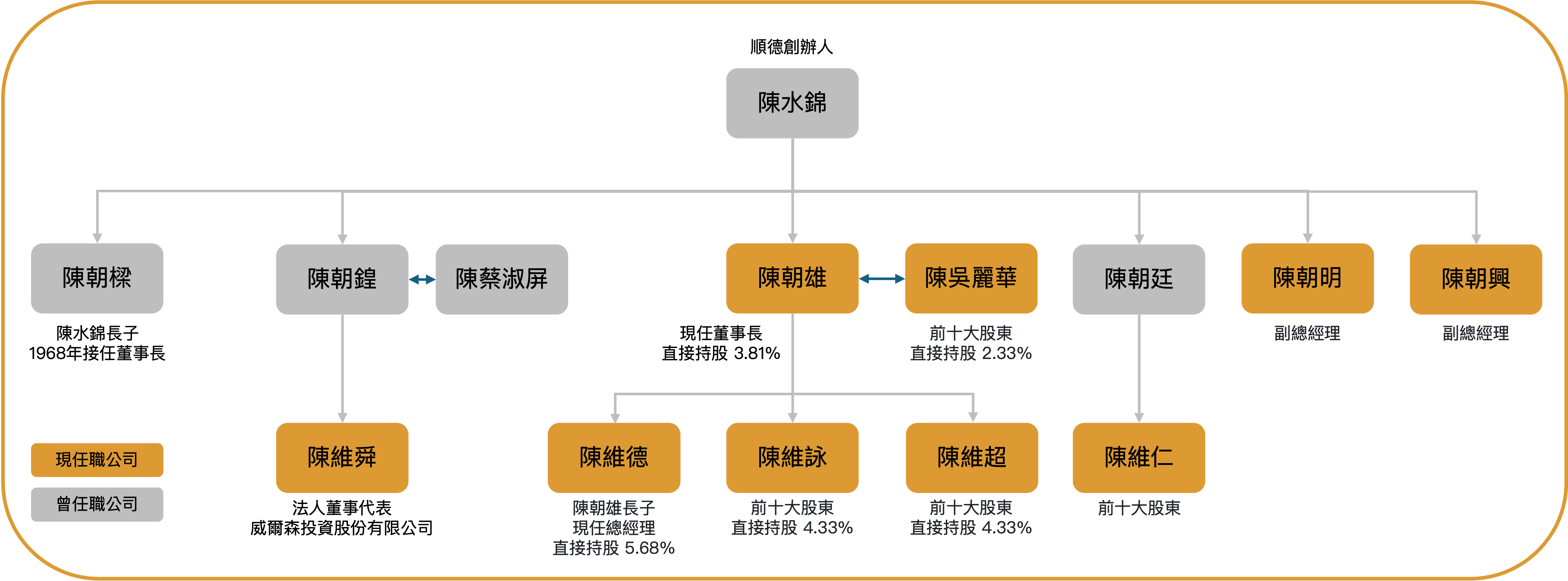

順德為陳家家族企業,陳水錦創辦人於 1967 年出任董事長,後由兒子陳朝樑先生與陳朝雄先生先後繼任董事長。現 2024 年董事長與總經理分別為陳朝雄與其長子陳維德。

富果認為陳朝雄董事長於業界約有六十年經歷,具備資歷與人脈,且因經營權掌握在家族成員,經營層間熟稔家族事務亦能共享人脈與資源,有利於公司未來成長。

順德經營權由陳家代代相傳,陳朝雄董事長於業界經歷豐富,現經營層多是其子女、兄弟,可共享人脈與資源

Source:順德年報、富果研究部

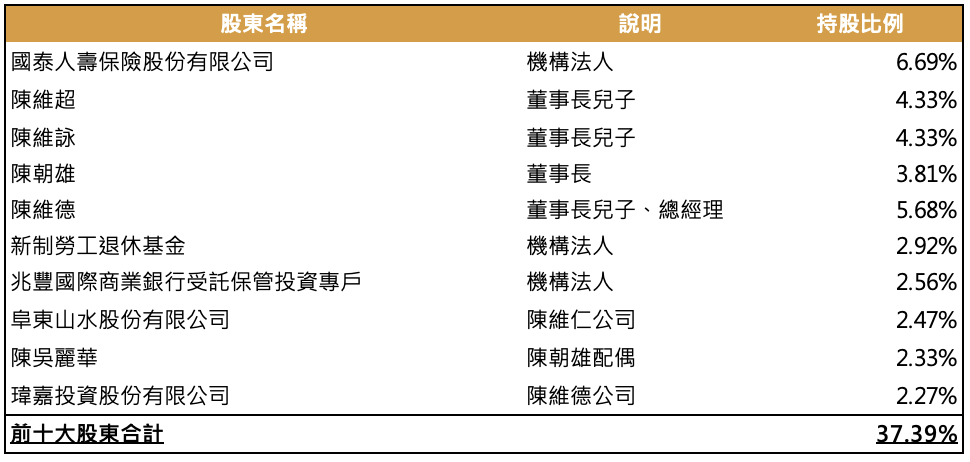

股權部份主要掌握在陳家、壽險、勞退等法人機構,其中陳家持有 22.75%,機構法人 14.64%,持股集中穩定,判斷未來經營權與股權仍會掌握在陳家。

陳家與機構法人持股約四成,股權集中穩定

Source:順德年報、富果研究部

三、順德的產品與商業模式

順德主要產品以沖壓式與蝕刻式導線架(Lead Frame)為主,佔比約為 95%、5%。(更多導線架內容可參閱:【產業報告】導線架是什麼?位列三大「半導體封裝」原料之一,哪些廠商值得關注)其中蝕刻式由子公司德輝製造,產品主要以手機 VCM(音圈馬達,Voice Coil Motor)為主,供貨給蘋果、華為等手機品牌。

沖壓式導線架製程為規格確認、設計模具、沖壓成型、電鍍,其中以設計模具為製程難處,主因客戶公差(註:公差指的是物件實際尺寸與設

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面