在智原上報告,介紹了公司的商業模式及產業、營運概況,下篇將就公司未來的成長動能,以及財測估值的角度切入,看完這篇文章,你將了解以下幾件事:

- 智原未來成長動能

- 智原財務預測

- 智原估值

一、成長動能

基本盤:智原 2024~2025 年成長動能以 28nm~14nm 製程為主

公司預期 2024 年 NRE 將有 50%~100% 的成長,其中大多是由 28nm 以下的案件貢獻(2023 年佔比約 50%,預計今年繼續提升)。以目前智原約 920 人研發團隊的產能來看,每年約可新拿到/處理 40-50 個案子。

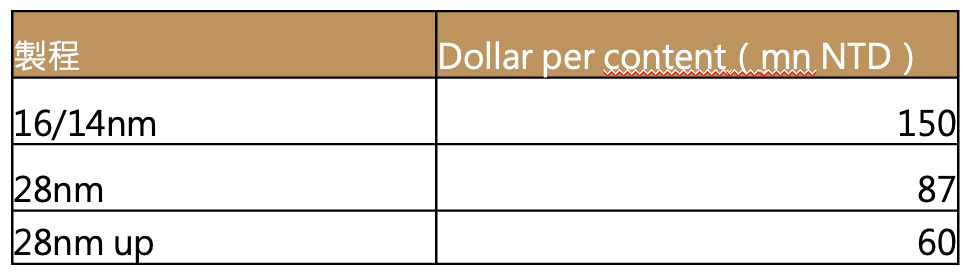

根據訪查,目前公司累計帳上 NRE 約有 20 個是 28nm 的案子,應用主要包括了 MCU、Switch、eMMC 及各式類比 IC 的需求,以及 15 個為 16/12nm 或先進封裝的案子,應用以 AI/HPC 為主。 由於 28nm、12/14nm 的附加價值約為其他成熟製程平均的 1.5、3 倍,判斷 28nm 及 16/14nm 將是公司 2024~2025 年最重要的成長動能。

但 Turnkey 部分,目前仍以 28nm 以上之應用為主。而從 NRE 進到 Turnkey 約需 1~2 年的時間,因此預計 28nm 以下的實際貢獻營運將會從 2025 年後才開始顯現,這也剛好是聯電 28nm 產能大幅開出的時候。(南科 P6 廠 2024H2 大量產、新加坡廠 2025年投產)。

28nm 以下之附加價值倍數高於智原過去聚焦的成熟製程

資料來源:UBS、訪談資料

資料來源:UBS、訪談資料

催化劑:智原獲選入 ARM 生態圈,未來將有望打入先進製程供應鏈

智原於 2024/1 獲選為 ARM Total Design 的合作伙伴。ARM 的 Neoverse 平台簡單來說就是打造一個針對 AI、HPC 的生態系,將其自有的 IP 打包成各式的解決方案,並且廣納各家 IP、ASIC、晶圓代工廠,讓客戶未來在想要設計 IC 時,可以直接透過 ARM 的 Neoverse 快速達成,目前合作夥伴已囊括全球重要的晶片廠商。

在過往成熟製程中,產業鏈的話語權集中在 IC 設計公司手中,客戶通常是選定 IC 設計公司,再決定晶圓代工廠。但到了 7nm 以下的先進製程,客戶反而是先選擇了代工廠,再由代工廠引薦要用哪家的 IC 設計服務。因此對智原來說最大的受益是,公司可以透過 ARM 引薦,接觸到如台積電、Intel 等過往難以觸及的客戶/供應商群。

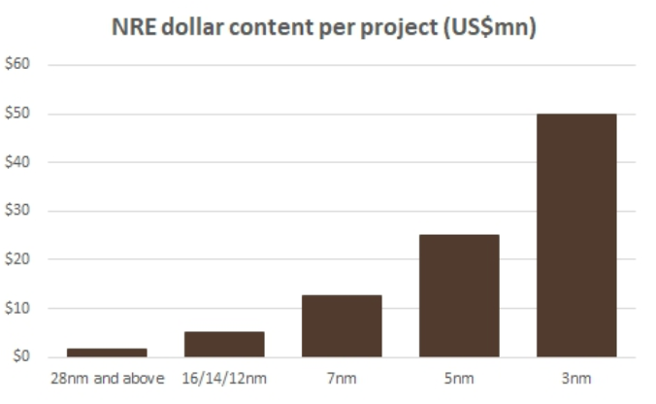

而 7nm 以下的每個 NRE 的平均附加價值約是 28nm 的 10 倍,3nm 更接近 30 倍。未來智原只要能拿到任何一個案子並進入 Turnkey,以公司目前每年約 50 個案子推算,對 NRE 營收就會有約 20% 的成長貢獻。

智原獲選為 ARM Total Design 合作夥伴

資料來源:ARM

資料來源:ARM

Below 7nm 之 NRE 專案附加價值遠高於成熟製程

資料來源:公司資料、UBS

資料來源:公司資料、UBS

催化劑:智原已陸續先進製程/封裝,雖短期難以貢獻營運,但會是長期重要的成長爆發動能

公司目前累積約有 15 件先進製程(以 16~12nm FinFET 為主)相關案件在手(但尚未開案),其中有 5 件使用到 2.5D/3D 先進封裝,而終端應用包括 AI、HPC、5G、SSD、Printer 等應用,主要和聯電及三星配合,且有多件是透過 ARM 引薦。

在 below 7nm 部分,公司將與 Intel 18A 合作開發基於 Arm 架構的 64 核心 CPU(應用於 AI Server、HPC);並傳出接到中國自駕車技術公司 Momenta 5nm 的訂單(客戶包括GM、賓士、Toyota 等),不過預計若成功開案,最快營收貢獻也要到 2026 年,短期難以有實質貢獻。但代表公司已打破過往停留在成熟製程的印象,未來只要智原成功在先進製程開案立起口碑,就可能會有更多潛在機會。

此外,公司先進封裝的案件也逐漸開始量產,目前主要聚焦在 2.5D 的矽中介板、I/O Die(供應商目前仍以聯電 28/14nm 為主),以及 3D 記憶體的矽穿孔(客戶為華邦電)技術。由於目前先進封裝製程幾乎都在台灣,判斷未來隨公司往先進製程前進,將有機會獲得更多相關案件。

雖先進製程會稀釋公司毛利率,但判斷帶來的效益將遠大於此

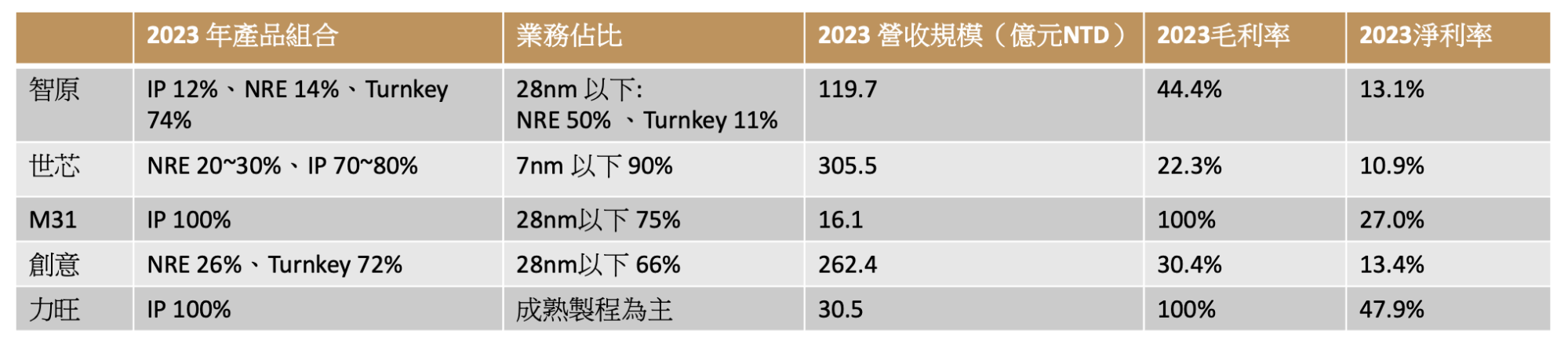

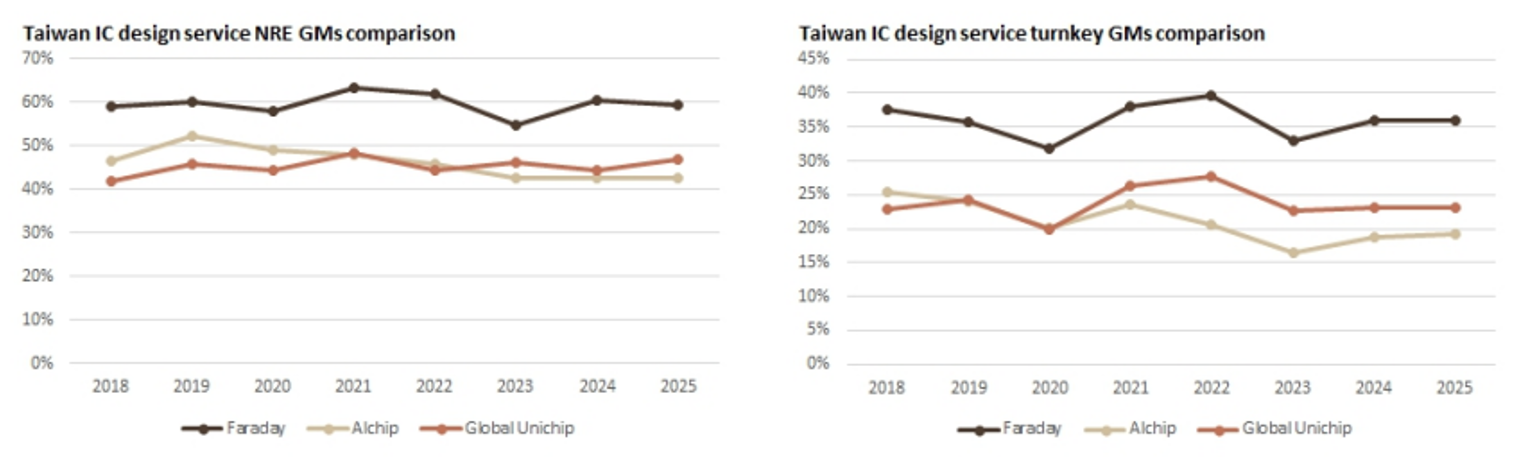

公司的 NRE、Turnkey 毛利率約長年維持在 60% 及 30~40%,且都明顯高出同業世芯、創意約 10~15 個百分點。主要原因有二:1.智原目前有 70% 的 NRE 都是使用自有 IP,因而能降低 IP 授權成本。2. 公司與聯電長期配合,在報價上有較大優惠。(根據訪查,台積電對小量的案件會多收 10~15% 的費用)

不過,隨著公司再來往 below 14nm 發展,和三星、Intel 等晶圓廠的議價能力可能會降低,也需要外購 IP(公司 IP 目前只到 16nm),因此判斷未來隨先進製程佔比增加,將拉低公司整體毛利率。不過因先進製程單個案子的營收貢獻為成熟製程的 10~20 倍不等,預計帶來的效益將遠大於毛利率的稀釋。

智原毛利率高於可比同業

資料來源:富果研究部

資料來源:富果研究部

智原 NRE、Turnkey 毛利率皆高於同業約 10~15 個百分點

資料來源:UBS

資料來源:UBS

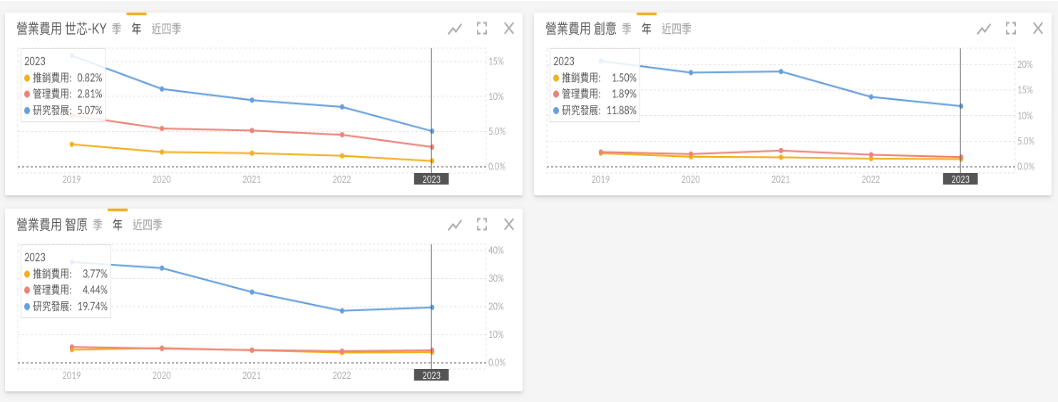

公司雖持續增加研發人員,然隨先進製程貢獻使營收快速成長,判斷研發費用率將逐年降低接近同業水準

公司過去幾年的研發費用率逐年降低,從 2019 年的 36% 降低至 2023 年的 19.7%,不過主要原因為 2020~2023 年公司營收因晶片缺貨潮快速成長所致,若看研發費用的絕對數字仍是逐年成長(2020~2023 年 CAGR+10%)。此外,公司這兩年來加大徵才,員工從 2022 年的 597 人增加到 2023 年的 920 人,並預計今年員工人數將成長 15%~20% 至 1,000 人的規模(大多是研發人員)。

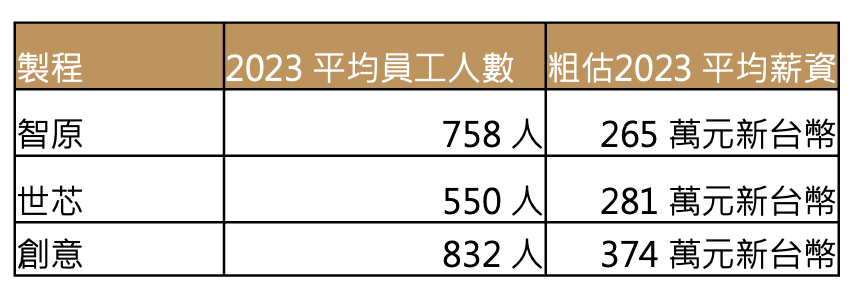

對比同樣以 NRE/ Turnkey 為主的同業世芯和創意的研發費用率約只有 5% 和 12%,公司研發費用率明顯較高,但平均薪資卻較同業低。

推測主要原因應在於成熟製程帶來的附加價值較低,使營收無法等比成長所致。在研發費用部分若參考公司說法,未來 2~3 年 CAGR+15~20% 估算,搭配下一章的財測,判斷隨智原逐漸轉型先進製程營收占比增加後,公司的研發費用率將逐漸向同業靠攏,未來在費用端的比率有望逐年減少。

智原研發費用率長年低於同業

資料來源:富果

資料來源:富果

智原平均薪資較同業低

資料來源:富果研究部

資料來源:富果研究部

二、財務預測

財測:營收 2024~2026 年分別以 16%、34%、54% 加速成長

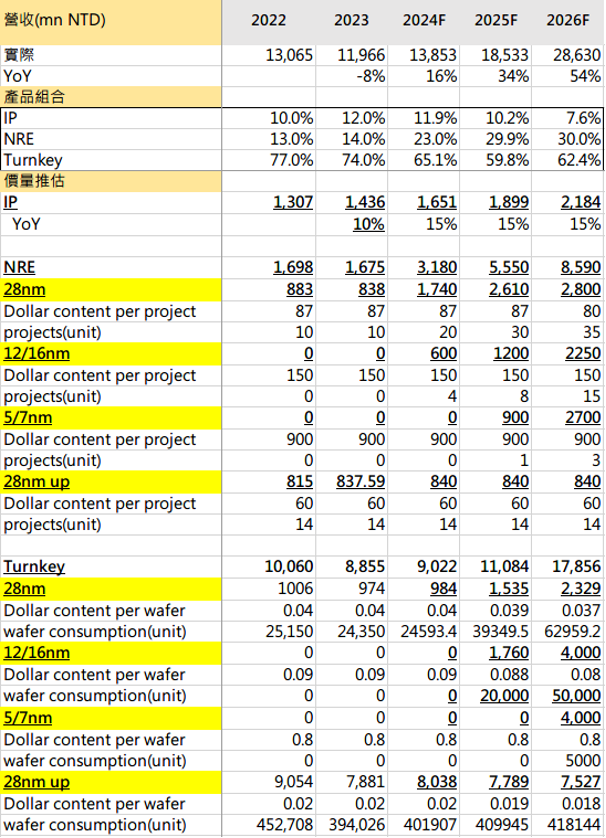

財測部分,首先分別估算公司 IP、NRE、Turnkey 三部門之營收。

IP:採成長率法。

由於佔營收比重僅 10%,且智原 IP 多以供應自家 NRE 為主,未來成長動能則主要來自中國市場 IC 設計自主化,因此成長估計係以中國 IC 設計年成長率 15% 做為 2024~2026 年公司 IP 業務之成長。

NRE:拆成不同製程,以專案數乘上每案附加價值估計。

預估 28nm 案量在 2024~2026 年有明顯成長,參考公司說法,2024 年估 20 個,2025~2026 年達 30、35 個。12/16nm 則在 2024 拿 4 個,2025~2026 年達 8 個和 15 個(參考公司說法未來先進製程每年拿 10 個)。5nm/7nm 則假設 2025 年拿到 Intel 或 Momenta 其中一案。26 年新增三個(ARM 引薦)

Turnkey:拆成不同製程,並以晶圓出貨量乘上每片晶圓價格估計。

參考過往經驗,以 NRE 案子約 1-1.5 年進入量產、design win 比例約 80% 來估計。其中在 5nm/7nm 部分,假設 2026 年一案進入量產,出貨量以目前 CSP 大廠單顆 ASIC 年拿貨量約 1 萬片對比,並保守打對折來估計。

營收預估:預估 2024~2026 年營收分別達 138、185、286 億元,YoY+16%、34%、54%,未來三年公司 NRE 營收占比將增加,成主要成長動能。

智原營收財測 Breakdown

資料來源:富果研究部

資料來源:富果研究部

財測:長期毛利率預估隨先進製程佔比增加而微幅降低,然營業費用率因轉型成果顯現,將逐年降低

閱讀進度