Hi 我是富果共同創辦人 Cloud,上周五(3/10),金融圈跟新創圈最大的新聞就是矽谷銀行(Silicon Valley Bank, SVB)的破產了,這個事件大概是繼 2008 年雷曼兄弟破產後,美國第二個中大型銀行破產的事件,因為 SVB 並非小銀行,而是全美排名前 20 名銀行,而且同時也是 Nasdaq 的上市公司(代號:SIVB)。

目前相關的新聞與報導已經非常多,這邊就簡單的分享我對這件的起因以及後續會造成的影響。

矽谷銀行獲利不錯,為何還會旋風式倒閉?關鍵主因:失去用戶信任

首先談談整個金融產業的核心:「信任」,理論上,貨幣創造的整個過程就是一個互相信任與保證的過程,因此,所有與錢有關的各項金融服務,都與信任脫不了關係,一旦失去了信任,就會造成整個產業的崩塌

回頭看這次的事件,就知道其根本的原因就是用戶對 SVB 這間銀行失去了信任,進而發生擠兌,而擠兌永遠是銀行營運的最大殺手,而擠兌所造成連鎖反應,可以讓一間營運良好的銀行瞬間倒弊。

而過去獲利一直不錯的 SVB(2022年全年 EPS 仍有美金(以下同) 25.35 元,稅後淨利美金 15.1 億元),為什麼會失去存戶的信任呢?

矽谷銀行 3/9 發布的策略行動,已間接承認現金不足

主要的原因就是 SVB 在 3/9 所發佈的策略行動(strategic action),當中提到要賣掉美金 210 億元部份的 AFS(備供出售金融資產),實現約 18 億元的虧損(每股約賠掉 30 元),並且為強化公司資本,辦理增資 22.5 億元(透過三種不同的管道,細節如下圖:)

Source: 策略行動(strategic action)

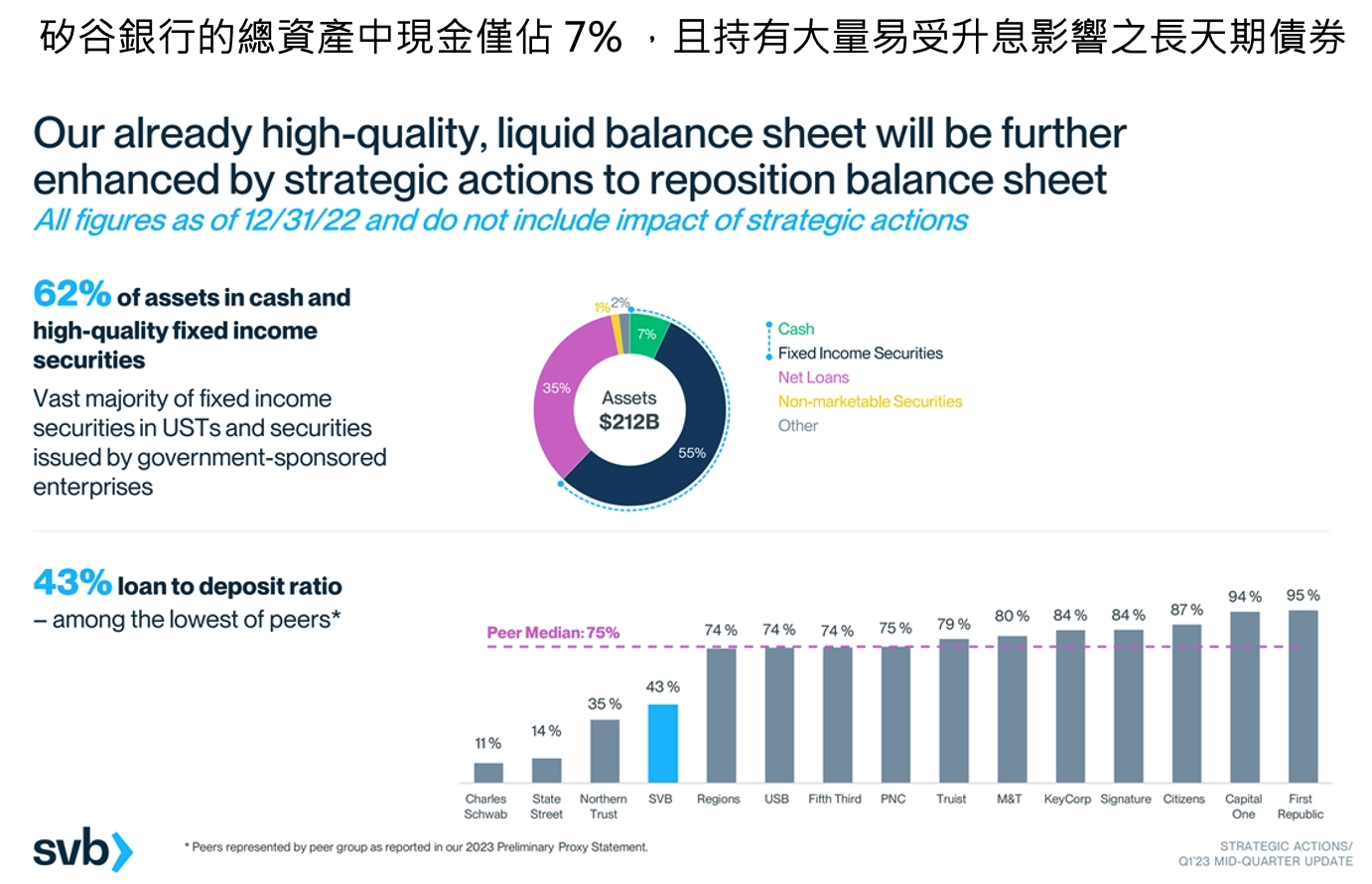

這個行動方案一出,間接坐實了 SVB 目前現金不足的問題,現金只佔其總資產 2118 億元的 7%,而其他固定收益的商品(多為債券,且長天期)又因為 Fed 快速升息而造成價格快速下跌,若要應付存戶的提款,勢必要賤價出售,進一步被強迫擴大實現虧損。

因此,信心開始瓦解,許多投資圈的大老,開始呼籲他們所投資的新創公司,把錢撤離 SVB,在誰也不想當最後一個被卡住錢的恐慌下,存戶開始透過線上轉帳,在彈指間快速把錢轉出 SVB,在短短的一天內,就被提領約 420 億元,遠超 SVB 短期可以支應的部份,因此,短短的一天內,所謂的 insolvency 就發生了,接著就被FDIC(美國聯邦存款保險公司,類似我國的中央存款保險公司)接管,進入 bankruptcy 的程序了。

Source: 策略行動(strategic action)

兩大主因,看懂矽谷銀行倒閉背後關鍵源頭

然而會發生這樣事,到底是要怪誰?其他細節分析市場應該有非常多的資料可以參考,我這邊主要提兩個點:

- 經營層的責任:發生這樣的事,若要說經營層無責,任誰也說不過去,但經營層也的確無法叫用戶不去擠兌(因為在這種情況,快點去提錢才是最理性的做法)

那經營層的問題在哪呢?

在拿了存戶的錢之後,後續的投資操作出了問題,但以 SVB 的財務數字來看,其所買的東西也不是什麼高風險的資產,也都可以通過金融監管的各項要求,因此問題在於利率風險的管理失準,SVB 過去在 Fed 大撒幣的時候,買了許多長天期(要好多年後才會到期)的債券,會這樣操作的原因是因為長天期的產品通常利率也較高,對 SVB 來說,獲利也較好,所以在 2020-2021年,SVB獲利大增,股價也曾到 700 多塊,但長天期的債券價格,理論上受利率的上升影響最大(duration 大),造成當快速升息時,這類資產的價格減損會被快速放大,雖然說持有到到期就沒差了,利息一定賺得到。

但大部份存在 SVB 的錢,很多都是新創公司的錢,都是短期就會用到的(發薪水或付供應商款項等),拿短期需要流動的錢,去買長天期的產品時,就會出現現金流不匹配的問題,當發生大量短期資金需求時,無法支應存戶的提款,必須賤賣資產的狀況就發生了,而賤賣資產又會使得銀行償付能力進一步下降,便會開始進入死亡循環。

- 恐慌的擴散者:現在是一個資訊可以快速流動,而且 KOL 影響力大增的時代,因此,當矽谷的大創投、投資人或是新創公司的 CEO 跳出來說要大家快點把錢轉出 SVB 的時候,那種恐慌的擴散程度是遠超過去任何一個時代的。

此外加上現在領錢(轉錢)的簡便性也是遠超過去任一個時代的,當這個恐慌一出現,信任瞬間就崩了,一天就可以讓一個美國前 20 名的銀行破產,經營層反應再快也沒有用。

因此,在這個時代,具有影響力的人在發言時,一定要特別謹慎,並且思考發言後可能帶來的影響,而對於接受資訊的人,恐慌往往伴隨的就是自我實現,因此,我認為製造恐慌的人與發生恐慌的人都需要為這件事擔上一些責任。

後續情況會如何發展?是否會再次引發金融危機?

最後就是要如何善後了,其實解決問題的第一步就是了解問題,在了解上述兩個原因後,就知道第一個要解決的問題就是切斷恐慌,重建信心,這需要政府或是具有穩定資金的投資人來協助,確保短期現金流的無虞,讓 SVB 的客戶(很多是新創公司)可以正常的營運,不會再往下影響到員工、供應商,阻止恐慌往下一層擴散。

解決恐慌擠兌後,接下來就是調整公司的資產配置,強化流動性的資產的數量,問題大致上就可以獲得解決,因此我不認為這是什麼雷曼等級的事件,也不是什麼大規模的債務違約,更不是什麼經濟大蕭條,只要穩定恐慌的速度夠快,基本上問題不大。

Hi 我是富果共同創辦人 Cloud,上周五(3/10),金融圈跟新創圈最大的新聞就是矽谷銀行(Silicon Valley Bank, SVB)的破產了,這個事件大概是繼 2008 年雷曼兄弟破產後,美國第二個中大型銀行破產的事件,因為 SVB 並非小銀行,而是全美排名前 20 名銀行,而且同時也是 Nasdaq 的上市公司(代號:SIVB)。

目前相關的新聞與報導已經非常多,這邊就簡單的分享我對這件的起因以及後續會造成的影響。

矽谷銀行獲利不錯,為何還會旋風式倒閉?關鍵主因:失去用戶信任

首先談談整個金融產業的核心:「信任」,理論上,貨幣創造的整個過程就是一個互相信任與保證的過程,因此,所有與錢有關的各項金融服務,都與信任脫不了關係,一旦失去了信任,就會造成整個產業的崩塌

回頭看這次的事件,就知道其根本的原因就是用戶對 SVB 這間銀行失去了信任,進而發生擠兌,而擠兌永遠是銀行營運的最大殺手,而擠兌所造成連鎖反應,可以讓一間營運良好的銀行瞬間倒弊。

而過去獲利一直不錯的 SVB(2022年全年 EPS 仍有美金(以下同) 25.35 元,稅後淨利美金 15.1 億元),為什麼會失去存戶的信任呢?

矽谷銀行 3/9 發布的策略行動,已間接承認現金不足

主要的原因就是 SVB 在 3/9 所發佈的策略行動(strategic action),當中提到要賣掉美金 210 億元部份的 AFS(備供出售金融資產),實現約 18 億元的虧損(每股約賠掉 30 元),並且為強化公司資本,辦理增資 22.5 億元(透過三種不同的管道,細節如下圖:)

Source: 策略行動(strategic action)

這個行動方案一出,間接坐實了 SVB 目前現金不足的問題,現金只佔其總資產 2118 億元的 7%,而其他固定收益的商品(多為債券,且長天期)又因為 Fed 快速升息而造成價格快速下跌,若要應付存戶的提款,勢必要賤價出售,進一步被強迫擴大實現虧損。

因此,信心開始瓦解,許多投資圈的大老,開始呼籲他們所投資的新創公司,把錢撤離 SVB,在誰也不想當最後一個被卡住錢的恐慌下,存戶開始透過線上轉帳,在彈指間快速把錢轉出 SVB,在短短的一天內,就被提領約 420 億元,遠超 SVB 短期可以支應的部份,因此,短短的一天內,所謂的 insolvency 就發生了,接著就被FDIC(美國聯邦存款保險公司,類似我國的中央存款保險公司)接管,進入 bankruptcy 的程序了。

Source: 策略行動(strategic action)

兩大主因,看懂矽谷銀行倒閉背後關鍵源頭

然而會發生這樣事,到底是要怪誰?其他細節分析市場應該有非常多的資料可以參考,我這邊主要提兩個點:

那經營層的問題在哪呢?

在拿了存戶的錢之後,後續的投資操作出了問題,但以 SVB 的財務數字來看,其所買的東西也不是什麼高風險的資產,也都可以通過金融監管的各項要求,因此問題在於利率風險的管理失準,SVB 過去在 Fed 大撒幣的時候,買了許多長天期(要好多年後才會到期)的債券,會這樣操作的原因是因為長天期的產品通常利率也較高,對 SVB 來說,獲利也較好,所以在 2020-2021年,SVB獲利大增,股價也曾到 700 多塊,但長天期的債券價格,理論上受利率的上升影響最大(duration 大),造成當快速升息時,這類資產的價格減損會被快速放大,雖然說持有到到期就沒差了,利息一定賺得到。

但大部份存在 SVB 的錢,很多都是新創公司的錢,都是短期就會用到的(發薪水或付供應商款項等),拿短期需要流動的錢,去買長天期的產品時,就會出現現金流不匹配的問題,當發生大量短期資金需求時,無法支應存戶的提款,必須賤賣資產的狀況就發生了,而賤賣資產又會使得銀行償付能力進一步下降,便會開始進入死亡循環。

此外加上現在領錢(轉錢)的簡便性也是遠超過去任一個時代的,當這個恐慌一出現,信任瞬間就崩了,一天就可以讓一個美國前 20 名的銀行破產,經營層反應再快也沒有用。

因此,在這個時代,具有影響力的人在發言時,一定要特別謹慎,並且思考發言後可能帶來的影響,而對於接受資訊的人,恐慌往往伴隨的就是自我實現,因此,我認為製造恐慌的人與發生恐慌的人都需要為這件事擔上一些責任。

後續情況會如何發展?是否會再次引發金融危機?

最後就是要如何善後了,其實解決問題的第一步就是了解問題,在了解上述兩個原因後,就知道第一個要解決的問題就是切斷恐慌,重建信心,這需要政府或是具有穩定資金的投資人來協助,確保短期現金流的無虞,讓 SVB 的客戶(很多是新創公司)可以正常的營運,不會再往下影響到員工、供應商,阻止恐慌往下一層擴散。

解決恐慌擠兌後,接下來就是調整公司的資產配置,強化流動性的資產的數量,問題大致上就可以獲得解決,因此我不認為這是什麼雷曼等級的事件,也不是什麼大規模的債務違約,更不是什麼經濟大蕭條,只要穩定恐慌的速度夠快,基本上問題不大。

閱讀進度

擔任 6 年創投看破了創業的微成功機率、卻沒有阻止他創辦 Fugle 富果投資這架成長火箭的決心。

台大電機系/商研所 / 中華開發創投部經理 / 證券分析師。

20 年市場投資經驗,時常在年輕社群講授容易上手、認同的價值投資觀念。

一個相信美好的事情即將發生的樂觀主義者。

【關鍵報告】悠遊卡登興櫃!如何看待台灣「儲值電支」投資機會?

【矽晶圓半導體】環球晶獲利再創新高,SiC 產業前景如何?