全球最大串流媒體公司 Netflix 過去兩年受惠疫情帶動宅經濟的紅利,訂閱用戶數從 2019 年底疫情前的 1.6 億戶快速成長到 2022Q2 的 2.2 億戶。但近期因成長放緩,股價自 2022 年初以來已下跌超過 60%,公司近期發布 2022Q2 財報,以下為電話會議重點及最新觀點:

Netflix 的財務及營運面

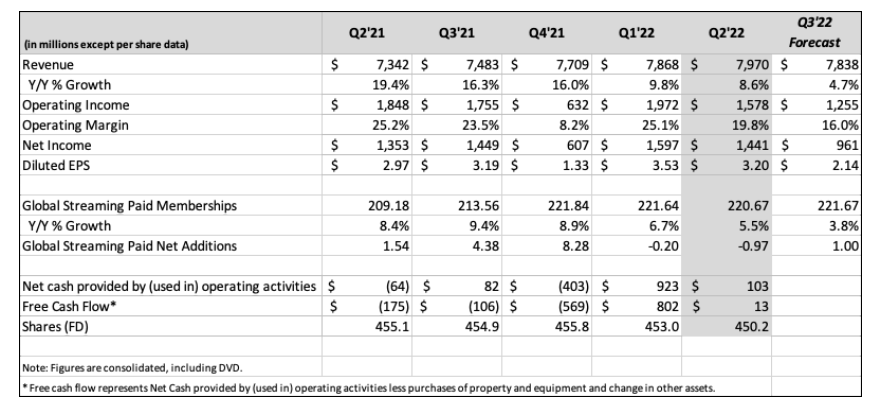

1.2022Q2 財務狀況:付費會員數 QoQ-97 萬戶(市場預期減少 200 萬戶), 營收為 79.7 億美元(以下同),YoY +8.6%(市場預期 80.5 億元),其中增長 6.0% 來自訂閱會員數量成長,2.6% 來自訂閱費用調漲,若扣除匯率影響,營收年增率為 13%(公司有 60% 營收來自非美元區,因此美元升值將造成匯損)。

營業利益率為 15.8 億元,YoY -14.6%,衰退主因 1.5 億元的員工遣散費及房屋租賃減損。淨利潤為 14.4 億元,YoY+6.5%,稀釋後 EPS 為 3.2 元(市場預期 2.98 元),YoY+0.23 元,整體營運優於市場預期。

2.2022Q3 財務預測:預估付費會員數 QoQ+100 萬戶(市場預期 183 萬戶),營收預估為 78.4 億,YoY+4.7%;營業利益為 12.6 億元,YoY-29.0%;稅後淨利 9.6 億元,稀釋後 EPS 為 2.14 元,成長仍持續放緩。

Source:Netflix

Source:Netflix

3.2022Q2 現金流:營業現金流 1.03 億元,自由現金流 0.13 億元,已連續兩季現金流為正,代表公司自身營運產生的現金流已能支付所有的內容支出,並預估 2022 全年自由現金流可達 10 億元。

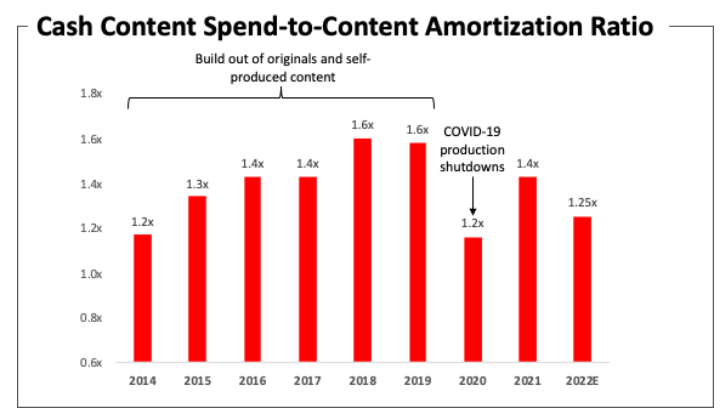

而公司預計今年將投入 170 億元於內容支出,持續加大內容投資,不過其內容現金支出/內容攤提比例預計為 1.2~1.3 倍,已低於歷史平均。

Source:Netflix

Source:Netflix

以上代表公司已從狂虧錢大灑幣的階段邁向實際賺錢,能自給自足的階段,且 SaaS 公司的特性在於邊際成本較低(建置成本大多在前期),一旦賺錢後除非產業衰退或用戶數大減,否則有大機率能持續賺錢,相較其他串流公司大多都還在虧錢,Netflix 未來發展策略將有更多彈性。

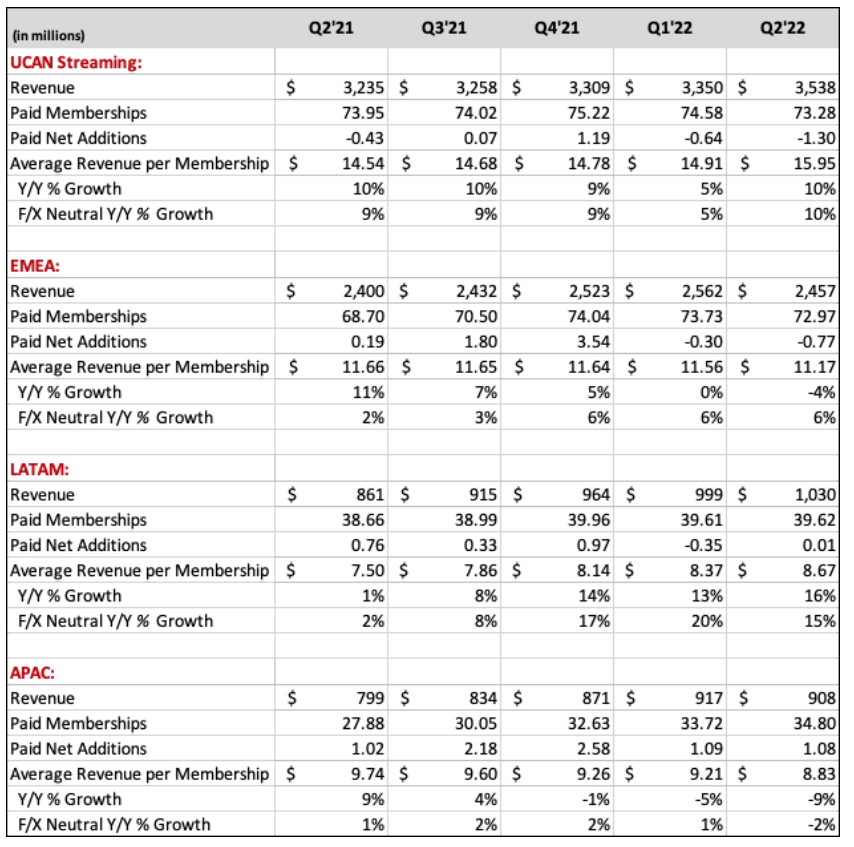

4.各國營運狀況:減少的 97 萬用戶中,北美地區流失 130 萬用戶,中東及歐洲區流失 80 萬,而亞太區則增加 110 萬戶、拉丁美洲持平。

營運方面,北美區營收 YoY+9.3%,ARPU(Average Revenue per Membership) 因調漲訂閱費,為 15.95 元,YoY+9.7%;歐洲區受戰爭、歐元貶值影響,營收 YoY+2.3%,ARPU 11.17 元,YoY-4.2%;拉丁美洲營收 YoY+19.6%,ARPU 8.67 元,YoY+15.6%;亞太區營收 YoY+13.6%,但 ARPU 因降價競爭為 8.83 元,YoY-9.3%。

Source:Netflix

公司在歐美區成長已趨飽和,而訂閱費用因 Disney+、HBO 等競爭者的入局,估計未來再調漲的機率也不高,未來此區的成長動能將來自公司推出的廣告方案。

而亞洲、拉美目前雖僅佔公司營收 24%,訂閱用戶數僅約 7,400 萬戶,而兩區目前總人口約 25 億人,未來市場空間還很大,公司目前透過降價、推出適合的內容搶客(例如加大韓劇投資),是公司未來成長的關鍵。

共享用戶收費及廣告服務分析

閱讀進度